Трейдерам по доллару стоит присмотреться к выступлению Бернанке на следующей неделе

Джон Харди, главный валютный стратег брокерской компании Saxo Bank

На следующей неделе состоится заключительное двухдневное, происходящее раз в полгода выступление Бернанке перед Конгрессом. До этого момента торговля американским долларом будет отличаться нервозностью, так как игроки будут задаваться вопросом о том, не были ли комментарии Бернанке на этой неделе неверно интерпретированы.

Вчера рынок был слишком сильно потрясен движением в конце торгового дня, чтобы изменить ситуацию в ведущих парах, не считая небольшого отката в пределах значительно расширившихся краткосрочных диапазонов. Сегодня и в начале следующей недели нам предстоит определить, имеет ли это движение дальнейшие перспективы, или это обычная консолидация перед новым ростом доллара к свежим максимумам. Как я расскажу ниже, рынки будут внимательно следить за заключительным, происходящим раз в полгода выступлением Бернанке перед Конгрессом в соответствии с законом Хамфри Хокинса, прежде чем в следующем январе истечет срок его полномочий.

Не пропустите мою статью Мегаграфики Б10, опубликованную вчера, которая дает интересное общее представление о том, где находятся различные валюты против своих конкурентов Б10 в долгосрочной перспективе.

EURGBP

Пока кросс-курсы доллара пытаются разобраться с уровнями консолидации, интересно отметить второй за три дня медвежий разворот пары евро/фунт, который произошел вчера. Именно он сделал перспективу снижения пары более интересной после того, как Йорг Асмуссен из ЕЦБ не стал исключать возможность очередного этапа LTRO. Политическая неопределенность и побочные риски снова увеличиваются до предела, как и вероятность того, что до немецких выборов в сентябре не случится ничего нового. Прорыв отметки 0,8600 может выступить катализатором движения по направлению к нижней границе старого диапазона.

Что нас ждет

Экономический календарь следующей недели наполнен еще большим количеством важных данных, по сравнению с этой неделей, включая отчеты по деловой активности Empire за июль и розничным продажам за июнь в США, оба готовятся выйти, как ни странно, в понедельник. Однако главным событием станет происходящее раз в полгода выступление Бернанке перед Конгрессом, которое пройдет в среду и в четверг. Это гораздо более важная площадка, с которой Бернанке будет передавать сообщение и рассказывать о последних новостях, относящихся к позиции FOMC, чем комментарии, которые он сделал на этой неделе во время сессии вопросов и ответов. Если акции продолжат реагировать аналогично тому, как они делают это с момента комментариев, указывающих на склонность к ослаблению, сделанных на этой неделе, вероятность столкнуться с неожиданным ужесточением увеличится, учитывая, что рынок быстро перешел обратно в режим «никогда не сомневайся в опционе на продажу Бернанке».

Кроме того, напомню, что в ходе последнего выступления Бернанке политический настрой среди республиканцев в Конгрессе был чрезвычайно резким и агрессивным и продемонстрировал, что политики начинают все больше понимать недостатки QE. Они также все больше осознают, кто именно находится у руля американской экономики и рынков, когда администрация Обамы и республиканское меньшинство не могут претворить в жизнь ни одну из самых незначительных инициатив из-за политического тупика. Роль ФРС приобретает все более политическую окраску, и я не заметил, чтобы в этом направлении были приняты какие-либо меры, по мере того как мы приближаемся к моменту выдвижения кандидатов на пост нового председателя ФРС, что случится в ближайшие недели.

Также не забывайте о том, что мы входим в разгар сезона отчетов по корпоративным доходам США, и вчера средние значения акций достигли свежих исторических максимумов по некоторым основным индексам, чему способствовали заявления Бернанке, указывающие на склонность к ослаблению, на этой неделе. Сильный рынок рисковых активов на какое-то время лишил иену возможности сократить недавние потери.

Начало следующей недели будет непростым для трейдеров по новозеландской и австралийской валюте, учитывая выход отчета по росту Китая и других данных в понедельник в ходе азиатской сессии. В воскресенье в 22:30 по Гринвичу выйдет самый последний отчет по сектору услуг Новой Зеландии, а новозеландский доллар, между тем, готовится еще раз завершить неделю на максимальном с конца 2008 года уровне.

Материал предоставлен Saxo Bank http://ru.saxobank.com

На следующей неделе состоится заключительное двухдневное, происходящее раз в полгода выступление Бернанке перед Конгрессом. До этого момента торговля американским долларом будет отличаться нервозностью, так как игроки будут задаваться вопросом о том, не были ли комментарии Бернанке на этой неделе неверно интерпретированы.

Вчера рынок был слишком сильно потрясен движением в конце торгового дня, чтобы изменить ситуацию в ведущих парах, не считая небольшого отката в пределах значительно расширившихся краткосрочных диапазонов. Сегодня и в начале следующей недели нам предстоит определить, имеет ли это движение дальнейшие перспективы, или это обычная консолидация перед новым ростом доллара к свежим максимумам. Как я расскажу ниже, рынки будут внимательно следить за заключительным, происходящим раз в полгода выступлением Бернанке перед Конгрессом в соответствии с законом Хамфри Хокинса, прежде чем в следующем январе истечет срок его полномочий.

Не пропустите мою статью Мегаграфики Б10, опубликованную вчера, которая дает интересное общее представление о том, где находятся различные валюты против своих конкурентов Б10 в долгосрочной перспективе.

EURGBP

Пока кросс-курсы доллара пытаются разобраться с уровнями консолидации, интересно отметить второй за три дня медвежий разворот пары евро/фунт, который произошел вчера. Именно он сделал перспективу снижения пары более интересной после того, как Йорг Асмуссен из ЕЦБ не стал исключать возможность очередного этапа LTRO. Политическая неопределенность и побочные риски снова увеличиваются до предела, как и вероятность того, что до немецких выборов в сентябре не случится ничего нового. Прорыв отметки 0,8600 может выступить катализатором движения по направлению к нижней границе старого диапазона.

Что нас ждет

Экономический календарь следующей недели наполнен еще большим количеством важных данных, по сравнению с этой неделей, включая отчеты по деловой активности Empire за июль и розничным продажам за июнь в США, оба готовятся выйти, как ни странно, в понедельник. Однако главным событием станет происходящее раз в полгода выступление Бернанке перед Конгрессом, которое пройдет в среду и в четверг. Это гораздо более важная площадка, с которой Бернанке будет передавать сообщение и рассказывать о последних новостях, относящихся к позиции FOMC, чем комментарии, которые он сделал на этой неделе во время сессии вопросов и ответов. Если акции продолжат реагировать аналогично тому, как они делают это с момента комментариев, указывающих на склонность к ослаблению, сделанных на этой неделе, вероятность столкнуться с неожиданным ужесточением увеличится, учитывая, что рынок быстро перешел обратно в режим «никогда не сомневайся в опционе на продажу Бернанке».

Кроме того, напомню, что в ходе последнего выступления Бернанке политический настрой среди республиканцев в Конгрессе был чрезвычайно резким и агрессивным и продемонстрировал, что политики начинают все больше понимать недостатки QE. Они также все больше осознают, кто именно находится у руля американской экономики и рынков, когда администрация Обамы и республиканское меньшинство не могут претворить в жизнь ни одну из самых незначительных инициатив из-за политического тупика. Роль ФРС приобретает все более политическую окраску, и я не заметил, чтобы в этом направлении были приняты какие-либо меры, по мере того как мы приближаемся к моменту выдвижения кандидатов на пост нового председателя ФРС, что случится в ближайшие недели.

Также не забывайте о том, что мы входим в разгар сезона отчетов по корпоративным доходам США, и вчера средние значения акций достигли свежих исторических максимумов по некоторым основным индексам, чему способствовали заявления Бернанке, указывающие на склонность к ослаблению, на этой неделе. Сильный рынок рисковых активов на какое-то время лишил иену возможности сократить недавние потери.

Начало следующей недели будет непростым для трейдеров по новозеландской и австралийской валюте, учитывая выход отчета по росту Китая и других данных в понедельник в ходе азиатской сессии. В воскресенье в 22:30 по Гринвичу выйдет самый последний отчет по сектору услуг Новой Зеландии, а новозеландский доллар, между тем, готовится еще раз завершить неделю на максимальном с конца 2008 года уровне.

Материал предоставлен Saxo Bank http://ru.saxobank.com

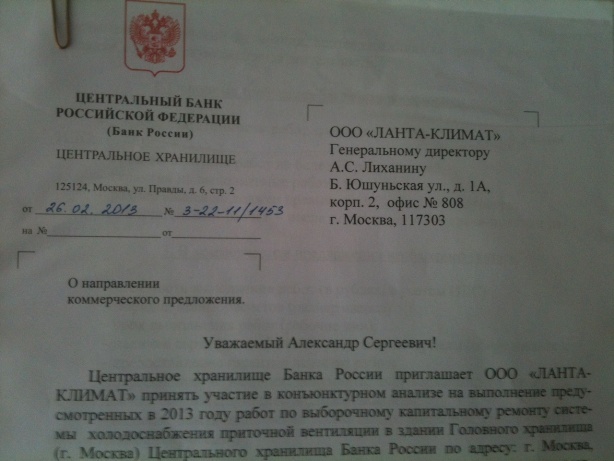

Ответ про Центробанк России.

Бен Бернанке и все, все, все

Свежий обзор аналитики от ИК «Евроинвест».

Российский рынок акций в четверг порвал связь с недавним прошлым, одним махом выйдя из консолидации вверх. Неожиданный поворот событий с учетом завершения торгов предыдущего дня стал возможен усилиями одного человека. Глава ФРС Бен Бернанке сумел отыскать нужные формулировки, чтобы укрепить дух и зарядить немалой долей оптимизма инвесторов. Его выступление полностью побороло эффект от публикаций протоколов к последнему заседанию ФРС, спровоцировав «ралли» на рынках. Индекс ММВБ недолго колебался вблизи значимого психологического рубежа в 1 350 пунктов, после чего получил дополнительный толчок вверх. К концу дня фондовый индикатор прибавил еще немногим более 18 пунктов, показав рост в 2.58%. Объемы торгов существенно возросли, оказавшись на максимальных значениях с третьей декады июня.

Топливом для подъема рынка стали неликвидированные «шорты». Большое их число скопилось в бумагах Сбербанка (обык. +4.79%, прив. +4.68%). Не сильно отстал за Сбербанком Газпром (+3.25%), получивший очередные «подарки» от Роснедр на освоение газоконденсатных месторождений. Существенно укрепил позиции металлургический сектор (Micex M&M +2.25%), в то время как слабее рынка смотрелись Ростелеком (обык. +1.57%, прив. +1.12%) и энергетика (Micex PWR +2.01%).

Что же такого сказал глава ФРС? В целом ничего нового – повторил, что процентные ставки не будут сразу повышены после снижения уровня безработицы до ориентира в 6.5%; что крайне стимулирующая политика на текущий момент просто необходима. По всей видимости, из разряда рядовых это выступление вывела только фраза, что ФРС очень волнует финансовая стабильность и что Федрезерв будет готов бороться в случае необходимости с ее нарушением. Иными словами, рынкам не дадут упасть – может это будут вербальные интервенции, может повторный запуск или увеличение программы QE. Не важно, важно лишь то, что ФРС придет на помощь. В протоколах доминировали не такие «голубинные» нотки. Около половины хотят завершить программу количественного смягчения до конца этого года, что намного раньше озвученных Беном Бернанке сроков. Но реакция на это была ограниченной, рынок не стал концентрироваться на увеличившихся шансах сворачивания допстимулов. Вышедшая статистика по ценам на импорт и заявкам на получение пособий по безработице оказалась в пользу продолжения QE-3.

Американский фондовый рынок переписал исторический максимум. Сегодня утром оптимизм на мировых рынках сохраняется, что позволит российскому рынку акций проявить остаточный спрос. В дальнейшем не исключено возвращение ниже 1370 пунктов по индексу ММВБ из-за возможной коррекции на ожиданиях публикации слабой статистики по Китаю после выходных. По словам министра финансов страны средние темпы роста могут опуститься до 7%, что гораздо ниже консесус-прогнозов. Впрочем, коррективы могут внести отчеты от JP Morgan в 15-10 и Wells Fargo в 16-00. Также сегодня будут опубликованы данные по объему промпроизводства в еврозоне в 13-00, а также индекс потребительских настроений в 17-55.

На рынке рублевых корпоративных бондов в четверг также доминировали позитивные настроения. Укрепление рубля, рост спроса на риск, выразившийся в снижении спредов к американским госооблигациям и укрепившиеся ожидания смягчения Банком России денежно-кредитной политики стали стимулом для покупок. Сегодня решение по ставкам отечественного ЦБ предопределит дальнейшее развитие ситуации.

Российский рынок акций в четверг порвал связь с недавним прошлым, одним махом выйдя из консолидации вверх. Неожиданный поворот событий с учетом завершения торгов предыдущего дня стал возможен усилиями одного человека. Глава ФРС Бен Бернанке сумел отыскать нужные формулировки, чтобы укрепить дух и зарядить немалой долей оптимизма инвесторов. Его выступление полностью побороло эффект от публикаций протоколов к последнему заседанию ФРС, спровоцировав «ралли» на рынках. Индекс ММВБ недолго колебался вблизи значимого психологического рубежа в 1 350 пунктов, после чего получил дополнительный толчок вверх. К концу дня фондовый индикатор прибавил еще немногим более 18 пунктов, показав рост в 2.58%. Объемы торгов существенно возросли, оказавшись на максимальных значениях с третьей декады июня.

Топливом для подъема рынка стали неликвидированные «шорты». Большое их число скопилось в бумагах Сбербанка (обык. +4.79%, прив. +4.68%). Не сильно отстал за Сбербанком Газпром (+3.25%), получивший очередные «подарки» от Роснедр на освоение газоконденсатных месторождений. Существенно укрепил позиции металлургический сектор (Micex M&M +2.25%), в то время как слабее рынка смотрелись Ростелеком (обык. +1.57%, прив. +1.12%) и энергетика (Micex PWR +2.01%).

Что же такого сказал глава ФРС? В целом ничего нового – повторил, что процентные ставки не будут сразу повышены после снижения уровня безработицы до ориентира в 6.5%; что крайне стимулирующая политика на текущий момент просто необходима. По всей видимости, из разряда рядовых это выступление вывела только фраза, что ФРС очень волнует финансовая стабильность и что Федрезерв будет готов бороться в случае необходимости с ее нарушением. Иными словами, рынкам не дадут упасть – может это будут вербальные интервенции, может повторный запуск или увеличение программы QE. Не важно, важно лишь то, что ФРС придет на помощь. В протоколах доминировали не такие «голубинные» нотки. Около половины хотят завершить программу количественного смягчения до конца этого года, что намного раньше озвученных Беном Бернанке сроков. Но реакция на это была ограниченной, рынок не стал концентрироваться на увеличившихся шансах сворачивания допстимулов. Вышедшая статистика по ценам на импорт и заявкам на получение пособий по безработице оказалась в пользу продолжения QE-3.

Американский фондовый рынок переписал исторический максимум. Сегодня утром оптимизм на мировых рынках сохраняется, что позволит российскому рынку акций проявить остаточный спрос. В дальнейшем не исключено возвращение ниже 1370 пунктов по индексу ММВБ из-за возможной коррекции на ожиданиях публикации слабой статистики по Китаю после выходных. По словам министра финансов страны средние темпы роста могут опуститься до 7%, что гораздо ниже консесус-прогнозов. Впрочем, коррективы могут внести отчеты от JP Morgan в 15-10 и Wells Fargo в 16-00. Также сегодня будут опубликованы данные по объему промпроизводства в еврозоне в 13-00, а также индекс потребительских настроений в 17-55.

На рынке рублевых корпоративных бондов в четверг также доминировали позитивные настроения. Укрепление рубля, рост спроса на риск, выразившийся в снижении спредов к американским госооблигациям и укрепившиеся ожидания смягчения Банком России денежно-кредитной политики стали стимулом для покупок. Сегодня решение по ставкам отечественного ЦБ предопределит дальнейшее развитие ситуации.

Утренний брифинг от Saxo Bank: обзор рынков на 12 июля 2013 года

Обзор Форекс: Евро торгуется с понижением

Этим утром евро торгуется с понижением относительно большинства главных валют в то время, как рынки ожидают выхода в свет данных по объёму промышленного производства в Еврозоне, которые, согласно ожиданиям, скажут о снижении в мае. Кроме того, информация по индексу настроения потребителей в США от Reuters/Michigan также находятся в центре внимания участников биржевой торговли, что поможет оценить аппетит к риску среди инвесторов. Так, в 5 часов утра по GMT евро потерял 0,2 процента и 0,1 процента против американского доллара и британского фунта, торгуясь по цене 1,3078 доллара и 0,8619 фунта соответственно.

Австралийский доллар пошёл вниз на 0,1 процента в сравнении с американским долларом в силу сегодняшних сведений за май, показавших, что рост объёма испотечного кредитования в Австралии отстал от прогнозов.

Японская иена снизилась на 0,1 процента

Читать дальше →

Этим утром евро торгуется с понижением относительно большинства главных валют в то время, как рынки ожидают выхода в свет данных по объёму промышленного производства в Еврозоне, которые, согласно ожиданиям, скажут о снижении в мае. Кроме того, информация по индексу настроения потребителей в США от Reuters/Michigan также находятся в центре внимания участников биржевой торговли, что поможет оценить аппетит к риску среди инвесторов. Так, в 5 часов утра по GMT евро потерял 0,2 процента и 0,1 процента против американского доллара и британского фунта, торгуясь по цене 1,3078 доллара и 0,8619 фунта соответственно.

Австралийский доллар пошёл вниз на 0,1 процента в сравнении с американским долларом в силу сегодняшних сведений за май, показавших, что рост объёма испотечного кредитования в Австралии отстал от прогнозов.

Японская иена снизилась на 0,1 процента

Читать дальше →

Бернанке пускает рост доллара под откос, надолго ли?

Джон Харди, глава отдела валютных стратегий брокера Saxo Bank.

Череда комментариев, указывающих на склонность к ослаблению, в ходе сессии вопросов и ответов на пресс-конференции Бернанке оказала давление на рост американского доллара и вызвала паническую реакцию, которую усугубили условия недостаточной ликвидности. Завершилось ли движение?

Рынок уже продемонстрировал признаки обеспокоенности в рамках своих длинных позиций в долларе, поскольку американская валюта упала, несмотря на незначительные признаки ослабления в протоколе заседания FOMC, который содержал сообщение о том, что примерно половина представителей комитета ожидала завершения программы покупок ФРС к концу текущего года. Однако настоящим катализатором стала сессия

Читать дальше →

Череда комментариев, указывающих на склонность к ослаблению, в ходе сессии вопросов и ответов на пресс-конференции Бернанке оказала давление на рост американского доллара и вызвала паническую реакцию, которую усугубили условия недостаточной ликвидности. Завершилось ли движение?

Рынок уже продемонстрировал признаки обеспокоенности в рамках своих длинных позиций в долларе, поскольку американская валюта упала, несмотря на незначительные признаки ослабления в протоколе заседания FOMC, который содержал сообщение о том, что примерно половина представителей комитета ожидала завершения программы покупок ФРС к концу текущего года. Однако настоящим катализатором стала сессия

Читать дальше →

Утренний брифинг от Saxo Bank: обзор рынков на 11 июля 2013 года

Форекс: Евро торгуется с повышением

Этим утром евро торгуется на 1,31 пункта выше против доллара США после того, как председатель Федеральной резервной системы (ФРС) Бен Бернанке (Ben Bernanke) заявил о необходимости мягкой денежно-кредитной политики в обозримом будущем. Однако, протокол последнего заседания Федрезерва по монетарной политике показал, что почти половина членов комиссии высказала мнение, что центральный Банк должен свернуть программу покупки активов до конца этого года. Между тем, информация по ежемесячному отчёту Европейского центрального банка и первичным заявкам на получение пособия по безработице в США находится в центре внимания участников биржевой торговли.

Так, в 5 часов утра по GMT евро прибавил 1,5 процента и 0,3 процента против американского доллара и британского фунта, торгуясь по цене 1,3135 доллара и 0,8665 фунта соответственно.

Японская иена выросла на 1,1 процента по отношению к доллару США и опустилась на 0,2 процента относительно евро. Так, в ходе своего сегодняшнего заседания Банк Японии (BoJ) оставил свою монетарную политику без изменений.

Австралийский доллар пошёл вверх на 1,2 процента в сравнении с американским долларом благодаря июньским данным, показавшим, что уровень безработицы в Австралии неожиданно вырос.

Фондовый рынок Европа: Рынок откроется в «плюсе»/«минусе»

Открытие германского фондового индекса DAX и французского CAC ожидается на 92 и 97 пунктов и 44 и 45 пунктов выше соответственно. Индекс Британской фондовой биржи FTSE100 откроется повышением на 101 и 104 пункта.

Публикация данных по индексу оптовых цен в Германии; индексу потребительских цен во Франции и уровню безработицы в Греции запланирована на сегодня. Вдобавок, внимание рынков сосредоточено на ежемесячном отчёте Европейского центрального банка. Информации по основным экономическим показателям Великобритании сегодня не будет.

DNB ASA (DNB), Suedzucker AG (SZU), Agrana Beteiligungs, AG (AGR), Kaufman & Broad SA (KOF) SuperGroup (SGP) и Coral Products (CRU) объявят о своих результатах сегодня.

По версии информационного агентства Bloomberg, Telecom Italia SpA (TIT) под давлением итальянских регуляторов в сфере телекоммуникаций сократит тарифы для конкурентов на доступ к сети

Читать дальше →

Этим утром евро торгуется на 1,31 пункта выше против доллара США после того, как председатель Федеральной резервной системы (ФРС) Бен Бернанке (Ben Bernanke) заявил о необходимости мягкой денежно-кредитной политики в обозримом будущем. Однако, протокол последнего заседания Федрезерва по монетарной политике показал, что почти половина членов комиссии высказала мнение, что центральный Банк должен свернуть программу покупки активов до конца этого года. Между тем, информация по ежемесячному отчёту Европейского центрального банка и первичным заявкам на получение пособия по безработице в США находится в центре внимания участников биржевой торговли.

Так, в 5 часов утра по GMT евро прибавил 1,5 процента и 0,3 процента против американского доллара и британского фунта, торгуясь по цене 1,3135 доллара и 0,8665 фунта соответственно.

Японская иена выросла на 1,1 процента по отношению к доллару США и опустилась на 0,2 процента относительно евро. Так, в ходе своего сегодняшнего заседания Банк Японии (BoJ) оставил свою монетарную политику без изменений.

Австралийский доллар пошёл вверх на 1,2 процента в сравнении с американским долларом благодаря июньским данным, показавшим, что уровень безработицы в Австралии неожиданно вырос.

Фондовый рынок Европа: Рынок откроется в «плюсе»/«минусе»

Открытие германского фондового индекса DAX и французского CAC ожидается на 92 и 97 пунктов и 44 и 45 пунктов выше соответственно. Индекс Британской фондовой биржи FTSE100 откроется повышением на 101 и 104 пункта.

Публикация данных по индексу оптовых цен в Германии; индексу потребительских цен во Франции и уровню безработицы в Греции запланирована на сегодня. Вдобавок, внимание рынков сосредоточено на ежемесячном отчёте Европейского центрального банка. Информации по основным экономическим показателям Великобритании сегодня не будет.

DNB ASA (DNB), Suedzucker AG (SZU), Agrana Beteiligungs, AG (AGR), Kaufman & Broad SA (KOF) SuperGroup (SGP) и Coral Products (CRU) объявят о своих результатах сегодня.

По версии информационного агентства Bloomberg, Telecom Italia SpA (TIT) под давлением итальянских регуляторов в сфере телекоммуникаций сократит тарифы для конкурентов на доступ к сети

Читать дальше →

Свистать всех наверх

Свежий обзор аналитики от ИК «Евроинвест».

В среду российский рынок акций не сумел удержаться выше значимого уровня в 1340 пунктов по индексу ММВБ. Фондовый индикатор опустился на 0.89% к 1 333.7 пунктам. Трехдневная консолидация разрешилась не в пользу «быков» из-за боязни неприятных сюрпризов в протоколах к последнему заседанию ФРС. Смена вектора динамики рынка также произошла под влиянием понижения агентством S&P рейтинга Италии и выхода неожиданно слабых данных по внешней торговли в Китае. Высокие цены на нефть, получившие поддержку от сокращения запасов и позитивного отчета ОПЕК, энтузиазма покупателям не придали. Впрочем, не было уверенности и в действиях продавцов, что подтверждают крайне низкие торговые обороты.

Лишь три акции из числа наиболее ликвидных не потеряли в стоимости по итогам дня: ФСК ЕЭС (+0.13%), Роснефть (+0.53%), «префы» Сургутнефтегаза (+1.48%). Отправился на «юг» и сильный в последнее время Газпром (-0.48%), коррекции котировок акций которого помешать оказались не в силах заявления компании о росте поставок газа в Европу в текущем месяце на почти на треть по сравнению с прошлым годом. Металлургические компании пали жертвой данных по торговому балансу Китая, которые усилили ожидания торможения второй экономики мира. Продолжили сдавать после недавнего спурта на новостях о возобновлении работ на одноименной шахте и бумаги Распадской (-3.62%). Слабо выглядел ВТБ (-2.41%), получше дела обстояли в Сбербанке (обык. -1.35%, прив. -0.44%).

Сегодня «быкам» представится отличная возможность продолжить повышательный тренд. «Медведи» будут застигнуты врасплох бурной позитивной реакцией на выступление главы ФРС. Бен Бернанке пообещал не торопиться с повышением процентных ставок, хотя и довольно имеет оптимистичный взгляд на состояние экономики. Текущая мягкая монетарная политика является необходимой, хотя половина его коллег по комитету по операциям на открытом рынке считают, что время для окончательного свора

Читать дальше →

В среду российский рынок акций не сумел удержаться выше значимого уровня в 1340 пунктов по индексу ММВБ. Фондовый индикатор опустился на 0.89% к 1 333.7 пунктам. Трехдневная консолидация разрешилась не в пользу «быков» из-за боязни неприятных сюрпризов в протоколах к последнему заседанию ФРС. Смена вектора динамики рынка также произошла под влиянием понижения агентством S&P рейтинга Италии и выхода неожиданно слабых данных по внешней торговли в Китае. Высокие цены на нефть, получившие поддержку от сокращения запасов и позитивного отчета ОПЕК, энтузиазма покупателям не придали. Впрочем, не было уверенности и в действиях продавцов, что подтверждают крайне низкие торговые обороты.

Лишь три акции из числа наиболее ликвидных не потеряли в стоимости по итогам дня: ФСК ЕЭС (+0.13%), Роснефть (+0.53%), «префы» Сургутнефтегаза (+1.48%). Отправился на «юг» и сильный в последнее время Газпром (-0.48%), коррекции котировок акций которого помешать оказались не в силах заявления компании о росте поставок газа в Европу в текущем месяце на почти на треть по сравнению с прошлым годом. Металлургические компании пали жертвой данных по торговому балансу Китая, которые усилили ожидания торможения второй экономики мира. Продолжили сдавать после недавнего спурта на новостях о возобновлении работ на одноименной шахте и бумаги Распадской (-3.62%). Слабо выглядел ВТБ (-2.41%), получше дела обстояли в Сбербанке (обык. -1.35%, прив. -0.44%).

Сегодня «быкам» представится отличная возможность продолжить повышательный тренд. «Медведи» будут застигнуты врасплох бурной позитивной реакцией на выступление главы ФРС. Бен Бернанке пообещал не торопиться с повышением процентных ставок, хотя и довольно имеет оптимистичный взгляд на состояние экономики. Текущая мягкая монетарная политика является необходимой, хотя половина его коллег по комитету по операциям на открытом рынке считают, что время для окончательного свора

Читать дальше →

Шансы на коррекцию иены растут

Джон Харди, главный валютный стратег брокерской компании Saxo Bank

На предыдущей сессии пара доллар/иена резко упала без какого-либо на то повода, поскольку технические аргументы свидетельствуют в пользу более глубокой коррекции иены. Тем не менее, впереди ждет тройка событийных рисков — протокол заседания FOMC, речь Бернанке и заседание Банка Японии.

Пара евро/доллар направилась вниз «с опережением графика», не дожидаясь сегодняшней речи Бернанке или выхода протокола заседания FOMC, поскольку вчера днем мы услышали объявление о том, что регуляторы американской банковской системы будут двигаться вперед в реализации новых правил, направленных на сохранение более высокого соотношения между собственным и заемным капиталом в системообразующих банках США. Кроме того, Расмуссен из ЕЦБ выступил с речью, указывающей на склонность к смягчению, в которой он уточнил, что «продолжительное время» для низких ставок, упомянутое в ходе пресс-конференции Драги, означает период более 12 месяцев, а когда ему задали конкретный вопрос, он ответил, что не стал бы полностью исключать возможность очередного LTRO. Дополнительным фактором послужило снижение кредитного рейтинга государственного долга Италии агентством S&P в конце американской сессии, что способствовало падению пары к области дневных минимумов прежде, чем евро снова отскочил. Все мы можем считать действия рейтинговых агентств бессмысленными в качестве двигателей рынков, однако их решения по рейтингу строятся на многочисленных анализах и напоминают нам о том, что мы ни на шаг не приблизились к структурному решению по долговой нагрузке Италии или остальных периферийных стран, и стоим ровно на том же месте, что и два года назад.

На первый взгляд торговые показатели Китая были позитивными (огромный профицит в размере 27 млрд долларов), однако это значение без учета сезонных колебаний, а значение для экспорта в действительности составило -3,1% по сравнению с предыдущим годом (не говоря уже о том, что неизвестно, насколько «достоверен» этот набор данных в условиях сбора данных из-за повсеместных проблем с избыточным экспортом).

Потребительское доверие в

Читать дальше →

На предыдущей сессии пара доллар/иена резко упала без какого-либо на то повода, поскольку технические аргументы свидетельствуют в пользу более глубокой коррекции иены. Тем не менее, впереди ждет тройка событийных рисков — протокол заседания FOMC, речь Бернанке и заседание Банка Японии.

Пара евро/доллар направилась вниз «с опережением графика», не дожидаясь сегодняшней речи Бернанке или выхода протокола заседания FOMC, поскольку вчера днем мы услышали объявление о том, что регуляторы американской банковской системы будут двигаться вперед в реализации новых правил, направленных на сохранение более высокого соотношения между собственным и заемным капиталом в системообразующих банках США. Кроме того, Расмуссен из ЕЦБ выступил с речью, указывающей на склонность к смягчению, в которой он уточнил, что «продолжительное время» для низких ставок, упомянутое в ходе пресс-конференции Драги, означает период более 12 месяцев, а когда ему задали конкретный вопрос, он ответил, что не стал бы полностью исключать возможность очередного LTRO. Дополнительным фактором послужило снижение кредитного рейтинга государственного долга Италии агентством S&P в конце американской сессии, что способствовало падению пары к области дневных минимумов прежде, чем евро снова отскочил. Все мы можем считать действия рейтинговых агентств бессмысленными в качестве двигателей рынков, однако их решения по рейтингу строятся на многочисленных анализах и напоминают нам о том, что мы ни на шаг не приблизились к структурному решению по долговой нагрузке Италии или остальных периферийных стран, и стоим ровно на том же месте, что и два года назад.

На первый взгляд торговые показатели Китая были позитивными (огромный профицит в размере 27 млрд долларов), однако это значение без учета сезонных колебаний, а значение для экспорта в действительности составило -3,1% по сравнению с предыдущим годом (не говоря уже о том, что неизвестно, насколько «достоверен» этот набор данных в условиях сбора данных из-за повсеместных проблем с избыточным экспортом).

Потребительское доверие в

Читать дальше →

Европейский фондовый рынок: Коррекция в условиях перепроданности продолжается

Питер Гарнри, глава отдела фондового рынка брокерской компании Saxo Bank

В прошлую пятницу европейские фондовые рынки снова ждали важных экономических новостей из США, а именно отчета о занятости за июнь. Результаты отчета превзошли прогнозы аналитиков и послужили причиной восходящего движения на американских биржах, которое продлилось вплоть до понедельника, попутно вызвав сравнительно положительную реакцию на европейских рынках.

Прежде чем я перейду к анализу ценовой динамики и возможной траектории движения немецкого индекса Dax и индекса Eurostoxx 50, позвольте мне рассказать о потенциально ключевых событиях в предстоящие недели. Как я уже неоднократно подчеркивал в этой рубрике, как европейские, так и американские фондовые рынки, начиная с 2009 года, фактически живут от одного объявления центрального банка (пресс-конференции) до другого. Посмотрите на последние полтора месяца. Председатель Федеральной резервной системы США Бен Бернанке своими заявлениями 22 мая создал условия для достижения самых высоких показателей фондовых индексов Европы и США за этот год. Затем последовал чуть более низкий максимум 19 июня – в день, когда Комитет ФРС по операциям на открытом рынке объявил о своем решении в области денежно-кредитной

Читать дальше →

В прошлую пятницу европейские фондовые рынки снова ждали важных экономических новостей из США, а именно отчета о занятости за июнь. Результаты отчета превзошли прогнозы аналитиков и послужили причиной восходящего движения на американских биржах, которое продлилось вплоть до понедельника, попутно вызвав сравнительно положительную реакцию на европейских рынках.

Прежде чем я перейду к анализу ценовой динамики и возможной траектории движения немецкого индекса Dax и индекса Eurostoxx 50, позвольте мне рассказать о потенциально ключевых событиях в предстоящие недели. Как я уже неоднократно подчеркивал в этой рубрике, как европейские, так и американские фондовые рынки, начиная с 2009 года, фактически живут от одного объявления центрального банка (пресс-конференции) до другого. Посмотрите на последние полтора месяца. Председатель Федеральной резервной системы США Бен Бернанке своими заявлениями 22 мая создал условия для достижения самых высоких показателей фондовых индексов Европы и США за этот год. Затем последовал чуть более низкий максимум 19 июня – в день, когда Комитет ФРС по операциям на открытом рынке объявил о своем решении в области денежно-кредитной

Читать дальше →

Утренний брифинг Saxo Bank: обзор рынков на 10 июля 2013 года

Форекс: Доллар США торгуется без изменений

Этим утром доллар США торгуется преимущественно без изменений относительно большинства главных валют в то время, как участники биржевых торгов ждут начала сегодняшнего заседания Федеральной резервной системы по денежно- кредитной политике. Учитывая недавние данные отчёта по рынку труда США, подтверждающие целесобразность отказа центробанка от своих стимулирующих мер в ближайшем будущем. Таким образом, сегодняшнее событие находится в центре внимания участников биржевой торговли, что поможет определить дальнейшее направление политики Федрезерва. Между тем, международное рейтинговое агентство Standard & Poor's (S&P) понизило суверенный кредитный рейтинг Италии на одну ступень.

Так, в 5 часов утра по GMT евро незначительно потерял против американского доллара, торгуясь по цене 1,2779 доллара, в то время как британский фунт повысился на 0,1 процента в сравнении с долларом США, составив 1,4871 доллара в цене.

Австралийский доллар в некоторой степени пошёл вверх в отношении американского доллара благодаря сегодняшним данным, показавшим, что профицит торгового баланса в Китае увеличился в июне, отстав от прогнозов.

Европа: Рынок откроется смешанно

Открытие германского фондового индекса DAX и французского CAC ожидается на 1-20 пункта выше и в диапазоне от -2 до 3 пунктов соответственно. Индекс Британской фондовой биржи FTSE100 откроется понижением на 7-18 пунктов.

Публикация данных по

Читать дальше →

Этим утром доллар США торгуется преимущественно без изменений относительно большинства главных валют в то время, как участники биржевых торгов ждут начала сегодняшнего заседания Федеральной резервной системы по денежно- кредитной политике. Учитывая недавние данные отчёта по рынку труда США, подтверждающие целесобразность отказа центробанка от своих стимулирующих мер в ближайшем будущем. Таким образом, сегодняшнее событие находится в центре внимания участников биржевой торговли, что поможет определить дальнейшее направление политики Федрезерва. Между тем, международное рейтинговое агентство Standard & Poor's (S&P) понизило суверенный кредитный рейтинг Италии на одну ступень.

Так, в 5 часов утра по GMT евро незначительно потерял против американского доллара, торгуясь по цене 1,2779 доллара, в то время как британский фунт повысился на 0,1 процента в сравнении с долларом США, составив 1,4871 доллара в цене.

Австралийский доллар в некоторой степени пошёл вверх в отношении американского доллара благодаря сегодняшним данным, показавшим, что профицит торгового баланса в Китае увеличился в июне, отстав от прогнозов.

Европа: Рынок откроется смешанно

Открытие германского фондового индекса DAX и французского CAC ожидается на 1-20 пункта выше и в диапазоне от -2 до 3 пунктов соответственно. Индекс Британской фондовой биржи FTSE100 откроется понижением на 7-18 пунктов.

Публикация данных по

Читать дальше →

Евро/доллар исследует области сопротивления перед выступлением Бернанке

Джон Харди, главный валютный стратег брокерской компании Saxo Bank

Пара евро/доллар сокращает потери в пределах диапазона после мощного движения в конце прошлой недели. На этой неделе следующими потенциальными катализаторами для основных валют могут стать завтрашняя публикация протокола заседания FOMC и важная речь Бернанке.

FTAlphaville опубликовал график от Credit Suisse, который демонстрирует, что в июне отток средств из облигационного фонда стал крупнейшим из входящих или исходящих потоков в каком-либо классе фондов в истории учета. Отток из облигационного фонда составил 60 млрд долларов. На мой взгляд, учитывая экономический спад, восстановление доходности по облигациям выглядит

преждевременным. Примечательно, что пара AUD/USD и облигации тесно коррелируют в рамках этого движения с начала мая. Конечно, эта корреляция может оказаться ложной, но на нее стоит обратить внимание, если рынок облигаций скорректируется выше. В настоящий момент австралийский доллар ведет оправданную борьбу в некоторых парах, однако с утра ему не удалось пробить отметку 0,9200 против американского доллара. Как я отметил вчера поздним вечером, позиционирование предполагает риск ликвидации позиций в австралийском долларе

Читать дальше →

Пара евро/доллар сокращает потери в пределах диапазона после мощного движения в конце прошлой недели. На этой неделе следующими потенциальными катализаторами для основных валют могут стать завтрашняя публикация протокола заседания FOMC и важная речь Бернанке.

FTAlphaville опубликовал график от Credit Suisse, который демонстрирует, что в июне отток средств из облигационного фонда стал крупнейшим из входящих или исходящих потоков в каком-либо классе фондов в истории учета. Отток из облигационного фонда составил 60 млрд долларов. На мой взгляд, учитывая экономический спад, восстановление доходности по облигациям выглядит

преждевременным. Примечательно, что пара AUD/USD и облигации тесно коррелируют в рамках этого движения с начала мая. Конечно, эта корреляция может оказаться ложной, но на нее стоит обратить внимание, если рынок облигаций скорректируется выше. В настоящий момент австралийский доллар ведет оправданную борьбу в некоторых парах, однако с утра ему не удалось пробить отметку 0,9200 против американского доллара. Как я отметил вчера поздним вечером, позиционирование предполагает риск ликвидации позиций в австралийском долларе

Читать дальше →

Утренний брифинг от Saxo Bank: обзор рынков на 9 июля 2013 года

Обзор Форекс: Евро торгуется в узком диапазоне

Этим утром евро торгуется в ограниченном диапазоне относительнобольшинства главных валют. Учитывая ненасыщенность европейского экономическго календаря данными, внимание инвесторов соредоточено на выходе в свет информации по индикатору оптимизма в сфере малого предпринимательства в США от исследовательского фонда Национальной федерации независимого бизнеса (NFIB), а также объёму промышленного производства и оценке изменения ВВП от Национального института экономических и социальных исследований (NIESR) в Великобритании. Между тем, министры финансов Еврозоны согласились на жёстких условиях выделить в два этапа последний транш финансовой помощи Греции.

Так, в 5 часов утра по GMT евро потерял 0,1 процента против американского доллара, торгуясь по цене 1,2860 доллара, и несколько повысился в сравнении с британским фунтом, составив 0,8609 фунта в цене.

Австралийский доллар

Читать дальше →

Этим утром евро торгуется в ограниченном диапазоне относительнобольшинства главных валют. Учитывая ненасыщенность европейского экономическго календаря данными, внимание инвесторов соредоточено на выходе в свет информации по индикатору оптимизма в сфере малого предпринимательства в США от исследовательского фонда Национальной федерации независимого бизнеса (NFIB), а также объёму промышленного производства и оценке изменения ВВП от Национального института экономических и социальных исследований (NIESR) в Великобритании. Между тем, министры финансов Еврозоны согласились на жёстких условиях выделить в два этапа последний транш финансовой помощи Греции.

Так, в 5 часов утра по GMT евро потерял 0,1 процента против американского доллара, торгуясь по цене 1,2860 доллара, и несколько повысился в сравнении с британским фунтом, составив 0,8609 фунта в цене.

Австралийский доллар

Читать дальше →

На этой неделе доллар может продолжить рост

Джон Харди, главный валютный стратег брокерской компании Saxo Bank

Американский доллар завершил предыдущую неделю ростом и, возможно, не собирается сбавлять обороты на этой неделе, однако иена все еще может испортить ему настроение.

Прошлая неделя завершилась кульминацией интереса к покупке доллара на фоне выхода неожиданно сильных данных по занятости в США, и пара евро/доллар рухнула к области шеи в фигуре «голова и плечи» (подробнее об этом ниже), а пара фунт/доллар внезапно оказалась вблизи многолетних минимумов ниже 1,4900.

Слабая шведская крона

Судя по всему, разворот с пробитием ключевой поддержки в паре EUR/SEK в прошлый четверг на фоне заседаний Риксбанка и ЕЦБ оказался ложным, поскольку в пятницу пара снова вернулась в пределы диапазона, а сегодня с утра значительно укрепилась, чему способствовали чрезвычайно слабые показатели промышленного производства и промышленных заказов в Швеции. В случае ухудшения условий мировой ликвидности (значительный риск) положение кроны окажется еще более шатким, и я не удивлюсь, если в ближайшие дни или недели в игру вступит уровень 9,00, который последний раз был достигнут в мае прошлого года.

Что нас ждет

Эта неделя не богата на события, однако некоторые из них стоит отметить:

• Завтра распродажа британского фунта, вероятно, пройдет первое «испытание данными»,

поскольку на повестке дня будут отчеты по торговому балансу и производству в

Великобритании. Обратите внимание на пару евро/фунт и отметку 0,8600 сразу после этого.

• В среду выйдет протокол июньского заседания FOMC, а Бернанке выступит с речью

«Федеральной резервной системе 100 лет: достижения в области политики, полученные уроки

и перспективы на будущее». Не забывайте о том, что будущее Бернанке носит весьма

ограниченный характер, а до объявления и возможного выдвижения кандидатов на замену

председателя ФРС, вероятно, остается несколько недель.

• В четверг выходит отчет по занятости в Австралии, а также состоится заседание Банка

Японии.

Стремительный взлет мировой доходности по облигациям

Читать дальше →

Американский доллар завершил предыдущую неделю ростом и, возможно, не собирается сбавлять обороты на этой неделе, однако иена все еще может испортить ему настроение.

Прошлая неделя завершилась кульминацией интереса к покупке доллара на фоне выхода неожиданно сильных данных по занятости в США, и пара евро/доллар рухнула к области шеи в фигуре «голова и плечи» (подробнее об этом ниже), а пара фунт/доллар внезапно оказалась вблизи многолетних минимумов ниже 1,4900.

Слабая шведская крона

Судя по всему, разворот с пробитием ключевой поддержки в паре EUR/SEK в прошлый четверг на фоне заседаний Риксбанка и ЕЦБ оказался ложным, поскольку в пятницу пара снова вернулась в пределы диапазона, а сегодня с утра значительно укрепилась, чему способствовали чрезвычайно слабые показатели промышленного производства и промышленных заказов в Швеции. В случае ухудшения условий мировой ликвидности (значительный риск) положение кроны окажется еще более шатким, и я не удивлюсь, если в ближайшие дни или недели в игру вступит уровень 9,00, который последний раз был достигнут в мае прошлого года.

Что нас ждет

Эта неделя не богата на события, однако некоторые из них стоит отметить:

• Завтра распродажа британского фунта, вероятно, пройдет первое «испытание данными»,

поскольку на повестке дня будут отчеты по торговому балансу и производству в

Великобритании. Обратите внимание на пару евро/фунт и отметку 0,8600 сразу после этого.

• В среду выйдет протокол июньского заседания FOMC, а Бернанке выступит с речью

«Федеральной резервной системе 100 лет: достижения в области политики, полученные уроки

и перспективы на будущее». Не забывайте о том, что будущее Бернанке носит весьма

ограниченный характер, а до объявления и возможного выдвижения кандидатов на замену

председателя ФРС, вероятно, остается несколько недель.

• В четверг выходит отчет по занятости в Австралии, а также состоится заседание Банка

Японии.

Стремительный взлет мировой доходности по облигациям

Читать дальше →

Утренний брифинг от Saxo Bank: обзор рынков на 8 июля 2013 года

Обзор Форекс: Евро торгуется с понижением

Этим утром евро торгуется преимущественно с понижением относительно большинства главных валют в то время, как внимание участников рынка сосредоточено на информации по индексу уверенности инвесторов от исследовательского центра Sentix в Еврозоне, а также торговому балансу и объёму промышленного производства в Германии. Кроме того, выступление президента Европейского центрального банка Марио Драги (Mario Draghi) также находится в центре внимания участников биржевой торговли, которое может оказать влияние на настроение рынка.

Так, в 5 часов утра по GMT евро потерял 0,2 процента против американского доллара,

Читать дальше →

Этим утром евро торгуется преимущественно с понижением относительно большинства главных валют в то время, как внимание участников рынка сосредоточено на информации по индексу уверенности инвесторов от исследовательского центра Sentix в Еврозоне, а также торговому балансу и объёму промышленного производства в Германии. Кроме того, выступление президента Европейского центрального банка Марио Драги (Mario Draghi) также находится в центре внимания участников биржевой торговли, которое может оказать влияние на настроение рынка.

Так, в 5 часов утра по GMT евро потерял 0,2 процента против американского доллара,

Читать дальше →

Таблетка против жадности

Доброе утро!:)

Свежий обзор аналитики от ИК «Евроинвест».

Статистика по американскому рынку труда в пятницу преградила путь наверх российскому рынку акций. Более сильные по сравнению с ожиданиями данные по приросту рабочих мест указали на дальнейшее выздоровление рынка труда, несмотря на неизменность уровня безработицы. Отчет от Минтруда повысил шансы на замедление ФРС темпов объема выкупа активов с рынка, что послужило катализатором для фиксации прибыли по длинным позициям. Тем не менее, получив таблетку против жадности, «быки» все же не стушевались и не стали без боя отдавать инициативу. Вблизи пройденного днем ранее максимума от 18 июня оптимистам удалось сдержать натиск «медведей». В итоге ключевое сопротивление на высоких объемах было подтверждено в роли поддержки. Снижение индекса ММВБ по итогам дня ограничилось 0.48% (1 342.78 п.).

Вновь

Читать дальше →

Свежий обзор аналитики от ИК «Евроинвест».

Статистика по американскому рынку труда в пятницу преградила путь наверх российскому рынку акций. Более сильные по сравнению с ожиданиями данные по приросту рабочих мест указали на дальнейшее выздоровление рынка труда, несмотря на неизменность уровня безработицы. Отчет от Минтруда повысил шансы на замедление ФРС темпов объема выкупа активов с рынка, что послужило катализатором для фиксации прибыли по длинным позициям. Тем не менее, получив таблетку против жадности, «быки» все же не стушевались и не стали без боя отдавать инициативу. Вблизи пройденного днем ранее максимума от 18 июня оптимистам удалось сдержать натиск «медведей». В итоге ключевое сопротивление на высоких объемах было подтверждено в роли поддержки. Снижение индекса ММВБ по итогам дня ограничилось 0.48% (1 342.78 п.).

Вновь

Читать дальше →

Утренний брифинг от Saxo Bank: обзор рынков на 5 июля

Форекс: Доллар США торгуется с повышением

Этим утром доллар США торгуется с повышением относительно своих главных валютных партнёров. Вместе с опубликованным в среду отчётом по занятости отADP с благоприятным прогнозом для национального рынка труда участники биржевой торговли ждут выпуска данных из США по числу занятых в несельскохозяйственном секторе. Кроме того, сведения по производственным заказам в Германии также имеют немаловажное значение для инвесторов.

Так, в 5 часов утра по GMT британский фунт и евро потеряли 0,2 процента и 0,1 процента против американского доллара, торгуясь по цене 1,5050 доллара и 1,2900 доллара соответственно.

Австралийский доллар понизился на 0,1 процента в сравнении с американским долларом. В то же время сегодняшние показатели указали на повышение деловой активности в строительном секторе Австралии.

Читать дальше →

Этим утром доллар США торгуется с повышением относительно своих главных валютных партнёров. Вместе с опубликованным в среду отчётом по занятости отADP с благоприятным прогнозом для национального рынка труда участники биржевой торговли ждут выпуска данных из США по числу занятых в несельскохозяйственном секторе. Кроме того, сведения по производственным заказам в Германии также имеют немаловажное значение для инвесторов.

Так, в 5 часов утра по GMT британский фунт и евро потеряли 0,2 процента и 0,1 процента против американского доллара, торгуясь по цене 1,5050 доллара и 1,2900 доллара соответственно.

Австралийский доллар понизился на 0,1 процента в сравнении с американским долларом. В то же время сегодняшние показатели указали на повышение деловой активности в строительном секторе Австралии.

Читать дальше →

Драги окрыляет

Российский рынок акций в четверг отыскал в себе силы для преодоления недельного пика. Поддержка пришли из Франкфурта, где Марио Драги, на пресс-конференции по итогам заседания ЕЦБ неожиданно дал обещание придерживаться текущей монетарной политики на длительный срок. Позитивом для рынков стали также намеки на дополнительное понижение ключевой ставки, также регулятор подумывает и о понижении ставки по депозитам банков в ЕЦБ. Индекс практически достиг значимого уровня в 1350 пунктов (1349.22 п., +1.32%).

Продолжилось «ралли» в акциях Ростелекома на новостях о выкупе квазиказначейских акций. «Проснулся» Газпром, «пробудителем» стал глава Минфина Антон Силуанов, который напомнил, что госкомпания должны направлять 25% чистой прибыли по МСФО, а не по РСБУ, как сейчас это осуществляет газовый монополист. Разница в величинах разительна. Вполне возможно это лишь триггер, новость не является «первой свежести». Просто Газпром довольно долго и упорно снижался и пришло время частично восстановить позиции. Предпосылки для этого помимо технической перепроданности сложились. На мировых рынках настроения в последнее время улучшались, наступил черед и цен на нефть, которые вернулись к месячным максимумам на фоне беспокойств срыва поставок нефти через Суэцкий канал.

Читать дальше →

Продолжилось «ралли» в акциях Ростелекома на новостях о выкупе квазиказначейских акций. «Проснулся» Газпром, «пробудителем» стал глава Минфина Антон Силуанов, который напомнил, что госкомпания должны направлять 25% чистой прибыли по МСФО, а не по РСБУ, как сейчас это осуществляет газовый монополист. Разница в величинах разительна. Вполне возможно это лишь триггер, новость не является «первой свежести». Просто Газпром довольно долго и упорно снижался и пришло время частично восстановить позиции. Предпосылки для этого помимо технической перепроданности сложились. На мировых рынках настроения в последнее время улучшались, наступил черед и цен на нефть, которые вернулись к месячным максимумам на фоне беспокойств срыва поставок нефти через Суэцкий канал.

Читать дальше →

Главное событие текущей недели: требование поддержания маржи к американским банкам

Стин Якобсен, главный экономист брокерской компании Saxo Bank

Ни занятость вне сельскохозяйственного сектора (которая снова окажется выше отметки 160 000), ни Европейский центральный банк (который не станет внедрять количественное ослабление), ни даже падение португальского правительства не являются главной новостью текущей недели. Нет. Главным событием текущей недели является прозрачность, с которой Федрезерв готовит основные требования поддержания маржи к «слишком крупным, чтобы обанкротиться», банкам в США.

Этого ждали уже давно — с принятия закона Додда-Франка в 2010 году, но это переломный момент. Вспомните, все макропарадигмальные сдвиги происходили по политическим мотивам, а часто и из-за ошибок.

ФРС утверждает первый этап трехступенчатого плана

Согласно окончательным нормативам, минимальные требования вырастут как к количеству, так и к качеству капитала, принадлежащего банковским организациям. В соответствии с принципами международного соглашения Базель, норматив включает в себя новый минимальный коэффициент базового капитала первого уровня к активам, оцененным по уровню риска, размером 4,5% и защитный буфер базового капитала первого уровня размером 2,5% от активов, оцененных по уровню риска, которые будет применены ко всем курируемым финансовым институтам. Этот норматив также повышает минимальный коэффициент капитала первого уровня к активам, оцененным по уровню риска, с 4% до 6% и предусматривает минимальный коэффициент заемных средств к стоимости активов размером 4% для всех банковских организаций. Кроме того, для крупнейших банковских организаций, которые оперируют в международном масштабе, окончательный норматив предусматривает новый минимальный дополнительный коэффициент заемных средств, который принимает во внимание внебалансовые счета. (Посмотреть пресс-релиз можно здесь)

Обратите внимание, что это утверждение — только первый комплекс ряда новых правил. Позвольте представить Дэниела Тарулло, члена Совета управляющих Федеральной резервной системы, который отвечает за регулирование после введения в действие зако

Читать дальше →

Ни занятость вне сельскохозяйственного сектора (которая снова окажется выше отметки 160 000), ни Европейский центральный банк (который не станет внедрять количественное ослабление), ни даже падение португальского правительства не являются главной новостью текущей недели. Нет. Главным событием текущей недели является прозрачность, с которой Федрезерв готовит основные требования поддержания маржи к «слишком крупным, чтобы обанкротиться», банкам в США.

Этого ждали уже давно — с принятия закона Додда-Франка в 2010 году, но это переломный момент. Вспомните, все макропарадигмальные сдвиги происходили по политическим мотивам, а часто и из-за ошибок.

ФРС утверждает первый этап трехступенчатого плана

Согласно окончательным нормативам, минимальные требования вырастут как к количеству, так и к качеству капитала, принадлежащего банковским организациям. В соответствии с принципами международного соглашения Базель, норматив включает в себя новый минимальный коэффициент базового капитала первого уровня к активам, оцененным по уровню риска, размером 4,5% и защитный буфер базового капитала первого уровня размером 2,5% от активов, оцененных по уровню риска, которые будет применены ко всем курируемым финансовым институтам. Этот норматив также повышает минимальный коэффициент капитала первого уровня к активам, оцененным по уровню риска, с 4% до 6% и предусматривает минимальный коэффициент заемных средств к стоимости активов размером 4% для всех банковских организаций. Кроме того, для крупнейших банковских организаций, которые оперируют в международном масштабе, окончательный норматив предусматривает новый минимальный дополнительный коэффициент заемных средств, который принимает во внимание внебалансовые счета. (Посмотреть пресс-релиз можно здесь)

Обратите внимание, что это утверждение — только первый комплекс ряда новых правил. Позвольте представить Дэниела Тарулло, члена Совета управляющих Федеральной резервной системы, который отвечает за регулирование после введения в действие зако

Читать дальше →

Утренний брифинг Saxo Bank: обзор рынков на 4 июля 2013 года

Обзор Форекс: Евро торгуется с понижением

Этим утром евро торгуется с понижением относительно доллара США по мере того, как растущие опасения по поводу политической обстановки в Португалии побудили трейдеров занять осторожную позицию. Между тем, внимание участников рынка сосредоточено на итогах заседаний Банка Англии и Европейского центрального банка по вопросам курса денежно-кредитной политики, который у обоих центробанков, скорее всего, останется неизменным.

Так, в 5 часов утра по GMT евро потерял 0,2 процента против американского доллара, торгуясь по цене 1,2994 доллара, тогда как в сравнении с британским фунтом единая европейская валюта торгуется близ вчерашнего уровня, составив 0,8516 фунта.

Японская иена повысилась на 0,3 процента и 0,1 процента по отношению к евро и доллару США соотвественно. По мнению управляющего банка Японии Харухико Куроды (Haruhiko Kuroda), японская экономика набирает обороты и постепенно инфляция

Читать дальше →

Этим утром евро торгуется с понижением относительно доллара США по мере того, как растущие опасения по поводу политической обстановки в Португалии побудили трейдеров занять осторожную позицию. Между тем, внимание участников рынка сосредоточено на итогах заседаний Банка Англии и Европейского центрального банка по вопросам курса денежно-кредитной политики, который у обоих центробанков, скорее всего, останется неизменным.

Так, в 5 часов утра по GMT евро потерял 0,2 процента против американского доллара, торгуясь по цене 1,2994 доллара, тогда как в сравнении с британским фунтом единая европейская валюта торгуется близ вчерашнего уровня, составив 0,8516 фунта.

Японская иена повысилась на 0,3 процента и 0,1 процента по отношению к евро и доллару США соотвественно. По мнению управляющего банка Японии Харухико Куроды (Haruhiko Kuroda), японская экономика набирает обороты и постепенно инфляция

Читать дальше →