Свечной анализ для темных

Экономические оборзеватели Информационного Агентства «InterDUCKS» продолжают цикл статей про индикаторы, используемые при прогнозировании цен на акции. Сегодня ресь поидет о японисиких свесях.

Принято считать, что построение графиков в виде т.н. свечей придумали японцы. Это не так. Японцы просто обобщили и стандартизировали принятый с давних пор на Руси способ прогнозирования. Им пользовались купцы-теоретики (совр.- аналитики) при определении будущих цен и вероятности получение прибыли (совр. – профит) от сделок, совершаемых по этим ценам купцами-торговцами (совр. – трейдеры).

Для этого использовались, за неимением компьютеров, мониторов и, да, чего уж там, обычной бумаги для принтеров, простые свечи.

Да-да, те самые свечи, которые мы нет-нет, да и достаем из потайных мест, когда местные энергетики забудут поменять Энергайзер.

Сначала засланные япончики обратили внимание, что аналитики поджигают свечу с двух сторон. И по тому, как гаснет, или с какой стороны она прогорает, выдают свое веское слово. За что биты зачастую бывали, но не без этого. Это, если прогноз не сбывался. То есть, все-таки зачастую.

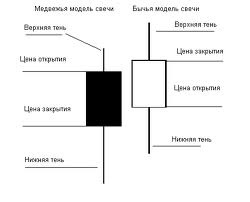

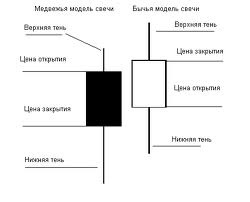

Если свеча гасла снизу и сверху гасла, ее называли «Белой». Если прогорала сверху вниз – «Черной».

А бывало, что и не прогорали вовсе: подымят и гаснут, или огарок вбок утянет, или рука устанет у аналитика, да и дунет тот втихаря, только что бы трейдеры не заметили. А то побьют. Но от этого и так уйти было трудно, как мы уже писали.

Интересно, что именно от аналитиков пошло выражение «держать свечку». Да и вопрос «ты что, свечку держал?» так же относится к нелегкому труду этих специалистов.

Особое внимание аналитики, использующие свечи уделяли длине прогоревшего фитиля. Причем как снизу, так и свержу. Это объяснялось существовавшим в то время поверьем, что, чем длиннее конец, тем лучше точность прогноза.

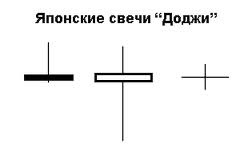

При этом периодически возникали сложности (совр. – внешний фон). Только аналитик начинает гадание (совр. – написание прогноза), как начинает идти дождь. А те, аналитики, зачастую были бедноваты. Вот и заливало пламя сверху через прорехи в соломе. Только свеча разгорится, как погаснет. Тогда аналитик со словами – «Сегодня ничего не будет! Дождь!», выставлял ходоков из избы.

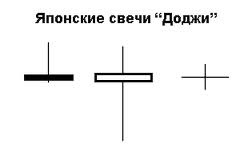

Отсюда, видимо и пошла фигура «доджи», от подслушанного у выходивших на двор купцов, которые кляли эти «дожди, будь они неладны».

Тоже самое бывало со снегопадом и сильным ветром. Однако, японцы, сломавшие язык на слове «дождь», рассудили здраво, что хватит для этого безобразия и одного слова.

С сожалением констатируем, японцам так и не удалось полностью воспроизвести весь комплекс прогнозирования, применяемый русскими купцами-теоретиками. Так осталось непонятой, и, соответственно, не дошедшей до наших дней, методика определения будущих цен на активы по направлению дыма из печной трубы.

То, что такая методика была, косвенно подтверждает известная с детства поговорка «куда дуля — туда дым». Видимо, имелось в виду, что если дым идет в сторону аналитика, то сбываемость его прогноза чрезвычайно низка.

Что еще таит в себе свечной анализ, о какие подводные камни можно споткнуться, идя по пути применения этого вида анализа, читайте в книге г-на Windov P.G. «Candle as Candle».

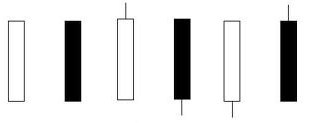

В ней вы найдете много новых комбинаций и вариантов их толкования:

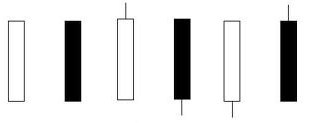

(комбинация «Зебра», она же «Черная полоса-Белая полоса-Черная полоса — Жопа»))

Дорого. Эксклюзивно. Только в нашем ИА. (телефон на сайте)

Принято считать, что построение графиков в виде т.н. свечей придумали японцы. Это не так. Японцы просто обобщили и стандартизировали принятый с давних пор на Руси способ прогнозирования. Им пользовались купцы-теоретики (совр.- аналитики) при определении будущих цен и вероятности получение прибыли (совр. – профит) от сделок, совершаемых по этим ценам купцами-торговцами (совр. – трейдеры).

Для этого использовались, за неимением компьютеров, мониторов и, да, чего уж там, обычной бумаги для принтеров, простые свечи.

Да-да, те самые свечи, которые мы нет-нет, да и достаем из потайных мест, когда местные энергетики забудут поменять Энергайзер.

Сначала засланные япончики обратили внимание, что аналитики поджигают свечу с двух сторон. И по тому, как гаснет, или с какой стороны она прогорает, выдают свое веское слово. За что биты зачастую бывали, но не без этого. Это, если прогноз не сбывался. То есть, все-таки зачастую.

Если свеча гасла снизу и сверху гасла, ее называли «Белой». Если прогорала сверху вниз – «Черной».

А бывало, что и не прогорали вовсе: подымят и гаснут, или огарок вбок утянет, или рука устанет у аналитика, да и дунет тот втихаря, только что бы трейдеры не заметили. А то побьют. Но от этого и так уйти было трудно, как мы уже писали.

Интересно, что именно от аналитиков пошло выражение «держать свечку». Да и вопрос «ты что, свечку держал?» так же относится к нелегкому труду этих специалистов.

Особое внимание аналитики, использующие свечи уделяли длине прогоревшего фитиля. Причем как снизу, так и свержу. Это объяснялось существовавшим в то время поверьем, что, чем длиннее конец, тем лучше точность прогноза.

При этом периодически возникали сложности (совр. – внешний фон). Только аналитик начинает гадание (совр. – написание прогноза), как начинает идти дождь. А те, аналитики, зачастую были бедноваты. Вот и заливало пламя сверху через прорехи в соломе. Только свеча разгорится, как погаснет. Тогда аналитик со словами – «Сегодня ничего не будет! Дождь!», выставлял ходоков из избы.

Отсюда, видимо и пошла фигура «доджи», от подслушанного у выходивших на двор купцов, которые кляли эти «дожди, будь они неладны».

Тоже самое бывало со снегопадом и сильным ветром. Однако, японцы, сломавшие язык на слове «дождь», рассудили здраво, что хватит для этого безобразия и одного слова.

С сожалением констатируем, японцам так и не удалось полностью воспроизвести весь комплекс прогнозирования, применяемый русскими купцами-теоретиками. Так осталось непонятой, и, соответственно, не дошедшей до наших дней, методика определения будущих цен на активы по направлению дыма из печной трубы.

То, что такая методика была, косвенно подтверждает известная с детства поговорка «куда дуля — туда дым». Видимо, имелось в виду, что если дым идет в сторону аналитика, то сбываемость его прогноза чрезвычайно низка.

Что еще таит в себе свечной анализ, о какие подводные камни можно споткнуться, идя по пути применения этого вида анализа, читайте в книге г-на Windov P.G. «Candle as Candle».

В ней вы найдете много новых комбинаций и вариантов их толкования:

(комбинация «Зебра», она же «Черная полоса-Белая полоса-Черная полоса — Жопа»))

Дорого. Эксклюзивно. Только в нашем ИА. (телефон на сайте)