Наталия Орлова, администратор гостиницы

Имя на конкурсе: Smeshinka

Результат: 123,16%

1-е место в номинации «Лучший трейдер-миллионер»

Доход: 1,264 млн рублей

«Есть, можно сказать, вера, что сейчас этот инструмент сильно упал и должен вырасти», – объясняет свою стратегию Наталия Орлова. Дальше, по ее словам, она закрывает позицию и присматривается к новой сделке. Именно таким способом ей удалось увеличить свой стартовый капитал за время конкурса на 123%. «Сильно упало – купила, сильно выросло – продала» – этим принципом, она, кажется, руководствовалась всю жизнь.

Орлова начинала торговать на фондовой бирже еще во время ваучерной приватизации. Теряла деньги в «МММ», держала две палатки по торговле посудой. На биржу Орлова вернулась в 2003 году, узнав из газет об аресте Платона Лебедева. Тогда акции ЮКОСа упали на 30%, Орлова решила, что надо покупать, и чуть не разорилась после нового обвала котировок из-за ареста Михаила Ходорковского. Спустя некоторое время она продала свой торговый бизнес, выручила около $50 000 и отнесла их на биржу.

С 2004 года основной доход приносили торги, а после кризиса 2008 года Орловой пришлось вновь устроиться на работу – администратором в гостинице. Сейчас она довольно успешно совмещает работу и операции на бирже. Как ей удалось стать призером конкурса?

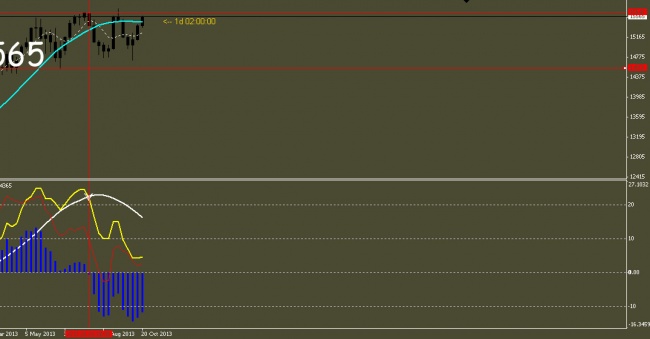

Орлова говорит, что в октябре 2013 года она поняла, что доллар по отношению к рублю сильно упал, почти до 32 рублей, и ниже не пойдет. И купила фьючерсный контракт «доллар – рубль», практически удвоив счет. Еще одна удачная сделка – контракты «евро – доллар», когда евро рос против доллара.

Неудачи тоже случались. В октябре на новостях о возможных бомбардировках Сирии Орлова покупала фьючерсы на нефть Brent, считая, что цена на нефть будет расти. Цены действительно выросли с $114 до $116 за баррель, но потом упали до $111. К тому времени подошел срок экспирации контрактов, и Орлову закрыли принудительно. «Я не люблю закрываться в минус. Говорят, что неправильно, но это моя беда», – объясняет Орлова.

Что самое важное в торговле? «Терпение. Это единственное, что меня спасает. И самообладание еще», – говорит она.

Алексей Олицкий, пенсионер

Имя на конкурсе: OLAF

Результат: 103,30%

1-е место в номинации «Фондовый рынок»

Доход: 241 978 рублей

60-летний Алексей Олицкий не очень любит говорить о себе. «Я непубличный человек, пенсионер из Томска», – объясняет он. До выхода на пенсию он был предпринимателем, торговал, была попытка заниматься рекламным бизнесом, но неудачная. Рассказывать подробности Олицкий не стал, но, по данным СПАРК, на его имя в Томске была зарегистрирована компания «Победа», занимавшаяся торговлей продуктами питания. В 2006 году (единственные доступные данные) ее выручка составляла около 7 млн рублей, компания приносила небольшую прибыль – около 300 000 рублей в год.

На бирже, рассказывает Олицкий, он оказался случайно в 2009 году, узнав, что российские акции стоят дешево и на них можно заработать. Вся стратегия Олицкого на конкуре ЛЧИ свелась к тому, чтобы занять короткую позицию по акциям «Мечела». Он говорит, что выбор был не случайный: он искал варианты, которые могли бы дать ему шанс заработать. 13 ноября акции компании без видимых причин упали на 40%, а Олицкий в один момент оказался на первом месте в номинации «фондовый рынок». За месяц, остававшийся до конца конкурса, никто так и не смог перекрыть его результат.

«Говоря откровенно, я ждал, что он чуть-чуть упадет, но не думал, что он так провалится. Но в любом деле должна удача присутствовать», – делится впечатлениями Олицкий. Он считает, что крупная продажа спровоцировала margin call по бумагам у многих инвесторов и поэтому акции так сильно подешевели. Олицкий не считает себя профессионалом на фондовом рынке и называет торговлю своим хобби. Но к хобби он подходит со всей серьезностью: советует инвесторам воспитывать в себе железную выдержку и строго следовать выбранной стратегии.

В следующем году Олицкий не ожидает роста рынка. «На краткосрочном интервале нет перспектив, я думаю отойти, посмотреть со стороны, чтобы себя не нервировать», – говорит он