День второй. Полет нормальный

Свежий обзор аналитики от ИК «Евроинвест».

Российский рынок акций завершил неделю в оптимистичном ключе. Спираль роста на ликвидации незакрытых «шортов» сделала еще один виток, подтолкнув индекс ММВБ к психологическому уровню в 1400 пунктов (закрытие состоялось на 1.8 пунктов ниже). Обещание главы ФРС следить за стабильностью на финансовых рынках и не торопиться с повышением процентных ставок осталось ключевым фактором динамики рынка. Темпы повышения замедлились до 2.2%, объемы торгов возросли до максимальных значений с начала мая.

Спрос по-прежнему был сосредоточен в акциях Сбербанка (обык. +3.20%, прив. +2.59%) и Газпрома (+3.89%). «Подключился» к «ралли» Ростелеком (обык. +5.14%, прив. +2.77%). Слабее выглядели акции ВТБ (+0.15%) и металлургический сектор (Micex M&M +0.5%).

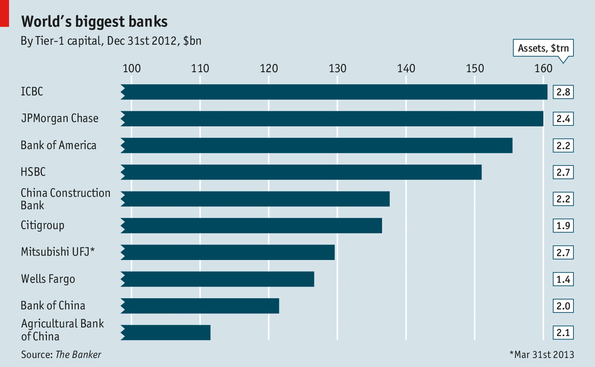

Металлурги сбавили темп после спурта предыдущего дня. Возможно, сказалось выступление министра финансов Китая, который озвучил прогноз, что темпы роста экономики Поднебесной в этом году составят 7.0% из-за перехода экономики на другую модель роста с большей долей внутреннего потребления. Указанный ориентир ниже рыночного консенсус-прогноза, к тому же последние данные имели крайне слабый характер, поэтому это вполне могло бы послужить поводом для фиксации прибыли. Однако этого не последовало, волна роста на выступлении Бернанке продолжилась по инерции.

Не сбили с избранного пути и новости из

Читать дальше →

Российский рынок акций завершил неделю в оптимистичном ключе. Спираль роста на ликвидации незакрытых «шортов» сделала еще один виток, подтолкнув индекс ММВБ к психологическому уровню в 1400 пунктов (закрытие состоялось на 1.8 пунктов ниже). Обещание главы ФРС следить за стабильностью на финансовых рынках и не торопиться с повышением процентных ставок осталось ключевым фактором динамики рынка. Темпы повышения замедлились до 2.2%, объемы торгов возросли до максимальных значений с начала мая.

Спрос по-прежнему был сосредоточен в акциях Сбербанка (обык. +3.20%, прив. +2.59%) и Газпрома (+3.89%). «Подключился» к «ралли» Ростелеком (обык. +5.14%, прив. +2.77%). Слабее выглядели акции ВТБ (+0.15%) и металлургический сектор (Micex M&M +0.5%).

Металлурги сбавили темп после спурта предыдущего дня. Возможно, сказалось выступление министра финансов Китая, который озвучил прогноз, что темпы роста экономики Поднебесной в этом году составят 7.0% из-за перехода экономики на другую модель роста с большей долей внутреннего потребления. Указанный ориентир ниже рыночного консенсус-прогноза, к тому же последние данные имели крайне слабый характер, поэтому это вполне могло бы послужить поводом для фиксации прибыли. Однако этого не последовало, волна роста на выступлении Бернанке продолжилась по инерции.

Не сбили с избранного пути и новости из

Читать дальше →