Доброе утро, страна!

Вчера повеяло весной, но это замануха. На следующей неделе ожидаются морозы до -17.

Это про погоду настоящую.

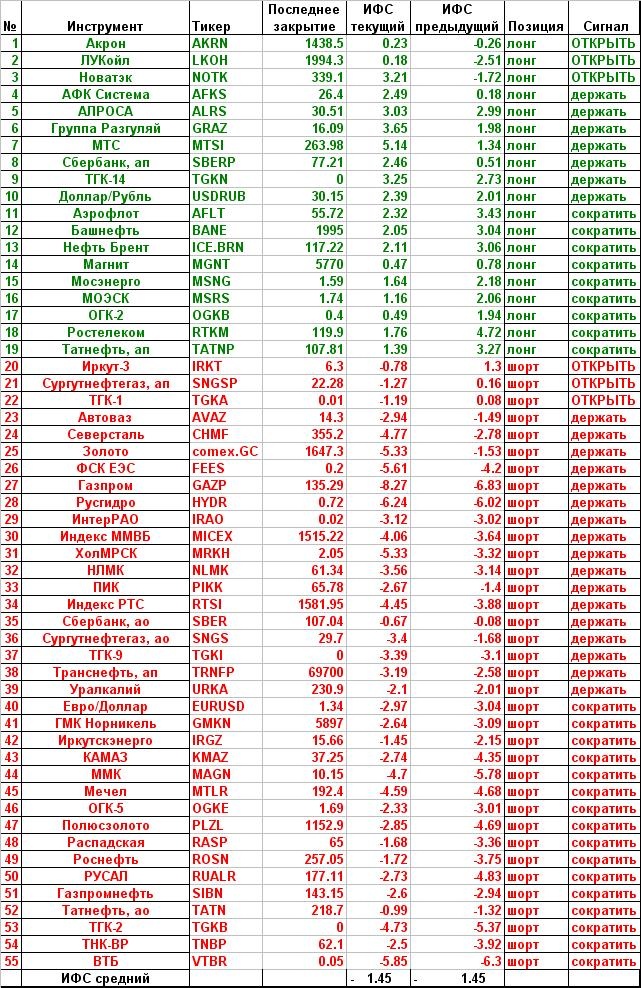

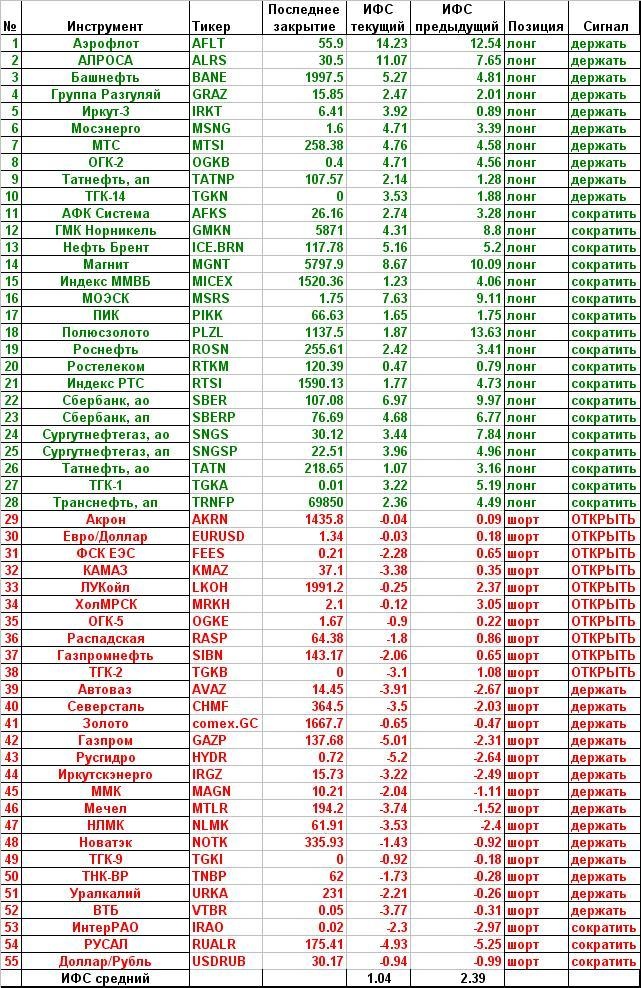

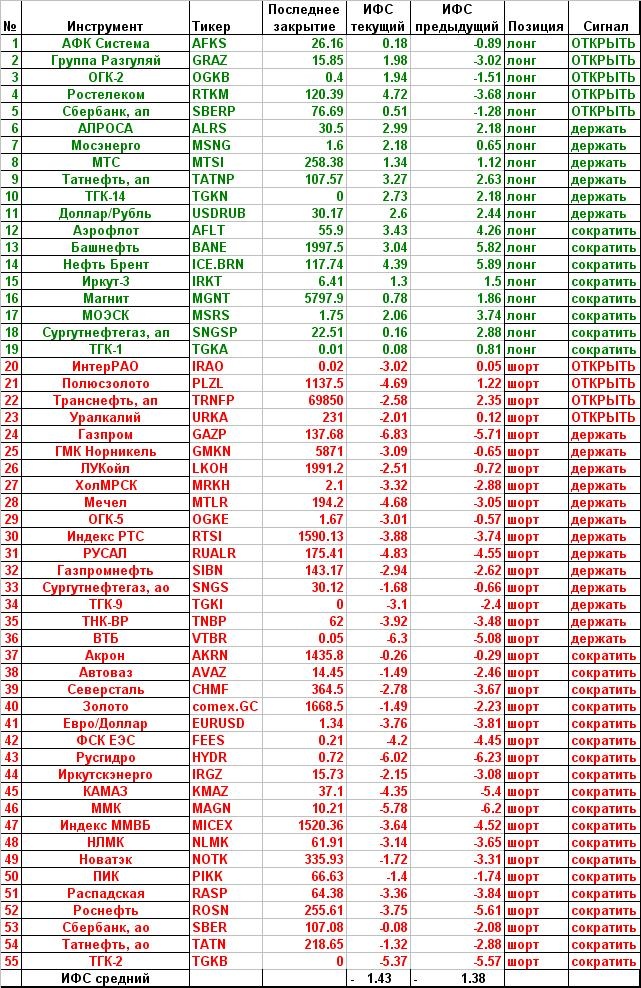

На рынке тоже повеяло после рекомендаций Морганов (или Мериллов — без разницы) на тему, что ВТБ по отношению к Сберу дешев. Бай ВТБ. Но это вчера.

Голдманскаяпропаганда оказалась не очень эффективна, судя по рынкам. улучшение имиджа не идет пока. Пока не идет. Т.е. будет все хорошо, но для входа в рынок нужно время. Вот и не идет. Ничего, скоро увидим от детища Бланкфайна рекомендаций «стронг бай!», но не сейчас.

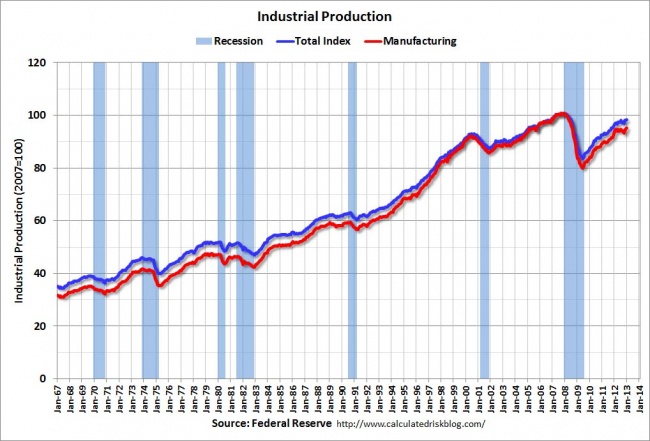

Америка сегодня смотрит на объединение авиакомпаний, что всегда хорошо, на попытку Генеральных Электриков ускорить выкуп акций (пристраивают деньги, вырученные от продажи непрофильных активов) и на данные по безработице (ожидания — 360 000).

Кстати, Рейтерс сокращает 2 700 рабочих мест.

Билл Гросс ставит на дальнейшее снижение доллара, а Пимко запускает соответствующий фонд. Папы и дедушки фининдустрии не на шутку озаботились валютами.

Еще интереснее на рынке мусорных облигаций. инвесторов заставили поверить в их надежность. Покупки по инерции, но профессионалы начинают играть в обратном направлении. Интересно, во что выльется. Как бы не было легкого БУМ-С.

Но самая главная новость пришла из Японии. Там перешли на новое летосчисление и теперь у них в году ШЕСТЬ кварталов.

Т.е. всю предыдущую статистику можно выкинуть нафиг. Как это не пришло в голову американским стратегам, не понятно. Сделал другой календарь — и все! Ни тебе долгов, ни дат выплат, ни процентных ставок…

Приятных торгов. Елке — поздравления и аспирина!

Это про погоду настоящую.

На рынке тоже повеяло после рекомендаций Морганов (или Мериллов — без разницы) на тему, что ВТБ по отношению к Сберу дешев. Бай ВТБ. Но это вчера.

Голдманскаяпропаганда оказалась не очень эффективна, судя по рынкам. улучшение имиджа не идет пока. Пока не идет. Т.е. будет все хорошо, но для входа в рынок нужно время. Вот и не идет. Ничего, скоро увидим от детища Бланкфайна рекомендаций «стронг бай!», но не сейчас.

Америка сегодня смотрит на объединение авиакомпаний, что всегда хорошо, на попытку Генеральных Электриков ускорить выкуп акций (пристраивают деньги, вырученные от продажи непрофильных активов) и на данные по безработице (ожидания — 360 000).

Кстати, Рейтерс сокращает 2 700 рабочих мест.

Билл Гросс ставит на дальнейшее снижение доллара, а Пимко запускает соответствующий фонд. Папы и дедушки фининдустрии не на шутку озаботились валютами.

Еще интереснее на рынке мусорных облигаций. инвесторов заставили поверить в их надежность. Покупки по инерции, но профессионалы начинают играть в обратном направлении. Интересно, во что выльется. Как бы не было легкого БУМ-С.

Но самая главная новость пришла из Японии. Там перешли на новое летосчисление и теперь у них в году ШЕСТЬ кварталов.

Т.е. всю предыдущую статистику можно выкинуть нафиг. Как это не пришло в голову американским стратегам, не понятно. Сделал другой календарь — и все! Ни тебе долгов, ни дат выплат, ни процентных ставок…

Приятных торгов. Елке — поздравления и аспирина!