Очередное заседание ФРС, на котором вероятно поднимут вопрос о сокращении программы выкупа.

Ведет Мастер-класс Бен Бернанке.

Цена вопроса — 85 млрд. долларов в месяц.

Накорми трейдера. Финальное блюдо.

На сим конкурс закрываем.

Финальное блюдо — от Амарока:рецепт был озвучен ранее. Название из финансовой тематики, надеюсь, придумает автор.))

Правда, местами очень сильно расходится ввиду того, что как назло не оказалось под рукой соевого соуса (вот, представьте!)

Поэтому очередной экспромт.

Но все очень просто. Достаточно взять креветки и приправы к… мясу!

Методика проста — вываливаем-обжариваем-закидываем-перемешиваем-ждем-перемешиваем-перекладываем-дуем-едим-витираем руки и рот- и опять едим.

Финальное блюдо — от Амарока:рецепт был озвучен ранее. Название из финансовой тематики, надеюсь, придумает автор.))

Правда, местами очень сильно расходится ввиду того, что как назло не оказалось под рукой соевого соуса (вот, представьте!)

Поэтому очередной экспромт.

Но все очень просто. Достаточно взять креветки и приправы к… мясу!

Методика проста — вываливаем-обжариваем-закидываем-перемешиваем-ждем-перемешиваем-перекладываем-дуем-едим-витираем руки и рот- и опять едим.

Кое-что о свободе выбора

Заинтересовал этот пост на фишках — Your text to link... Но еще больше интересны комментарии к посту.

Вы бы что выбрали?

Вы бы что выбрали?

Деньги не щепки, счетом крепки.

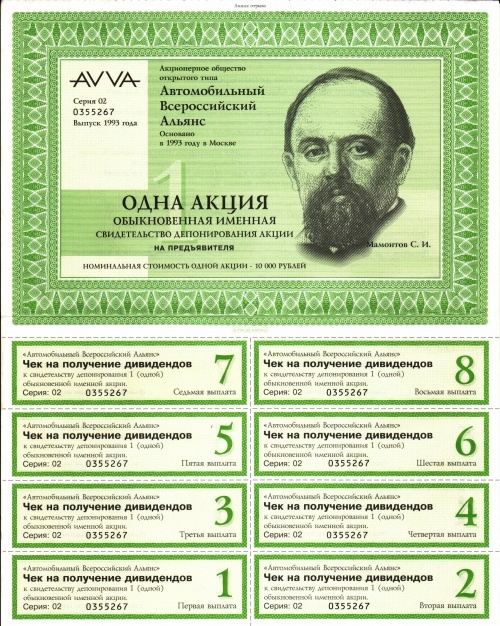

Когда то, во времена зарождения фондового рынка, я за ваучеры приобрел кучу всяких красивых бумажек — Олби, Гермес, и пр. Из всего моего разнообразного пакета выжили только двое: это МН-фонд, и как не странно AVVA — одна из громких афер нашего фондового рынка и еще одна голубая мечта по созданию народного автомобиля. Впрочем афера с AVVA завершилась благополучно только потому, что произошел обмен фантиков на акции. Свидетельства о депонировании акций AVVA мне после упорных трудов, (одно объяснение нотариусу, что я пытаюсь у него заверить каких нервов мне только это стоило, или перечисление 10 рублей через сбербанк, когда сам перевод стоил 25 рублей, да еще по реквизитам которые девочка из окошка в первый раз увидела, они ведь кроме налогов и штрафов ГАИ, ничего больше не умеют перечислять или долгая переписка с регистратором, что мне положена выписка ой, да много чего было :) вообщем я все это героически преодолел и в последствии все же обменял свидетельства на акции нашего гиганта автомобилестроения ОАО «Автоваз». И став счастливым обладателем акций я собрался наконец то получать свои дивиденды с вложенных когда то ваучеров, это с 93 года я же сколько получить то должен был бы :) И денег должно хватить ну если не на «Волгу», как обещал когда то Рыжий, то хотя бы на жизнь в образе рантье. Но не тут то было, о прошлых годах все как то скромно «умолчали», да и по новым акциям

Когда то, во времена зарождения фондового рынка, я за ваучеры приобрел кучу всяких красивых бумажек — Олби, Гермес, и пр. Из всего моего разнообразного пакета выжили только двое: это МН-фонд, и как не странно AVVA — одна из громких афер нашего фондового рынка и еще одна голубая мечта по созданию народного автомобиля. Впрочем афера с AVVA завершилась благополучно только потому, что произошел обмен фантиков на акции. Свидетельства о депонировании акций AVVA мне после упорных трудов, (одно объяснение нотариусу, что я пытаюсь у него заверить каких нервов мне только это стоило, или перечисление 10 рублей через сбербанк, когда сам перевод стоил 25 рублей, да еще по реквизитам которые девочка из окошка в первый раз увидела, они ведь кроме налогов и штрафов ГАИ, ничего больше не умеют перечислять или долгая переписка с регистратором, что мне положена выписка ой, да много чего было :) вообщем я все это героически преодолел и в последствии все же обменял свидетельства на акции нашего гиганта автомобилестроения ОАО «Автоваз». И став счастливым обладателем акций я собрался наконец то получать свои дивиденды с вложенных когда то ваучеров, это с 93 года я же сколько получить то должен был бы :) И денег должно хватить ну если не на «Волгу», как обещал когда то Рыжий, то хотя бы на жизнь в образе рантье. Но не тут то было, о прошлых годах все как то скромно «умолчали», да и по новым акциямкак только я стал акционером «Автоваза», общество перестало платить дивиденды. Ну ладно думаю сколько лет ждал еще подожду :)

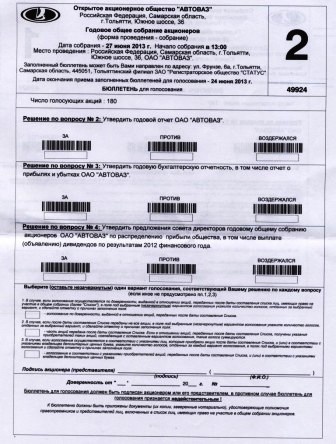

И вот стал я получать каждый год вот такие бюллетени

Все вроде бы по закону, все написано правильно, но вот только за что голосовать-то я должен по 4 вопросу?

На официальной странице раскрытия информации найти что то путное также найти не удается. Так за что же мне голосовать?

Вот еще один пример, того как можно вроде бы и выполнить все требования действующего законодательства по раскрытию информации и информированию акционеров и в тоже время не сказать основного для меня, как акционера общества, какие же дивиденды мне ожидать от ОАО «Автоваз»?

В «Роснефти» опасаются срыва переговоров с миноритариями ТНК-ВР

Управляющий директор Templeton Emerging Markets Group Марк Мобиус может сорвать переговоры «Роснефти» с миноритарными акционерами ТНК-ВР, рассказал «Ведомостям» источник, близкий к «Роснефти». Также информацию о возможном срыве переговоров из-за Мобиуса сообщали источники «Прайма».

В марте Мобиус рассказал «Ведомостям», что группа миноритарных акционеров «ТНК-ВР холдинга», владеющих 5% акций компании, объединяется для отстаивания своих интересов. В интервью «Ведомостям», опубликованном в понедельник, Мобиус заявил: «Есть серьезное беспокойство относительно судьбы миноритариев ТНК-ВР после покупки компании «Роснефтью».

Интервью — Марк Мобиус, управляющий директор Templeton Emerging Markets Group →

«[Управляющий директор Templeton Emerging Markets Group] Марк Мобиус раскачивает лодку переговоров “Роснефти” и миноритариев ТНК-BP, — заявил “Ведомостям” источник, близкий к “Роснефти”. — Его мнение всегда было принято считать на рынке взвешенным. Сейчас это точно не тот случай». Удивляют не только его необъективные высказывания в СМИ о стиле и методах работы «Роснефти», продолжает собеседник «Ведомостей».

Мобиус находится в классической ситуации конфликта интересов, утверждает источник, близкий к «Роснефти»: «Официально он член совета директоров одной уважаемой российской нефтяной компании [»Лукойл«], но продвигает себя на рынке как глава группы миноритариев ТНК-BP. Впрочем, и тут он ведет себя странно. Его высказывания портят картину наших переговоров. Он просто сталкивает стороны лбами. Это опасная тенденция».

Официально представитель «Роснефти» это не комментирует.

В четверг президент «Роснефти» Игорь Сечин заявил, что миноритарии «ТНК-ВР холдинга» могут рассчитывать на выплаты дивидендов по корпоративным стандартам «Роснефти» только с 21 марта, когда госкомпания стала владельцем актива. А все, что касается более ранних периодов, — зона ответственности прежних акционеров.

«Роснефть» не отдает свое миноритариям →

Тогда обыкновенные акции ТБХ упали на Московской бирже на 3,9%, привилегированные — на 2,9%. А управляющий директор по инвестициям ТКБ BNP Paribas Investment Partners (один из крупных миноритариев «ТНК-BP холдинга») Владимир Цупров заявил «Ведомостям», что послание Сечина не может рассматриваться как конструктивное ни при каких обстоятельствах. Не только инвесторам холдинга, но и «Роснефти», а также инвесторам в любые другие акции с госконтролем в этом году российское государство послало массу «превосходных» сигналов о направлении движения инвестиционного климата.

Совет директоров уже неоднократно переносил рассмотрение вопроса о рекомендациях по дивидендам за 2012 г., следующее рассмотрение должно состояться 30 мая.

www.vedomosti.ru/companies/news/12460361/v_rosnefti_opasayutsya_chto_mobius_mozhet_sorvat_peregovory

В марте Мобиус рассказал «Ведомостям», что группа миноритарных акционеров «ТНК-ВР холдинга», владеющих 5% акций компании, объединяется для отстаивания своих интересов. В интервью «Ведомостям», опубликованном в понедельник, Мобиус заявил: «Есть серьезное беспокойство относительно судьбы миноритариев ТНК-ВР после покупки компании «Роснефтью».

Интервью — Марк Мобиус, управляющий директор Templeton Emerging Markets Group →

«[Управляющий директор Templeton Emerging Markets Group] Марк Мобиус раскачивает лодку переговоров “Роснефти” и миноритариев ТНК-BP, — заявил “Ведомостям” источник, близкий к “Роснефти”. — Его мнение всегда было принято считать на рынке взвешенным. Сейчас это точно не тот случай». Удивляют не только его необъективные высказывания в СМИ о стиле и методах работы «Роснефти», продолжает собеседник «Ведомостей».

Мобиус находится в классической ситуации конфликта интересов, утверждает источник, близкий к «Роснефти»: «Официально он член совета директоров одной уважаемой российской нефтяной компании [»Лукойл«], но продвигает себя на рынке как глава группы миноритариев ТНК-BP. Впрочем, и тут он ведет себя странно. Его высказывания портят картину наших переговоров. Он просто сталкивает стороны лбами. Это опасная тенденция».

Официально представитель «Роснефти» это не комментирует.

В четверг президент «Роснефти» Игорь Сечин заявил, что миноритарии «ТНК-ВР холдинга» могут рассчитывать на выплаты дивидендов по корпоративным стандартам «Роснефти» только с 21 марта, когда госкомпания стала владельцем актива. А все, что касается более ранних периодов, — зона ответственности прежних акционеров.

«Роснефть» не отдает свое миноритариям →

Тогда обыкновенные акции ТБХ упали на Московской бирже на 3,9%, привилегированные — на 2,9%. А управляющий директор по инвестициям ТКБ BNP Paribas Investment Partners (один из крупных миноритариев «ТНК-BP холдинга») Владимир Цупров заявил «Ведомостям», что послание Сечина не может рассматриваться как конструктивное ни при каких обстоятельствах. Не только инвесторам холдинга, но и «Роснефти», а также инвесторам в любые другие акции с госконтролем в этом году российское государство послало массу «превосходных» сигналов о направлении движения инвестиционного климата.

Совет директоров уже неоднократно переносил рассмотрение вопроса о рекомендациях по дивидендам за 2012 г., следующее рассмотрение должно состояться 30 мая.

www.vedomosti.ru/companies/news/12460361/v_rosnefti_opasayutsya_chto_mobius_mozhet_sorvat_peregovory

немог нескопипастить: О связи между "утечкой мозгов" и объемом пассажирских перевозок

В любом хорошем учебнике по статистике можно узнать, что наличие тесной корреляции между двумя переменными не обязательно указывает на причинно-следственную связь между ними. Другими словами, наличие корреляции между Х и Y совсем необязательно означает, что именно изменения в Х являются причиной сопутствующих изменений в Y. Ведь вполне возможно существование некой неизвестной нам (латентной) переменной Z, которая оказывает влияние и на Х, и на Y, являясь истинной причиной ковариации между ними. И тем не менее, достаточно часто, в том числе в научных публикациях, можно встретить безосновательную интерпретацию корреляции именно как причинно-следственной связи.

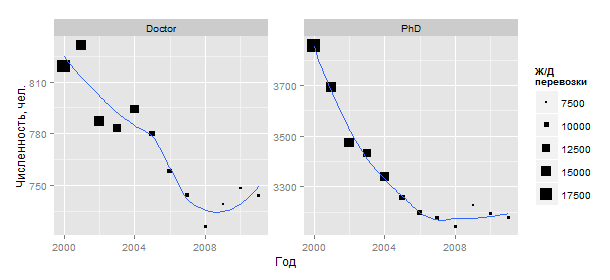

Подобную интерпретацию можно продемонстрировать на примере данных по динамике численности ученых (докторов и кандидатов наук) в Беларуси в период с 2000 по 2011 гг. Данные взяты с официального сайта Национального статистического комитета республики. Там же были взяты данные по объемам железнодорожных и воздушных пассажирских перевозок за этот период времени. (Файл со всеми этими данными, пригодный для загрузки в R, хранится у меня в Dropbox'е; см. код ниже).

Полученные данные отображены на рисунках 1 и 2. Из рис. 1 четко видно, что в период с 2000 по 2011 гг. количество докторов и кандидатов наук в Беларуси неуклонно снижалось. Интересно, что такое же выраженное снижение имело место и для объемов железнодорожных пассажирских перевозок. В то же время объемы воздушных перевозок пассажиров к концу рассматриваемого периода времени существенно возросли (рис. 2). Неудивительно, что численность как докторов, так и кандидатов наук тесно положительно коррелирует с объемами железнодорожных перевозок (r = 0.984, P < 0.001 и r = 0.921, P < 0.001 соответственно) и отрицательно — с объемами воздушных перевозок (r = -0.797, P = 0.002 и r = -0.681, P = 0.015 соответственно).

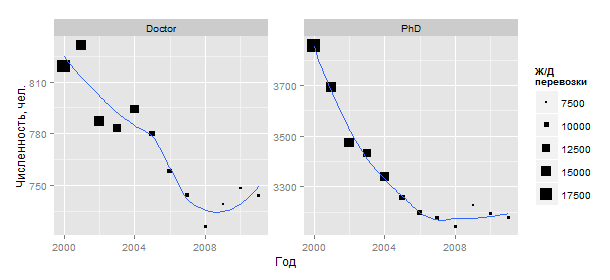

Рисунок 1. Динамика численности докторов (Doctors) и кандидатов (PhD) наук в Республике Беларусь в период с 2000 по 2011 гг. Размер символов на графике пропорционален годовому объему железнодорожных пассажирских перевозок (млн. пассажиро-километров). Для визуализации тренда к данным добавлена сглаживающая линия (сплайн).

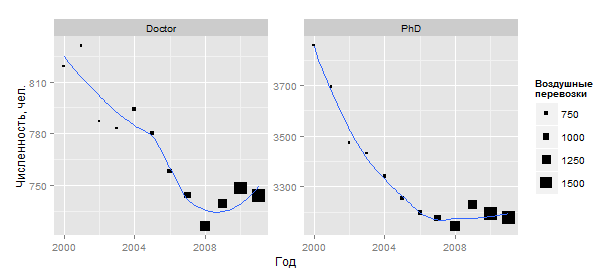

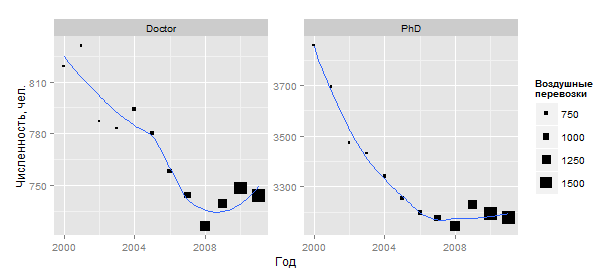

Рисунок 2. Динамика численности докторов (Doctors) и кандидатов (PhD) наук в Республике Беларусь в период с 2000 по 2011 гг. Размер символов на графике пропорционален годовому объему воздушных пассажирских перевозок (млн. пассажиро-километров). Для визуализации тренда к данным добавлена сглаживающая линия (сплайн).

Конечно, вряд ли стоит предполагать, что именно изменения в объемах пассажирских перевозок в Беларуси стали причиной столь выраженной «утечки мозгов». Тем не менее, нерадивый исследователь мог бы интерпретировать приведенные на рис. 1 и 2 данные, например, так: «В начале изученного периода высокий объем железнодорожных перевозок стимулировал отток ученых из страны. Однако, по мере снижения объемов этого типа перевозок, ученые „пересели“ на самолеты, на что указывают существенно возросшие объемы воздушных перевозок.»

Будьте внимательны при интерпретации результатов анализа данных!

Подобную интерпретацию можно продемонстрировать на примере данных по динамике численности ученых (докторов и кандидатов наук) в Беларуси в период с 2000 по 2011 гг. Данные взяты с официального сайта Национального статистического комитета республики. Там же были взяты данные по объемам железнодорожных и воздушных пассажирских перевозок за этот период времени. (Файл со всеми этими данными, пригодный для загрузки в R, хранится у меня в Dropbox'е; см. код ниже).

Полученные данные отображены на рисунках 1 и 2. Из рис. 1 четко видно, что в период с 2000 по 2011 гг. количество докторов и кандидатов наук в Беларуси неуклонно снижалось. Интересно, что такое же выраженное снижение имело место и для объемов железнодорожных пассажирских перевозок. В то же время объемы воздушных перевозок пассажиров к концу рассматриваемого периода времени существенно возросли (рис. 2). Неудивительно, что численность как докторов, так и кандидатов наук тесно положительно коррелирует с объемами железнодорожных перевозок (r = 0.984, P < 0.001 и r = 0.921, P < 0.001 соответственно) и отрицательно — с объемами воздушных перевозок (r = -0.797, P = 0.002 и r = -0.681, P = 0.015 соответственно).

Рисунок 1. Динамика численности докторов (Doctors) и кандидатов (PhD) наук в Республике Беларусь в период с 2000 по 2011 гг. Размер символов на графике пропорционален годовому объему железнодорожных пассажирских перевозок (млн. пассажиро-километров). Для визуализации тренда к данным добавлена сглаживающая линия (сплайн).

Рисунок 2. Динамика численности докторов (Doctors) и кандидатов (PhD) наук в Республике Беларусь в период с 2000 по 2011 гг. Размер символов на графике пропорционален годовому объему воздушных пассажирских перевозок (млн. пассажиро-километров). Для визуализации тренда к данным добавлена сглаживающая линия (сплайн).

Конечно, вряд ли стоит предполагать, что именно изменения в объемах пассажирских перевозок в Беларуси стали причиной столь выраженной «утечки мозгов». Тем не менее, нерадивый исследователь мог бы интерпретировать приведенные на рис. 1 и 2 данные, например, так: «В начале изученного периода высокий объем железнодорожных перевозок стимулировал отток ученых из страны. Однако, по мере снижения объемов этого типа перевозок, ученые „пересели“ на самолеты, на что указывают существенно возросшие объемы воздушных перевозок.»

Будьте внимательны при интерпретации результатов анализа данных!

"Накорми трейдера": мировая закусь

Варим яйца вкрутую и охлаждаем. Достаем сайру, которая осталась после приготовления супа:

Читать дальше →

Читать дальше →

Wall Street укажет путь.

После выходных российский рынок акций продолжил пребывать в пессимистичном расположении духа. Позитивная динамика европейских площадок, где ввиду праздников в Великобритании и США большинство игроков под влиянием технических факторов закрывали «шорты», для России вовсе была не указ. На Московской бирже продавцы не захотели останавливаться на достигнутом, угомонившись только после ретеста минимальных отметок мая. Утренний гэп вверх был закрыт, после достижения технических уровней к середине дня рынок ушел в вялый боковик. Объемы торгов были зафиксированы на крайне низких значениях. К концу основной сессии индекс ММВБ остановился на 1 378.29 пунктах (-0.19%).

В понедельник стало известно, что совет директоров Распадской принял решение не выплачивать дивиденды за 2012 год. К такому решению рынок оказался готов – акции по итогам дня даже подорожали на 0.48%. Другие представители отрасли также смотрелись довольно уверенно: ГМК Норильский никель (+0.28%), НЛМК (+0.11%), хотя и уступили лидерство Магниту (+1.5%). Общие результаты сектора смазали акции Северстали, по итогам дня подешевевшие на 0.65%. В качестве еще одного информационного повода выступили комментарии Ольги Дергуновой. Глава Росимущества сообщила, что 20 июня правительство приступит к рассмотрению прогнозного плана приватизации на 2014-2016 год, при этом заявленная приватизация 11%-ного пакета ВТБ может быть осуществлена после 2015 года. Акции банков продолжили выглядеть хуже рынка: ВТБ (-0.47%), Сбербанк (обык. -0.2%, прив. -0.42%). В целом, как и днем ранее, основные потери несли наиболее расторгованные бумаги крупнейших компаний. Исключение составили упомянутый ранее ГМК Норильский никель и обыкновенные акции Ростелекома (+0.2%).

Среди ключевых событий за рубежом стоит выделить только публикацию протоколов к последнему заседанию Банка Японии, которая заставила задуматься о сроках сохранения в силе проводимого им финансового эксперимента. Впрочем, европейских инвесторов, в отличие от их азиатских коллег, это не сильно взволновало. Также не оказали эти события и на динамику российского рынка акций.

Сегодня российский рынок акций получит поддержку от возобновления роста фьючерсов на американские индексы, что вынудит игроков на понижение отступить, ликвидировав часть «коротких» позиций. Индекс ММВБ может сформировать коррекционный отскок, вполне возможно, до 1393-1395 пунктов, после чего перейдет в консолидацию, дожидаясь открытия фондового рынка США. Фьючерсы на американские индексы вплотную подошли к ключевым сопротивлениям – их прорыв позволит продолжить восстановление утраченных уровней и российским акциям, в противном случае текущей отскок станет лишь отскоком «дохлой кошки» перед новой волной снижения уже с обновлением минимальных отметок мая.

На рынке рублевых корпоративных облигаций в понедельник ввиду уплаты НДПИ и акцизов отсутствовало единое направление изменения котировок при низкой активности участников рынка. Ставки денежного рынка, несмотря на усилия, предпринятые ЦБ, обновили многомесячные вершины. Сектор ОФЗ также не дал поводов для оптимизма. Сегодня с учетом уплаты налога на прибыль ситуация вряд ли претерпит значительные изменения.

В понедельник стало известно, что совет директоров Распадской принял решение не выплачивать дивиденды за 2012 год. К такому решению рынок оказался готов – акции по итогам дня даже подорожали на 0.48%. Другие представители отрасли также смотрелись довольно уверенно: ГМК Норильский никель (+0.28%), НЛМК (+0.11%), хотя и уступили лидерство Магниту (+1.5%). Общие результаты сектора смазали акции Северстали, по итогам дня подешевевшие на 0.65%. В качестве еще одного информационного повода выступили комментарии Ольги Дергуновой. Глава Росимущества сообщила, что 20 июня правительство приступит к рассмотрению прогнозного плана приватизации на 2014-2016 год, при этом заявленная приватизация 11%-ного пакета ВТБ может быть осуществлена после 2015 года. Акции банков продолжили выглядеть хуже рынка: ВТБ (-0.47%), Сбербанк (обык. -0.2%, прив. -0.42%). В целом, как и днем ранее, основные потери несли наиболее расторгованные бумаги крупнейших компаний. Исключение составили упомянутый ранее ГМК Норильский никель и обыкновенные акции Ростелекома (+0.2%).

Среди ключевых событий за рубежом стоит выделить только публикацию протоколов к последнему заседанию Банка Японии, которая заставила задуматься о сроках сохранения в силе проводимого им финансового эксперимента. Впрочем, европейских инвесторов, в отличие от их азиатских коллег, это не сильно взволновало. Также не оказали эти события и на динамику российского рынка акций.

Сегодня российский рынок акций получит поддержку от возобновления роста фьючерсов на американские индексы, что вынудит игроков на понижение отступить, ликвидировав часть «коротких» позиций. Индекс ММВБ может сформировать коррекционный отскок, вполне возможно, до 1393-1395 пунктов, после чего перейдет в консолидацию, дожидаясь открытия фондового рынка США. Фьючерсы на американские индексы вплотную подошли к ключевым сопротивлениям – их прорыв позволит продолжить восстановление утраченных уровней и российским акциям, в противном случае текущей отскок станет лишь отскоком «дохлой кошки» перед новой волной снижения уже с обновлением минимальных отметок мая.

На рынке рублевых корпоративных облигаций в понедельник ввиду уплаты НДПИ и акцизов отсутствовало единое направление изменения котировок при низкой активности участников рынка. Ставки денежного рынка, несмотря на усилия, предпринятые ЦБ, обновили многомесячные вершины. Сектор ОФЗ также не дал поводов для оптимизма. Сегодня с учетом уплаты налога на прибыль ситуация вряд ли претерпит значительные изменения.

Накорми трейдера! Что у нас на ужин?

С легкой руки div-и и Майи пошла тема завтраков. Я завтра так же добавлю (из-за фотки не могу выложить, а без них слюнки не текут так активно) на тему завтрака.

А вот наши совы как-то отстают. Елка вообще молчит. Я, конечно понимаю, что там свои нюансы и рецепты, да и тема скорее «нажри трейдера» получается, но все-таки.

Давайте, выкладывайте, кто что по-быстрому на ужин готовит.)))

Это для Майи про бутеры:

А вот наши совы как-то отстают. Елка вообще молчит. Я, конечно понимаю, что там свои нюансы и рецепты, да и тема скорее «нажри трейдера» получается, но все-таки.

Давайте, выкладывайте, кто что по-быстрому на ужин готовит.)))

Это для Майи про бутеры:

Вынужденный перекур.

Перед выходными российский рынок акций не нашел аргументов в пользу возобновления повышательной динамики. Приблизившаяся перспектива сокращения притока ликвидности от ФРС продолжила довлеть над игроками. После максимального за последний месяц снижения «медведи» не стали затягивать с новой атакой, получив сигнал на продажу уже после открытия европейских площадок. Публикации макроэкономических отчетов и открытие торгов в США обстановку на рынке кардинальным образом не изменили. Индекс ММВБ остановил свой ход на 1 380.88 пунктах вблизи майских минимумов, потеряв за день 1.15%. Объемы торгов уменьшились, но остались выше средних за последнее время значений.

Основной удар был нанесен по акциям банков: Сбербанк (обык. -2.34%, прив. -1.08%), ВТБ (-1.93%). В целом и другие наиболее активно торгуемые акции компаний с наивысшей капитализацией в пятницу выглядели хуже рынка: Газпром (-1.32%), Лукойл (-1.11%), Роснефть (-0.83%), ГМК Норильский никель (-0.84%). Западный спрос не стал проявлять себя на фоне изменившихся настроений на внешних рынках. Свежих денег (18 млн. долл. за 15—22 мая), привлеченных фондами, ориентированными на российский рынок, при дальнейшем усугублении ситуации, вероятно, будет недостаточно для защиты тех уровней, на которых были освоен рекордный приток за последние несколько лет. Исключение из этой «когорты» составили бумаги Уралкалия (+0.26%), поддержку, возможно в большей степени только психологическую, продолжают оказывать программа buy-back. Лучше рынка вновь смотрелись акции Новатэка (+0.56%) после достигнутых договоренностей с BP по поводу поставок сжиженного природного газа с проекта «Ямал СПГ». Среди других растущих историй: «префы» Сургутнефтегаза (+0.44%), ФСК ЕЭС (+0.42%), НЛМК (+0.39%).

Сегодня в США празднуется День памяти, что вместе с отсутствием запланированных на понедельник важных макроэкономических отчетов, не предполагает серьезной активности на внешних рынках. Участники российского рынка акций также могут отложить принятие торговых решений до появления более четких сигналов. Вышедшие в пятницу данные по заказам на товары длительного пользования вызвали смешанную реакцию глобальных инвесторов, поскольку с одной стороны восстанавливают надежды на укрепление американской экономики, с другой – приближают момент сокращения монетарного стимулирования от ФРС. Последовавшее после закрытия торгов в России восстановление американского рынка акций, которое приведет к импульсу вверх (ориентир: 1390-1395 пунктов по индексу ММВБ), может являться только коррекцией к снижению. Подобные опасения будут занимать многих участников рынка, что не позволит рынку продемонстрировать направленное движение вплоть до возобновления активности в США.

На рынке рублевого корпоративного долга наблюдалась смешанная ценовая динамика. Опасения в сохранении коррекционной динамики на мировых финансовых рынках вкупе с предстоящими налоговыми платежами ограничили покупательскую активность. В то же время локальное улучшение ситуации с рублевой ликвидностью и стабилизация настроений в секторе ОФЗ дестимулировали продавцов. Сегодня ввиду уплаты НДПИ и акцизов, вероятно, преобладание отрицательных переоценок.

Основной удар был нанесен по акциям банков: Сбербанк (обык. -2.34%, прив. -1.08%), ВТБ (-1.93%). В целом и другие наиболее активно торгуемые акции компаний с наивысшей капитализацией в пятницу выглядели хуже рынка: Газпром (-1.32%), Лукойл (-1.11%), Роснефть (-0.83%), ГМК Норильский никель (-0.84%). Западный спрос не стал проявлять себя на фоне изменившихся настроений на внешних рынках. Свежих денег (18 млн. долл. за 15—22 мая), привлеченных фондами, ориентированными на российский рынок, при дальнейшем усугублении ситуации, вероятно, будет недостаточно для защиты тех уровней, на которых были освоен рекордный приток за последние несколько лет. Исключение из этой «когорты» составили бумаги Уралкалия (+0.26%), поддержку, возможно в большей степени только психологическую, продолжают оказывать программа buy-back. Лучше рынка вновь смотрелись акции Новатэка (+0.56%) после достигнутых договоренностей с BP по поводу поставок сжиженного природного газа с проекта «Ямал СПГ». Среди других растущих историй: «префы» Сургутнефтегаза (+0.44%), ФСК ЕЭС (+0.42%), НЛМК (+0.39%).

Сегодня в США празднуется День памяти, что вместе с отсутствием запланированных на понедельник важных макроэкономических отчетов, не предполагает серьезной активности на внешних рынках. Участники российского рынка акций также могут отложить принятие торговых решений до появления более четких сигналов. Вышедшие в пятницу данные по заказам на товары длительного пользования вызвали смешанную реакцию глобальных инвесторов, поскольку с одной стороны восстанавливают надежды на укрепление американской экономики, с другой – приближают момент сокращения монетарного стимулирования от ФРС. Последовавшее после закрытия торгов в России восстановление американского рынка акций, которое приведет к импульсу вверх (ориентир: 1390-1395 пунктов по индексу ММВБ), может являться только коррекцией к снижению. Подобные опасения будут занимать многих участников рынка, что не позволит рынку продемонстрировать направленное движение вплоть до возобновления активности в США.

На рынке рублевого корпоративного долга наблюдалась смешанная ценовая динамика. Опасения в сохранении коррекционной динамики на мировых финансовых рынках вкупе с предстоящими налоговыми платежами ограничили покупательскую активность. В то же время локальное улучшение ситуации с рублевой ликвидностью и стабилизация настроений в секторе ОФЗ дестимулировали продавцов. Сегодня ввиду уплаты НДПИ и акцизов, вероятно, преобладание отрицательных переоценок.

Что рекламирует GAZPROM?

вчера смотрел футбол, где немцы сражались за какой-то кубок (сорри, в футболе разбираюсь даже хуже, чем в опционах, которые не понимаю абсолютно).

Поразила реклама Нашего Всего.

Что ОН рекламирует. Я понимаю, МастерКард, Форд, Адидас… и прочее — там надо завоевывать потребителей, а что Газпром? Ему надо рекламироваться, что бы радовой потребитель пошел покупать газ именно у него? Какой в этом смысл, зачем? И ведь, недешевая реклама на финале, видимо. Или опять какие-то клоуны в рекламном агентстве имени ПетраПервого нагрели руки?

Короче, опять понты дороже денег акционеров.

Поразила реклама Нашего Всего.

Что ОН рекламирует. Я понимаю, МастерКард, Форд, Адидас… и прочее — там надо завоевывать потребителей, а что Газпром? Ему надо рекламироваться, что бы радовой потребитель пошел покупать газ именно у него? Какой в этом смысл, зачем? И ведь, недешевая реклама на финале, видимо. Или опять какие-то клоуны в рекламном агентстве имени ПетраПервого нагрели руки?

Короче, опять понты дороже денег акционеров.

Конкурс "Накорми трейдера". Дерево-рыбный суп.

Итак. Берем кастрюльку с водичкой и ставим на огонь. Примерно 1,5 литра хватит на четверых.

Читать дальше →

Читать дальше →

Безрыбье

Смотрела тут авто новые — тоска и уныние какое-то. Одни только китайцы симпатичные машинки (спижженный дизайн а-ля 10-20 лет назад) делают. Но к надежности агрегатов вопросы.

Требуется: новая, до 1 млн., автомат, полный привод, 7 мест, двигатель 1,5-2л, до 150 л/с (без турбины), клиренс (но не обязательно). Всякие приблуды типа эл. подъемников и эл. обогревов по умолчанию.

И чего? Нету нихрена. Хоть праворукую бери. Но они теперь в нашей стране сильно б/у. :( Печаль и стагнация.

Требуется: новая, до 1 млн., автомат, полный привод, 7 мест, двигатель 1,5-2л, до 150 л/с (без турбины), клиренс (но не обязательно). Всякие приблуды типа эл. подъемников и эл. обогревов по умолчанию.

И чего? Нету нихрена. Хоть праворукую бери. Но они теперь в нашей стране сильно б/у. :( Печаль и стагнация.

КОНКУРС "НАКОРМИ ТРЕЙДЕРА" Блюдо №3

Идем по пути упрощения рецепта.

Берем масло, хлеб и икру и за 30 секунд делаем перекус, не отходя от монитора.

Количество икры должно быть сопоставимо с объемом хлеба, а не с количеством размазанного масла. Блюдо легко в приготовлении при наличии необходимых ингредиентов.

Запивать рекомендуется сладким крепким черным чаем.

Называется блюдо «Скальперский хлеб». Он же «Тяжелый хлеб Скальпера»

Берем масло, хлеб и икру и за 30 секунд делаем перекус, не отходя от монитора.

Количество икры должно быть сопоставимо с объемом хлеба, а не с количеством размазанного масла. Блюдо легко в приготовлении при наличии необходимых ингредиентов.

Запивать рекомендуется сладким крепким черным чаем.

Называется блюдо «Скальперский хлеб». Он же «Тяжелый хлеб Скальпера»

Finita la comedia?

В среду российский рынок акций продемонстрировал ту же прыть, что и днем ранее, перевалив за пик мая. Вернувшийся западный интерес продолжил толкать котировки вверх в отсутствие однозначных позитивных сигналов ключевых индикаторов. Игроки на понижение вновь не смогли навязать борьбу, отступая под натиском мощных покупок, фиксируя значительные потери. Ожидаемое выступление главы ФРС Бена Бернанке в Конгрессе в конце дня вызвало бурный отклик на мировых финансовых рынках. Заручившись дополнительно этой поддержкой, индекс ММВБ смог преодолеть важный рубеж в 1 446.33 пунктов, показав к концу основной сессии прирост в 1.79%. Объемы торгов оказались максимальными с 30 апреля.

Денежный дождь пролился на все без исключения наиболее ликвидные акции российского рынка. Более заметно это проявилось в энергетике: ФСК ЕЭС (+5.22%), ИнтерРАО (+5.08%), Россети (+4.20%). Опережающую по сравнению с рынком в целом динамику продемонстрировали акции металлургического сектора: ГМК Норильский никель (+2.03%), НЛМК (+2.17%), Северсталь (+1.93%). Также в фаворитах остался и банковский сектор: и обыкновенные (+1.73%) и привелигированные акции (+2.14%) Сбербанка практически достигали максимума с начала года, акции ВТБ практически вернулись к уровням, зафиксированным после проведения SPO. Покупки подстегивал озвученный главой банка Андреем Костиным прогноз увеличения чистой прибыли по МСФО в этом году до 100 млрд. руб.

На корпоративном фронте – Новатэк подписал соглашение с BP о поставках сжиженного природного газа с месторождений Ямала. Ранее вице-премьер Аркадий Дворкович дал понять, что в правительстве собираются дать зеленый свет экспортным поставкам СПГ в обход Газпрома. Таким образом, крупнейший независимый газодобытчик имеет отличные шансы на то, чтобы улучшить показатели рентабельности и чистой прибыли. Акции Новатэка по итогам среды подорожали сразу на 5.12%, к примеру, ближайший отраслевой оппонент – бумаги Татнефти только на 2.01%. Прочие представители сектора – прибавили в цене от 0.35% до 1.89%. Хуже всех день сложился для Газпрома и Сургутнефтегаза.

Столь радужные результаты отечественного рынка акций в четверг с очень высокой вероятностью будут подвергнуты серьезному пересмотру. Поводом для переоценки станет реакция на опубликованные после закрытия рынка протоколы к последнему заседанию ФРС. Если Бен Бернанке в своем выступлении указал, что преждевременное сокращение программы количественного смягчения может негативным образом повлиять на процесс восстановления экономики, то его некоторые коллеги по комитету по операциям на открытом рынке готовы настаивать об этом уже на следующем заседании, если данные будут свидетельствовать об умеренном росте экономики. Пока нет четкого понимания, на каких критериях будет базироваться эта оценка, в любом случае рынки получили сигнал, что уже на ближайших заседаниях (об этом сказал и сам Бернанке) потоки ликвидности от ФРС станут мелеть, если макростатистика будет этому благоприятствовать. Ориентир теперь задан – день труда (сентябрь). Это следует из речи главы ФРС и влиятельного Уильяма Дадли. До этого времени выкуп активов, вероятно, продолжится в прежних объемах (такого сценария придерживается и Джеймс Буллард).

Американский фондовый рынок получил вполне весомый повод снять накопленную перекупленность – по итогам дня рост обернулся чувствительным понижением (S&P 500 -0.83%). Фьючерсы на американские индексы указывают на негативное начало дня. Цены на нефть на фоне укрепления доллара и неблагоприятных данных по запасам от Минэнерго опустились к 102 долл. по сорту Brent. В четверг утром дополнительное давление на рынки оказывают данные по производственной активности в Китае по версии HSBC. Индекс PMI впервые за долгое время оказался ниже водораздела в 50 пунктов, что является сигналом перехода темпов роста на отрицательную территорию. При столь неблагоприятных внешних сигналах индекс ММВБ уже в начале дня может потерять не менее 1.0%. Дальнейшая динамика предопределит шансы на сохранение текущего импульса вверх: будет ли готов крупный игрок выставлять ордера на покупки после четырех дней роста и на волне эмоциональных продаж или же не будет препятствовать восстановлению корреляции с внешними рынками. Поддержки располагаются на 1 430 и 1 420 пунктах по индексу ММВБ. Без повторного закрепления выше 1 446 пунктов о росте в ближайшие недели можно будет забыть.

На рынке рублевого корпоративного долга в среду преобладали умеренные позитивные переоценки. Приток средств в финансовую систему благотворным образом сказался на настроениях, в то время как сохранение высоких ставок на денежном рынке и преобладание пессимизма в секторе ОФЗ выступали в роли ограничителей. Сегодня ввиду неблагоприятного внешнего фона котировкам корпоративных бондов, вряд ли, удастся избежать отрицательных переоценок.

Денежный дождь пролился на все без исключения наиболее ликвидные акции российского рынка. Более заметно это проявилось в энергетике: ФСК ЕЭС (+5.22%), ИнтерРАО (+5.08%), Россети (+4.20%). Опережающую по сравнению с рынком в целом динамику продемонстрировали акции металлургического сектора: ГМК Норильский никель (+2.03%), НЛМК (+2.17%), Северсталь (+1.93%). Также в фаворитах остался и банковский сектор: и обыкновенные (+1.73%) и привелигированные акции (+2.14%) Сбербанка практически достигали максимума с начала года, акции ВТБ практически вернулись к уровням, зафиксированным после проведения SPO. Покупки подстегивал озвученный главой банка Андреем Костиным прогноз увеличения чистой прибыли по МСФО в этом году до 100 млрд. руб.

На корпоративном фронте – Новатэк подписал соглашение с BP о поставках сжиженного природного газа с месторождений Ямала. Ранее вице-премьер Аркадий Дворкович дал понять, что в правительстве собираются дать зеленый свет экспортным поставкам СПГ в обход Газпрома. Таким образом, крупнейший независимый газодобытчик имеет отличные шансы на то, чтобы улучшить показатели рентабельности и чистой прибыли. Акции Новатэка по итогам среды подорожали сразу на 5.12%, к примеру, ближайший отраслевой оппонент – бумаги Татнефти только на 2.01%. Прочие представители сектора – прибавили в цене от 0.35% до 1.89%. Хуже всех день сложился для Газпрома и Сургутнефтегаза.

Столь радужные результаты отечественного рынка акций в четверг с очень высокой вероятностью будут подвергнуты серьезному пересмотру. Поводом для переоценки станет реакция на опубликованные после закрытия рынка протоколы к последнему заседанию ФРС. Если Бен Бернанке в своем выступлении указал, что преждевременное сокращение программы количественного смягчения может негативным образом повлиять на процесс восстановления экономики, то его некоторые коллеги по комитету по операциям на открытом рынке готовы настаивать об этом уже на следующем заседании, если данные будут свидетельствовать об умеренном росте экономики. Пока нет четкого понимания, на каких критериях будет базироваться эта оценка, в любом случае рынки получили сигнал, что уже на ближайших заседаниях (об этом сказал и сам Бернанке) потоки ликвидности от ФРС станут мелеть, если макростатистика будет этому благоприятствовать. Ориентир теперь задан – день труда (сентябрь). Это следует из речи главы ФРС и влиятельного Уильяма Дадли. До этого времени выкуп активов, вероятно, продолжится в прежних объемах (такого сценария придерживается и Джеймс Буллард).

Американский фондовый рынок получил вполне весомый повод снять накопленную перекупленность – по итогам дня рост обернулся чувствительным понижением (S&P 500 -0.83%). Фьючерсы на американские индексы указывают на негативное начало дня. Цены на нефть на фоне укрепления доллара и неблагоприятных данных по запасам от Минэнерго опустились к 102 долл. по сорту Brent. В четверг утром дополнительное давление на рынки оказывают данные по производственной активности в Китае по версии HSBC. Индекс PMI впервые за долгое время оказался ниже водораздела в 50 пунктов, что является сигналом перехода темпов роста на отрицательную территорию. При столь неблагоприятных внешних сигналах индекс ММВБ уже в начале дня может потерять не менее 1.0%. Дальнейшая динамика предопределит шансы на сохранение текущего импульса вверх: будет ли готов крупный игрок выставлять ордера на покупки после четырех дней роста и на волне эмоциональных продаж или же не будет препятствовать восстановлению корреляции с внешними рынками. Поддержки располагаются на 1 430 и 1 420 пунктах по индексу ММВБ. Без повторного закрепления выше 1 446 пунктов о росте в ближайшие недели можно будет забыть.

На рынке рублевого корпоративного долга в среду преобладали умеренные позитивные переоценки. Приток средств в финансовую систему благотворным образом сказался на настроениях, в то время как сохранение высоких ставок на денежном рынке и преобладание пессимизма в секторе ОФЗ выступали в роли ограничителей. Сегодня ввиду неблагоприятного внешнего фона котировкам корпоративных бондов, вряд ли, удастся избежать отрицательных переоценок.

Заседание ФРС

Начало: 10:00

Цена: 85 руб.

Продлится:2 дня

С днем рождения!

Лена, поздравляем с Днем рождения.

Уверен, ко мне присоединятся все поклонники твоей риторики, слога и чувства юмора, к коим отношусь и я.

Пожелаю все, что бы ты ни делала, было с удовольствием и доставляло радость и тебе и, по возможности, всем, кто до нее (радости) дотянется.

Веселого отмечания!

Уверен, ко мне присоединятся все поклонники твоей риторики, слога и чувства юмора, к коим отношусь и я.

Пожелаю все, что бы ты ни делала, было с удовольствием и доставляло радость и тебе и, по возможности, всем, кто до нее (радости) дотянется.

Веселого отмечания!

Картинка дня

Частушки №2

Друзья, про хаотическую торговлю не напрягайтесь — она не панацея.

Для творческих личностей — продолжение частушек. Теперь с опционным уклоном.

Коля путит!

Путя колит!

Ведут братья деньгам счет!

Что один наковыряет,

Другой мигом…про... потеряет!)))!

Миколай, а, Миколай!

Мои стопы не срывай!

Брокер потерпи еще,

Довнесу еще на счет!

эээх!))

Присоединяйтесь, т.к. тему знаю плохо, то актуальные опционные мнения в виде песенок со смыслом приветствуются!

Для творческих личностей — продолжение частушек. Теперь с опционным уклоном.

Коля путит!

Путя колит!

Ведут братья деньгам счет!

Что один наковыряет,

Другой мигом…

Миколай, а, Миколай!

Мои стопы не срывай!

Брокер потерпи еще,

Довнесу еще на счет!

эээх!))

Присоединяйтесь, т.к. тему знаю плохо, то актуальные опционные мнения в виде песенок со смыслом приветствуются!

МОЭК выставлена на продажу с начальной стоимостью 98,6 млрд руб

Москва. 16 мая. ИНТЕРФАКС-НЕДВИЖИМОСТЬ — Департамент городского имущества г.Москвы подписал распоряжение о продаже на аукционе имущественного комплекса ОАО «Московская объединенная энергетическая компания», говорится в сообщении департамента.

Единым лотом выставлено движимое и недвижимое имущество, арендуемое МОЭК у города, а также пакет акций общества (89,9%). Начальная стоимость объекта приватизации 98,6 млрд рублей, а именно: акции общества оценены в 91,7 млрд рублей (без НДС), движимое и недвижимое имущество — в 6,9 млрд рублей (без НДС).

Шаг аукциона — 4,9 млрд рублей. О дате проведения торгов будет сообщено в ближайшее время.

Ранее о своем интересе к активу заявлял «Газпром энергохолдинг» (ГЭХ), в начале апреля он подал ходатайство в ФАС РФ о покупке доли правительства Москвы в МОЭК.

До этого, также в начале апреля, актив был внесен в среднесрочный план приватизации Москвы.

Заммэра Москвы по вопросам имущественно-земельных отношений Наталья Сергунина ранее сообщала, что после приватизации МОЭК может рассчитывать на получение от города финансовых средств, связанных с пониженными тарифами для населения относительно экономически обоснованных. «Разница между экономически обоснованным тарифом и тарифом, который устанавливается городом для хозяйствующих субъектов, так и будет субсидироваться, в независимости от формы собственности пакета акций», — говорила Н.Сергунина.

«Московская объединенная энергетическая компания» занимается теплоснабжением столичного региона, компания эксплуатирует как котельные, так и теплосетевое хозяйство магистрального и распределительного уровней.

ГЭХ, в частности, контролирует ОАО «Мосэнерго», крупнейшую в России территориальную генерирующую компанию (12,3 ГВт)

www.interfax.ru/realty/realtyinf.asp?id=306932&sec=1461

Единым лотом выставлено движимое и недвижимое имущество, арендуемое МОЭК у города, а также пакет акций общества (89,9%). Начальная стоимость объекта приватизации 98,6 млрд рублей, а именно: акции общества оценены в 91,7 млрд рублей (без НДС), движимое и недвижимое имущество — в 6,9 млрд рублей (без НДС).

Шаг аукциона — 4,9 млрд рублей. О дате проведения торгов будет сообщено в ближайшее время.

Ранее о своем интересе к активу заявлял «Газпром энергохолдинг» (ГЭХ), в начале апреля он подал ходатайство в ФАС РФ о покупке доли правительства Москвы в МОЭК.

До этого, также в начале апреля, актив был внесен в среднесрочный план приватизации Москвы.

Заммэра Москвы по вопросам имущественно-земельных отношений Наталья Сергунина ранее сообщала, что после приватизации МОЭК может рассчитывать на получение от города финансовых средств, связанных с пониженными тарифами для населения относительно экономически обоснованных. «Разница между экономически обоснованным тарифом и тарифом, который устанавливается городом для хозяйствующих субъектов, так и будет субсидироваться, в независимости от формы собственности пакета акций», — говорила Н.Сергунина.

«Московская объединенная энергетическая компания» занимается теплоснабжением столичного региона, компания эксплуатирует как котельные, так и теплосетевое хозяйство магистрального и распределительного уровней.

ГЭХ, в частности, контролирует ОАО «Мосэнерго», крупнейшую в России территориальную генерирующую компанию (12,3 ГВт)

www.interfax.ru/realty/realtyinf.asp?id=306932&sec=1461