Иероним Босх, «Сад земных наслаждений» (фрагмент)

В четверг данные миллионов владельцев офшорных банковских счетов попали в интернет. Источник данных пожелал остаться неизвестным и передал их Международному журналистскому консорциуму ICIJ (International Consortium of Investigative Journalists). Консорциум тут же объявил о старте проекта OffshoreLeaks, пообещав начать публикацию полученных документов.

В результате СМИ около 46 стран мира, в том числе BBC, Washington Post, The Guardian и Le Monde получили доступ к 260 гигабайтам персональной информации. В общей сложности в медиа поступили около 2,5 миллиона документов, включая личную переписку. Начиная с 4 апреля эта информация будет публиковаться. Проект предусматривает раскрытие данных о 130 тыс. лиц. Все они — потенциальные налоговые преступники, предпочитающие отмывать деньги в популярных налоговых гаванях, пишет Deutsche Welle.

Начиная с 4 апреля информация о собственниках офшорных счетов будет публиковаться в ведущих мировых СМИ. Проект предусматривает раскрытие данных о 130 тыс. лиц

По данным Sueddeutsche Zeitung, речь идет о состоятельных гражданах 170 стран мира, в том числе финансистах и торговцах оружием. Германию в OffshoreLeaks представит ныне покойный немецко-швейцарский мультимиллионер Гюнтер Закс. Перед смертью он якобы успел спрятать миллионы на счетах банков Панамы, Люксембурга и Виргинских островов.

Кстати, именно вкладчики банков Британских Виргинских островов составляют большинство «участников проекта». На счетах этого и других офшоров спрятаны около $32 трлн. (25 трлн. евро), уточняет The Guardian.

Речь идет о состоятельных гражданах 170 стран мира, в том числе финансистах и торговцах оружием. Все они — потенциальные налоговые преступники, предпочитающие отмывать деньги в популярных налоговых гаванях

Кроме прочих, в базе OffshoreLeaks отметились 450 состоятельных граждан Канады. Отметим, канадское законодательство не возражает против наличия банковского счета в офшорной зоне. Но при этом Канадское агентство по доходам (Canada Revenue Agency) должно располагать полной информацией о финансовых успехах владельца счета.

Встречаются в базе и русские имена. По данным российских СМИ, в списке значится жена вице-премьера Игоря Шувалова и двое топ-менеджеров государственной энергетической монополии Газпром. Офшорными счетами владеют также топ-менеджеры других госкорпораций и подрядчиков Министерства обороны РФ.

У OffshoreLeaks — французские корни. Журналисты уже называют этот проект крупнейшей в истории утечкой персональных данных из финансовой системы

Financial Post отмечает, что в документах OffshoreLeaks значатся чиновники Великобритании, Китая, Пакистана, Таиланда, Монголии, Ирана и Филиппин. В частности, данные OffshoreLeaks указывают, что старшая дочь бывшего филиппинского диктатора Фердинанда Маркоса может иметь трасты на Виргинских островах, о которых она умалчивала.

Журналисты уже называют этот проект крупнейшей утечкой персональных данных из финансовой системы. Подобные отчеты, выходившие ранее, касались в основном крупных вкладчиков швейцарских банков UBS и Credit Suisse, а также банка HSBC, которые нельзя назвать офшорными в полном смысле.

По мнению некоторых источников, у OffshoreLeaks — французские корни. Агентство журналистких расследований Mediapart выяснило, что бывший министр бюджетного планирования Франции Жером Каузак до 2010 года обладал секретными счетами в банке Швейцарии. Еще в 2000 году экс-чиновник заверял, что закрыл счет, пишет Bloomberg. Однако, по данным Mediapart, счет был закрыть намного позже, а средства были переведены в Сингапур. Французская прокуратура уже открыла соответствующее производство.

Александра Колесниченко

finance.liga.net/banks/2013/4/4/articles/33438.htm#

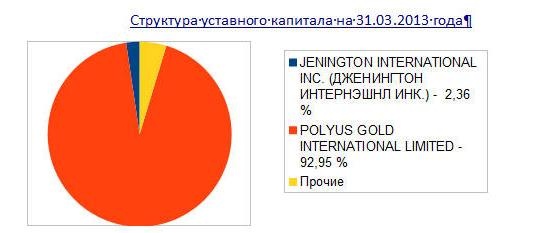

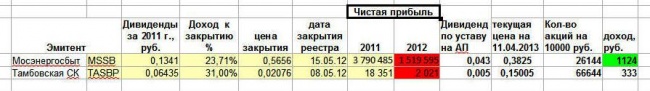

При падении цен на золото сейчас интересно посмотреть на итоги работы золотодобывающих компаний в прошлом году. Тем более что итоги не только прошлого года но 1 квартала появились в сети Все это интересно в свете того, что 22 апреля наш (?) ОАО «Полюс золото» закрывает реестр к годовому собранию, которое состоится 28 мая

При падении цен на золото сейчас интересно посмотреть на итоги работы золотодобывающих компаний в прошлом году. Тем более что итоги не только прошлого года но 1 квартала появились в сети Все это интересно в свете того, что 22 апреля наш (?) ОАО «Полюс золото» закрывает реестр к годовому собранию, которое состоится 28 мая