Может ли Карни направить фунт стерлингов в нужном направлении?

Кен Векслер, эксперт tradingfloor.com

∙ AUDUSD наблюдает рост после положительных китайских данных

∙ Страх повторения 1929 овладел рынком

∙ Отчёт по инфляции Банка Англии, вероятно, опустит GBP

Последние события связаны, главным образом, с китайскими торговыми релизами, которые показали положительное сальдо торгового баланса и положительный показатель импорта продовольственных товаров. Создаст ли это новое ралли для австралийского доллара? Могу вас заверить, «австралийцы», безусловно, надеются на это. С выходом более сильных данных, пара AUDUSD сделала движение вверх, продолжая оказывать давление на тех, кто с таким энтузиазмом был настроен на продажу пары. Хотелось бы также добавить, что огорчения тех, кто пытается оставаться на короткой стороне, в настоящее время можно считать оконченными. Так что, правило, утверждающее, что лучше иметь набитые карманы, на текущий момент пока потеряло свою актуальность.

Сильные данные из Китая заставили австралийский доллар подняться. Фото: Lintao Zhang \ Thinkstock

В последние часы сессии SPX удалось вернуть свои потери. Действительно, сейчас мы находимся всего в 100 с небольшим базисных пунктах от исторических максимумов, и, кажется, эта тенденция продолжится. И снова все начинают вспоминать «тот» график 1929 года в попытке сравнить его с сегодняшней ситуацией. Кризис неизбежен? В остальном это была довольно сдержанная ночь на Форексе, где выделилась только австралийская валюта и и канадский доллар.

Центром всеобщего внимания был квартальный отчёт по инфляции Банка Англии. Определённо он оказал большое влияние для фунта стерлингов и его кроссы. Многие ожидалт резкого изменения в инструменте денежно-кредитной политики «forward guidance» (прозрачное информирование рынка в отношении будущих процентных ставок), однако лично я не разделяю этой точки зрения. Я просто уверен, что эти ожидания ещё будут меняться, но как бы там ни было, все мы, вероятно, станем свидетелями небольшой коррекции прогнозов и т.д., и без Марка Карни здесь не обойдётся.

Рынок и я (отчасти) полагаем, что последствия для валюты будут носить «медвежий» (при этом умеренный) характер и произойдут довольно быстро. Для GBPUSD значимые стопы установились ниже 1,6380, однако как мне сообщили этим утром, желающие покупать были замечены, начиная с 1,6425 и ниже. По правде говоря, было бы удивительным, наблюдать движение этой пары к 1,6350/30 ещё до того, как случится сильный разворот и пара устремится вверх. Трейдеры, закрывающие свои позиции с прибылью на вершинах, и с обычными короткими позициями, думают, что потери по британскому фунту могут произойти в области 1,6500/30, поэтому постарайтесь установить стопы около 1,6525.

В общем, календарь не особо блещет событиями, за исключением выступления президента Европейского центрального банка Марио Драги.

Несколько слов о кроссах:

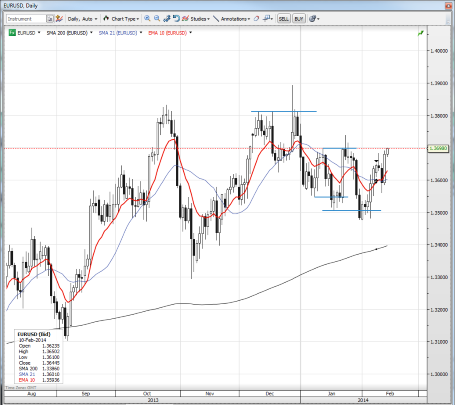

EURUSD: Покупатели на снижении, хотя они далеко не самые рьяные, сгруппировались на 1,3600/10/15 со стопами ниже 1,3580. Продавцы на повышении входят в торги при 1,3680/1,3700.

USDCAD: Здесь мы видим довольно занимательное движение канадского доллара вниз, но ряд покупателей был зафиксирован во время самого последнего падения, и, таким образом, зона 1,0950/80 должна стать областью поддержки для пары. На стороне повышения трейдеры, закрывающие свои позиции при прибыли, (при условии что пара достигнет этих отметок) намерены продать некоторую часть на 1,1050/70. Кроме того, хотя я и не уверен, стопы разместились выше 1,1080.

Материал предоставлен Trading Floor

∙ AUDUSD наблюдает рост после положительных китайских данных

∙ Страх повторения 1929 овладел рынком

∙ Отчёт по инфляции Банка Англии, вероятно, опустит GBP

Последние события связаны, главным образом, с китайскими торговыми релизами, которые показали положительное сальдо торгового баланса и положительный показатель импорта продовольственных товаров. Создаст ли это новое ралли для австралийского доллара? Могу вас заверить, «австралийцы», безусловно, надеются на это. С выходом более сильных данных, пара AUDUSD сделала движение вверх, продолжая оказывать давление на тех, кто с таким энтузиазмом был настроен на продажу пары. Хотелось бы также добавить, что огорчения тех, кто пытается оставаться на короткой стороне, в настоящее время можно считать оконченными. Так что, правило, утверждающее, что лучше иметь набитые карманы, на текущий момент пока потеряло свою актуальность.

Сильные данные из Китая заставили австралийский доллар подняться. Фото: Lintao Zhang \ Thinkstock

В последние часы сессии SPX удалось вернуть свои потери. Действительно, сейчас мы находимся всего в 100 с небольшим базисных пунктах от исторических максимумов, и, кажется, эта тенденция продолжится. И снова все начинают вспоминать «тот» график 1929 года в попытке сравнить его с сегодняшней ситуацией. Кризис неизбежен? В остальном это была довольно сдержанная ночь на Форексе, где выделилась только австралийская валюта и и канадский доллар.

Центром всеобщего внимания был квартальный отчёт по инфляции Банка Англии. Определённо он оказал большое влияние для фунта стерлингов и его кроссы. Многие ожидалт резкого изменения в инструменте денежно-кредитной политики «forward guidance» (прозрачное информирование рынка в отношении будущих процентных ставок), однако лично я не разделяю этой точки зрения. Я просто уверен, что эти ожидания ещё будут меняться, но как бы там ни было, все мы, вероятно, станем свидетелями небольшой коррекции прогнозов и т.д., и без Марка Карни здесь не обойдётся.

Рынок и я (отчасти) полагаем, что последствия для валюты будут носить «медвежий» (при этом умеренный) характер и произойдут довольно быстро. Для GBPUSD значимые стопы установились ниже 1,6380, однако как мне сообщили этим утром, желающие покупать были замечены, начиная с 1,6425 и ниже. По правде говоря, было бы удивительным, наблюдать движение этой пары к 1,6350/30 ещё до того, как случится сильный разворот и пара устремится вверх. Трейдеры, закрывающие свои позиции с прибылью на вершинах, и с обычными короткими позициями, думают, что потери по британскому фунту могут произойти в области 1,6500/30, поэтому постарайтесь установить стопы около 1,6525.

В общем, календарь не особо блещет событиями, за исключением выступления президента Европейского центрального банка Марио Драги.

Несколько слов о кроссах:

EURUSD: Покупатели на снижении, хотя они далеко не самые рьяные, сгруппировались на 1,3600/10/15 со стопами ниже 1,3580. Продавцы на повышении входят в торги при 1,3680/1,3700.

USDCAD: Здесь мы видим довольно занимательное движение канадского доллара вниз, но ряд покупателей был зафиксирован во время самого последнего падения, и, таким образом, зона 1,0950/80 должна стать областью поддержки для пары. На стороне повышения трейдеры, закрывающие свои позиции при прибыли, (при условии что пара достигнет этих отметок) намерены продать некоторую часть на 1,1050/70. Кроме того, хотя я и не уверен, стопы разместились выше 1,1080.

Материал предоставлен Trading Floor