Фото дня. Космос!

Списки гостей на Ёлку - прошу записываться!

Уважаемые трейдеры и инвесторы!

Как я уже писала ранее, начинаем формировать списки гостей на 4-ю Ежегодную Новогоднюю Ёлку трейдеров и инвесторов!!!

Программа будет состоять из нескольких частей:

1. Официальная часть — кто хочет поспикирить — прошу писать в личку!!!

2. Развлекательная часть:

Предварительный список гостей:

Прошу записываться активнее, к концу недели нужно уже определяться с местом.

1-я Ёлка ФОТО

2-я Ёлка ФОТО

3-я Ёлка ФОТО

Как я уже писала ранее, начинаем формировать списки гостей на 4-ю Ежегодную Новогоднюю Ёлку трейдеров и инвесторов!!!

Программа будет состоять из нескольких частей:

1. Официальная часть — кто хочет поспикирить — прошу писать в личку!!!

2. Развлекательная часть:

- Выступление ведущих.

- Аrt-программа, посвященная танцам юниоров в стиле «Сальса» и «Аргентинское танго».

- Праздничный ужин.

- Дед мороз и Снегурочка с мешком подарков.

- Зажигательная дискотека.

Предварительный список гостей:

- Зотова (Яроцкая) Майя

- Тихомиров Борис aka Livsiii

- Василий Олейник aka Dr_Vas-ka

- Элвис Марламов

- Николай Старченко aka Mikola

- Елена Хрупова

- Наталья Лесина

- InvestInna

- Алексей Камаев aka suntrader +1

- Никки

- Борис Макевнин

- Pavel Fedonin

- Digger

- Ugeen

- Smeshinka

- Александр Шайдулин

- Александр Муханчиков

- Александр Буханов

- Pafnut

- drozd73

- Sambojoy

- astic

- Fry

- ten_vetra

- Федоров Михаил

- verpeta (Сергей Верпета)

- Yegor

Прошу записываться активнее, к концу недели нужно уже определяться с местом.

1-я Ёлка ФОТО

2-я Ёлка ФОТО

3-я Ёлка ФОТО

ebitda, твой мать!

EBITDA (сокр. от англ. Earnings before Interest, Taxes, Depreciation and Amortization) — аналитический показатель, равный объёму прибыли до вычета расходов по уплате налогов, процентов и начисленной амортизации.

Аналитический показатель, равный объёму прибыли до вычета расходов по уплате налогов, процентов, и начисленной амортизации.

И что можно увидеть из этого показателя?

В показателе EBITDA учитываются доходы от всех возможных источников. Таким образом, на основе этого показателя не представляется возможным определить доход, который приносит основная деятельность. Другими словами, Вы можете иметь депозиты, акции других предприятий и пр. и пр., и получать с этих активов какие-то доходы, которые будут учитываться суммарно в EBITDA.

То есть показатель позволяющий как можно в более выгодном (одностороннем виде)свете представить компанию, то есть используя основной принцип капитализма "на… би обмани ближнего своего!

Какие расходы, а самое главное какие налоговые обязательства у этой компании, если штрафы задолженность по налогам в этом показателе не отражается, а зачем это лишнее :)

«Многие знания умножают печали»

План Далласе в действии — запудрим мозги подрастающему поколению, а ведь практически все аналы и гуру мозги пудрят всем «ебида компании… », это ведь для них предназначены все эти комментарии красивые данные из интернете, все как записано

Будем браться за людей с детских, юношеских лет, и главную ставку всегда будем делать НА МОЛОДЕЖЬ – станем разлагать, развращать и растлевать ее. Мы сделаем из нее циников, пошляков и космополитов.

Да, кстати, а зачем что то и понимать об истинном экономическом состоянии компании, там же есть МЭЭЭНДЖЕРЫ, они сами с финансовыми потоками разберутся, как им надо, офшоров то на свете хватит, где можно успешно ебеду применить :)

P.S. Секс, беспечность и свобода

P.P.S. Playboy Special Collector’s Edition Best of Russia

Аналитический показатель, равный объёму прибыли до вычета расходов по уплате налогов, процентов, и начисленной амортизации.

И что можно увидеть из этого показателя?

В показателе EBITDA учитываются доходы от всех возможных источников. Таким образом, на основе этого показателя не представляется возможным определить доход, который приносит основная деятельность. Другими словами, Вы можете иметь депозиты, акции других предприятий и пр. и пр., и получать с этих активов какие-то доходы, которые будут учитываться суммарно в EBITDA.

То есть показатель позволяющий как можно в более выгодном (одностороннем виде)свете представить компанию, то есть используя основной принцип капитализма "

Какие расходы, а самое главное какие налоговые обязательства у этой компании, если штрафы задолженность по налогам в этом показателе не отражается, а зачем это лишнее :)

«Многие знания умножают печали»

План Далласе в действии — запудрим мозги подрастающему поколению, а ведь практически все аналы и гуру мозги пудрят всем «ебида компании… », это ведь для них предназначены все эти комментарии красивые данные из интернете, все как записано

Будем браться за людей с детских, юношеских лет, и главную ставку всегда будем делать НА МОЛОДЕЖЬ – станем разлагать, развращать и растлевать ее. Мы сделаем из нее циников, пошляков и космополитов.

Да, кстати, а зачем что то и понимать об истинном экономическом состоянии компании, там же есть МЭЭЭНДЖЕРЫ, они сами с финансовыми потоками разберутся, как им надо, офшоров то на свете хватит, где можно успешно ебеду применить :)

P.S. Секс, беспечность и свобода

P.P.S. Playboy Special Collector’s Edition Best of Russia

Доброго, снежного и бездельного!

Как и ожидалось, я выпал из процесса на несколько дней.

Но теперь с вами и в строю! Придумал один бизнес, но делиться с вами пока не буде — сделаю — увидите. А если у вас есть дачка, то и купите.)

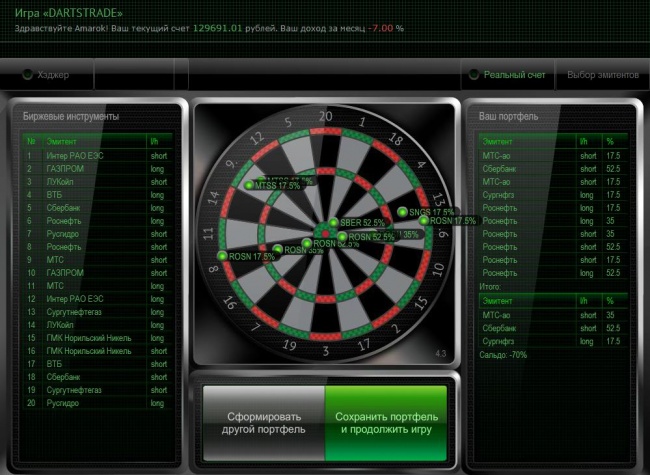

Сегодня действительно выступает Микола. И реально будет рассказывать про случайность.

Я примерно догадываюсь, о чем будет спич, ибо готовил ему статистику по хаотической торговле. Скажу сразу, нобелевские лауреаты и обезьяны иже с ними гораздо более продвинуты в азах торговли, нежели большинство ПРОФЕССИОНАЛЬНЫХ управляющих (по результатам ПИФов) и счетов, которые доступны для автоследования.

Хаотическая торговля как бы с шутками и прибаутками показывает никчемность профессиональных брокеров и прочих инвестиционных приблуд.

Только они об этом еще не задумываются.

Потом будет фаза отторжения, потом признания потом попытки переломить ситуацию, а потом будет кирдык всей брокерской инфраструктуре!

А тут мы!

Но теперь с вами и в строю! Придумал один бизнес, но делиться с вами пока не буде — сделаю — увидите. А если у вас есть дачка, то и купите.)

Сегодня действительно выступает Микола. И реально будет рассказывать про случайность.

Я примерно догадываюсь, о чем будет спич, ибо готовил ему статистику по хаотической торговле. Скажу сразу, нобелевские лауреаты и обезьяны иже с ними гораздо более продвинуты в азах торговли, нежели большинство ПРОФЕССИОНАЛЬНЫХ управляющих (по результатам ПИФов) и счетов, которые доступны для автоследования.

Хаотическая торговля как бы с шутками и прибаутками показывает никчемность профессиональных брокеров и прочих инвестиционных приблуд.

Только они об этом еще не задумываются.

Потом будет фаза отторжения, потом признания потом попытки переломить ситуацию, а потом будет кирдык всей брокерской инфраструктуре!

А тут мы!

Картинка декабря 2013 года

Для ГУРУ и чайников о рынке

Оставлю правила инвестирования для того, чтобы не потерять в своих завалах.

Разрушить многочисленные заблуждения и стереотипы об инвестировании попыталось издание Business Insider.

1. Легче сказать “Я буду покупать, когда другие боятся”, чем сделать это в жизни.

2. Разница между отличной компанией и отличной инвестицией может быть огромной.

3. Рынки переживают как минимум один большой отскок каждый год и одно крупномасштабное падение каждое десятилетие. Привыкайте к этому.

4. Среди финансовых игроков практически полностью отсутствует ответственность. Люди, которые ошибались многие годы, продолжают давать советы, как инвестировать.

5. Новички должны фокусировать все внимание на избежании ошибок, а мастера — на ключевых сделках.

6. Сегодня на рынке десятки тысяч профессиональных инвестиционных менеджеров. Статистически лишь небольшая часть из них добивается успеха, и то по чистой случайности (скорее всего, все они известные люди).

7. Инвесторы, которых мы называем “легендарными”, очень редко, а то и вообще никогда за всю карьеру не смогли предугадать направление движения индекса.

8. Во время рецессий, выборов и заседаний ФРС люди вдруг становятся уверенными в том, чего не знают.

9. Чем сильнее чувство уверенности по поводу будущей инвестиции, тем больше вероятность, что она окажется провальной.

10. Вместо торговли акциями за центы вложите все свои деньги во что-то крупное. (не пипсуйте, купите вместо этого участок с лесом у реки)

11. Ни один человек в мире не знает, куда будет двигаться рынок в краткосрочной перспективе. Это даже не обсуждается.

12. Следует слушать того аналитика, который не боится признавать свои ошибки.

13. Вы не понимаете сложный балансовый отчет. Вы не одиноки. Не понимают его также руководители компаний и их экономисты.

14. В следующие 50 лет нас ждет 10 рецессий. Не удивляйтесь, когда они произойдут.

15. Тридцать лет назад на телевидение был один час о рынках в день. Сегодня ТВ посвящает финансам ежедневно 18 часов. Однако увеличился не объем новостей, а объем болтовни.

16. Наибольшую прибыль Уоррен Баффетт получил, когда рынки были менее конкурентными. Маловероятно, что кто-либо сможет превзойти его 50-летний рекорд.

17. Большая часть того, что преподают об инвестировании в бизнес-школах, — полная ерунда. Но зато есть очень богатые преподаватели.

18. Чем чаще человек появляется на телевидении, тем меньше вероятность, что его предсказания окажутся точными.

19. Не доверяйте тому, кто чаще двух раз в неделю появляется на телеканале деловых новостей.

20. Рынку безразлично, сколько вы заплатили за акцию, дом или что вы думаете по поводу “справедливой” цены.

21. Большинство новостей о рынках не только бесполезны, но и вредны для вашего финансового здоровья.

22. Профессиональные инвесторы имеют более качественную информацию и более быстрые компьютеры, чем у вас. Вы никогда не превзойдете их в краткосрочной торговле.

23. Продолжительность трудового стажа инвестиционного менеджера не означает ничего. Всю свою карьеру он мог терять деньги инвесторов. Как правило, это именно так.

24. Снижение издержек обращения(комиссий) – одна из самых худших вещей для инвестора, так как это позволяет совершать более частые торговые операции. Высокая стоимость операций заставляет людей хорошо обдумывать каждый шаг.

25. Профессиональное инвестирование – карьера, где очень трудно добиться успеха, но ее просто начать и не нужна специальная подготовка. Именно поэтому у нас армия “экспертов”, которые не понимают, что делают.

26. На большинстве IPO вы прогорите. Люди, у которых больше информации, чем у вас, хотят продать. Задумайтесь об этом.

27. Когда кто-то начинает вспоминать графики, скользящий средний показатель, фигуры головы и плеча или уровень сопротивления, то бегите от него.

28. Фраза “двойная рецессия” использовалась в интернете 10,8 млн раз в 2010 г. и 2011 г., утверждает Google. Но она так и не случилась. В 2006 и 2007 гг. никто не говорил о “финансовом коллапсе”, однако он, как все знают, произошел.

29. Реальная процентная ставка 20-летних казначейских облигаций отрицательна, но инвесторы продолжают вкладывать в них деньги. Страх, должно быть, намного сильнее простой арифметики.

30. Книга “Где яхты клиентов?” была написана в 1940 г., но большинство людей все еще не понимают, что финансовые консультанты не очень заботятся о своих клиентах.

31. Недорогой индексный фонд – одно из самых полезных изобретений в истории. Скучно, но красиво.

32. Лучшие в мире инвесторы больше понимают психологию, чем финансы.

33. Большая часть событий на рынке происходит случайно. Попытка понять краткосрочные движения – это все равно, что объяснить счастливые лотерейные номера.

34. Чаще всего возможность сберечь больше денег важнее, чем поиск отличного инвестирования.

35. Если у вас есть долг на кредитной карточке и вы задумались об инвестировании, остановитесь. Вы нигде не найдете процентную ставку в 30%.

36. Через 20 лет S&P 500 будет совсем другим. Одни компании обанкротятся, другие объединятся.

37. Двадцать лет назад General Motors была лучшей в мире компанией, а над Apple все смеялись. Какие перемены произойдут в следующем десятилетии никто не знает.

38. Самые скучные компании – производители зубной пасты, продуктов питания и болтов – могут быть самым лучшим местом для инвестирования в долгосрочной перспективе. Самые инновационные компании имеют самый плохой результат.

39. Президент имеет меньше влияние на экономику, чем многие считают.

Разрушить многочисленные заблуждения и стереотипы об инвестировании попыталось издание Business Insider.

1. Легче сказать “Я буду покупать, когда другие боятся”, чем сделать это в жизни.

2. Разница между отличной компанией и отличной инвестицией может быть огромной.

3. Рынки переживают как минимум один большой отскок каждый год и одно крупномасштабное падение каждое десятилетие. Привыкайте к этому.

4. Среди финансовых игроков практически полностью отсутствует ответственность. Люди, которые ошибались многие годы, продолжают давать советы, как инвестировать.

5. Новички должны фокусировать все внимание на избежании ошибок, а мастера — на ключевых сделках.

6. Сегодня на рынке десятки тысяч профессиональных инвестиционных менеджеров. Статистически лишь небольшая часть из них добивается успеха, и то по чистой случайности (скорее всего, все они известные люди).

7. Инвесторы, которых мы называем “легендарными”, очень редко, а то и вообще никогда за всю карьеру не смогли предугадать направление движения индекса.

8. Во время рецессий, выборов и заседаний ФРС люди вдруг становятся уверенными в том, чего не знают.

9. Чем сильнее чувство уверенности по поводу будущей инвестиции, тем больше вероятность, что она окажется провальной.

10. Вместо торговли акциями за центы вложите все свои деньги во что-то крупное. (не пипсуйте, купите вместо этого участок с лесом у реки)

11. Ни один человек в мире не знает, куда будет двигаться рынок в краткосрочной перспективе. Это даже не обсуждается.

12. Следует слушать того аналитика, который не боится признавать свои ошибки.

13. Вы не понимаете сложный балансовый отчет. Вы не одиноки. Не понимают его также руководители компаний и их экономисты.

14. В следующие 50 лет нас ждет 10 рецессий. Не удивляйтесь, когда они произойдут.

15. Тридцать лет назад на телевидение был один час о рынках в день. Сегодня ТВ посвящает финансам ежедневно 18 часов. Однако увеличился не объем новостей, а объем болтовни.

16. Наибольшую прибыль Уоррен Баффетт получил, когда рынки были менее конкурентными. Маловероятно, что кто-либо сможет превзойти его 50-летний рекорд.

17. Большая часть того, что преподают об инвестировании в бизнес-школах, — полная ерунда. Но зато есть очень богатые преподаватели.

18. Чем чаще человек появляется на телевидении, тем меньше вероятность, что его предсказания окажутся точными.

19. Не доверяйте тому, кто чаще двух раз в неделю появляется на телеканале деловых новостей.

20. Рынку безразлично, сколько вы заплатили за акцию, дом или что вы думаете по поводу “справедливой” цены.

21. Большинство новостей о рынках не только бесполезны, но и вредны для вашего финансового здоровья.

22. Профессиональные инвесторы имеют более качественную информацию и более быстрые компьютеры, чем у вас. Вы никогда не превзойдете их в краткосрочной торговле.

23. Продолжительность трудового стажа инвестиционного менеджера не означает ничего. Всю свою карьеру он мог терять деньги инвесторов. Как правило, это именно так.

24. Снижение издержек обращения(комиссий) – одна из самых худших вещей для инвестора, так как это позволяет совершать более частые торговые операции. Высокая стоимость операций заставляет людей хорошо обдумывать каждый шаг.

25. Профессиональное инвестирование – карьера, где очень трудно добиться успеха, но ее просто начать и не нужна специальная подготовка. Именно поэтому у нас армия “экспертов”, которые не понимают, что делают.

26. На большинстве IPO вы прогорите. Люди, у которых больше информации, чем у вас, хотят продать. Задумайтесь об этом.

27. Когда кто-то начинает вспоминать графики, скользящий средний показатель, фигуры головы и плеча или уровень сопротивления, то бегите от него.

28. Фраза “двойная рецессия” использовалась в интернете 10,8 млн раз в 2010 г. и 2011 г., утверждает Google. Но она так и не случилась. В 2006 и 2007 гг. никто не говорил о “финансовом коллапсе”, однако он, как все знают, произошел.

29. Реальная процентная ставка 20-летних казначейских облигаций отрицательна, но инвесторы продолжают вкладывать в них деньги. Страх, должно быть, намного сильнее простой арифметики.

30. Книга “Где яхты клиентов?” была написана в 1940 г., но большинство людей все еще не понимают, что финансовые консультанты не очень заботятся о своих клиентах.

31. Недорогой индексный фонд – одно из самых полезных изобретений в истории. Скучно, но красиво.

32. Лучшие в мире инвесторы больше понимают психологию, чем финансы.

33. Большая часть событий на рынке происходит случайно. Попытка понять краткосрочные движения – это все равно, что объяснить счастливые лотерейные номера.

34. Чаще всего возможность сберечь больше денег важнее, чем поиск отличного инвестирования.

35. Если у вас есть долг на кредитной карточке и вы задумались об инвестировании, остановитесь. Вы нигде не найдете процентную ставку в 30%.

36. Через 20 лет S&P 500 будет совсем другим. Одни компании обанкротятся, другие объединятся.

37. Двадцать лет назад General Motors была лучшей в мире компанией, а над Apple все смеялись. Какие перемены произойдут в следующем десятилетии никто не знает.

38. Самые скучные компании – производители зубной пасты, продуктов питания и болтов – могут быть самым лучшим местом для инвестирования в долгосрочной перспективе. Самые инновационные компании имеют самый плохой результат.

39. Президент имеет меньше влияние на экономику, чем многие считают.

Налогообложение. Навеяно постом на одном из одиозных тематических ресурсов

Вобщем ссылку на ресурс не ставлю, наверняка многие уже видели этот спор. Суть: физик утверждал, что в соответствии с письмом-разъяснением Минфина, при увеличении номинала акции общества за счет нераспределенной прибыли у акционеров возникает обязанность заплатить подоходный налог с разницы, хотя по сути для держателя акции ничего не изменилось, некая рыночная цена как была так и осталась.

Читать дальше →

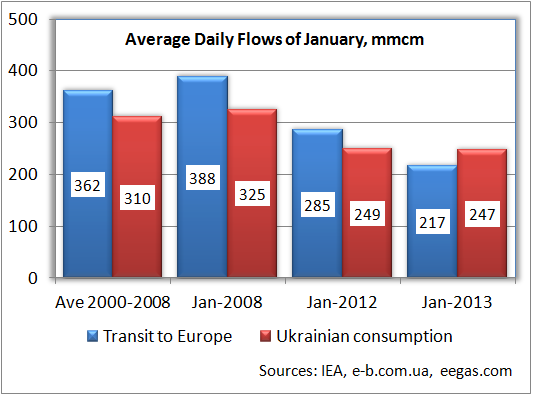

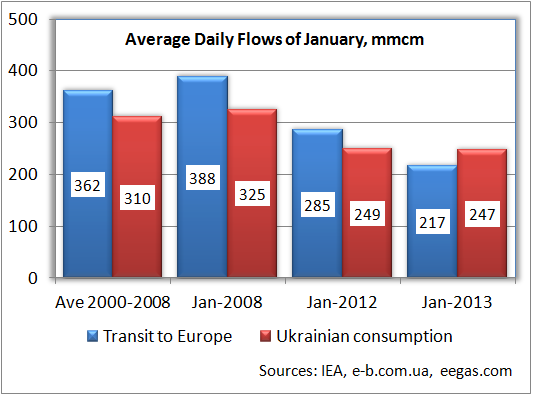

От чего зависят объемы поставки газа в Голландии?

Вот это хаотичность, так хаотичность. )))

НА-Джест (утренний обзор для биржевых игроков) от 19.11.13

Доброго утра.

Сегодня вовремя не сложилось. А бежать позади паровоза — дело неблагодарное.

Да, собственно, и не поменялось ничего. А вечером в Цитатнике Пи было, что почитать.

С легкой руки Амарока теперь все интересности в течение дня буду выкладывать в комменты, чего и вам желаю.

У буржуев тоже ничего интересного. Про золото пишут, что быть ему ниже 1200.

Интересная статья про Газпром и его потребность в Украине. Ее нет. Почти.

Сегодня Бен выступает. Не забываем.

В общем, приятных торгов. И да пребудет с вами профит!)

Сегодня вовремя не сложилось. А бежать позади паровоза — дело неблагодарное.

Да, собственно, и не поменялось ничего. А вечером в Цитатнике Пи было, что почитать.

С легкой руки Амарока теперь все интересности в течение дня буду выкладывать в комменты, чего и вам желаю.

У буржуев тоже ничего интересного. Про золото пишут, что быть ему ниже 1200.

Интересная статья про Газпром и его потребность в Украине. Ее нет. Почти.

Сегодня Бен выступает. Не забываем.

В общем, приятных торгов. И да пребудет с вами профит!)

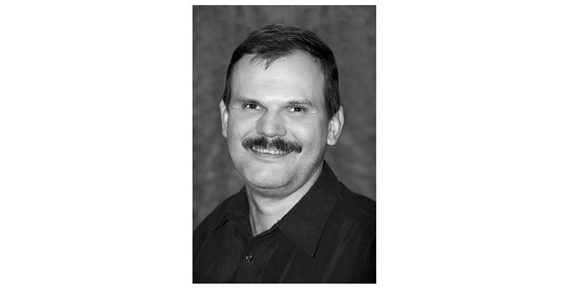

Приглашаю на онлайн-интервью с Юрием Мухиным, управляющим Псковской Фондовой Компании

Друзья, 28 ноября 2013 г. в 19:00 (мск) провожу онлайн-интервью с Юрием Мухиным — управляющим Псковской фондовой компании из команды Беритца. Всех приглашаю принять участие.

Опыт и результаты Юрия впечатляют: «Трейдеры все успевают. Я уже 7 лет как скальпер, были времена, когда я за день руками совершал более 3 тыс. сделок.»

Целью мероприятия является более детальное знакомство со стратегиями Юрия на финансовом рынке. Вебинар проводится совместно с порталом iLearney в рамках системы автоследования EasyMANi.

Гостю вебинара можно будет задать абсолютно любой вопрос, что позволит разобраться в тонкостях его работы более детально. Напомню, что стратегия Юрия долгое время в течение конкурса «Алгоритмус 2013» находилась на лидирующих позициях и в итоге на «Рынке фьючерсов» за 2 месяца заняла второе место с доходностью в 152%. Важно отметить, что управляющий продолжает показывать блестящие результаты и после конкурса. С ними можно ознакомиться на сайте МФД (Юрий Профит).

Юрий Мухин имеет 15-летний стаж успешной торговли на финансовых рынках (срочный рынок ФОРТС, MMВБ акции, товарные фьючерсы), помимо этого, с 1998 г. активно торгует опционами и имеет 10-летний опыт работы в качестве финансового тренера.

На

Читать дальше →

Опыт и результаты Юрия впечатляют: «Трейдеры все успевают. Я уже 7 лет как скальпер, были времена, когда я за день руками совершал более 3 тыс. сделок.»

Целью мероприятия является более детальное знакомство со стратегиями Юрия на финансовом рынке. Вебинар проводится совместно с порталом iLearney в рамках системы автоследования EasyMANi.

Гостю вебинара можно будет задать абсолютно любой вопрос, что позволит разобраться в тонкостях его работы более детально. Напомню, что стратегия Юрия долгое время в течение конкурса «Алгоритмус 2013» находилась на лидирующих позициях и в итоге на «Рынке фьючерсов» за 2 месяца заняла второе место с доходностью в 152%. Важно отметить, что управляющий продолжает показывать блестящие результаты и после конкурса. С ними можно ознакомиться на сайте МФД (Юрий Профит).

Юрий Мухин имеет 15-летний стаж успешной торговли на финансовых рынках (срочный рынок ФОРТС, MMВБ акции, товарные фьючерсы), помимо этого, с 1998 г. активно торгует опционами и имеет 10-летний опыт работы в качестве финансового тренера.

На

Читать дальше →

Эффект влияния казино на биржу.

В Нью-Йорке переполох.

В северной части Штата одобрили открытие четырех казино. Позже их количество увеличат до семи.

И это, как ни странно, оказалось проблемой WALL-Street.

Оказалось, существует взаимосвязь между наличием казино в пятидесятимильной зоне от биржи и ростом уровня риска, который принимаю на себя участники торгов.

объясняется тем, что многие трейдеры, обладая высоким доходом, имеют и возможности, и желание поиграть в казино. Что в итоге снижает чувство опасности и подталкивает к совершению более рисковых операций, нежели они обычно себе позволяют.

Исследователи так же допускают, что благодаря новому отношению к риску, такие игроки и зарабатывают больше, чем их коллеги, которые в казино не играют.

Пересказ смысла статьи отсюда.

В общем, информация интересная и надо подумать.

В северной части Штата одобрили открытие четырех казино. Позже их количество увеличат до семи.

И это, как ни странно, оказалось проблемой WALL-Street.

Оказалось, существует взаимосвязь между наличием казино в пятидесятимильной зоне от биржи и ростом уровня риска, который принимаю на себя участники торгов.

объясняется тем, что многие трейдеры, обладая высоким доходом, имеют и возможности, и желание поиграть в казино. Что в итоге снижает чувство опасности и подталкивает к совершению более рисковых операций, нежели они обычно себе позволяют.

Исследователи так же допускают, что благодаря новому отношению к риску, такие игроки и зарабатывают больше, чем их коллеги, которые в казино не играют.

Пересказ смысла статьи отсюда.

В общем, информация интересная и надо подумать.

если быков имеют, значит, это кому-нибудь нужно

кому нужно, я не знаю. но то, что их того, однозначно.

особенный кураж начнется, если ецб понизит ставку о чем твердят большевистские американские банки. что быдет? легко. сначала все поймут, что соотношение риск-доходность сместилась в пользу доллара. на всякий случай это уже отыгрывают. если решение будет — интенсивность возрастет. дальше будет заход в трежерис через валюту (что на руку и америке и фрс). это все сопровождается падением евро к доллару и мандражом форекс-плечевиков, которые голосовали за евро. те, кто покрупнее будут рихтовать убыточные позы в евро за счет продажи других активов. дальше сми подхватывают, глядя на курс доллара к евро, ложную мысль о том, что деньги уходят от рисков и спасайся в тихой гавани. потом ралли, кристмас, новый год и разборки с бюджетом — с хаев по стокам и трежерис падать будет приятнее и веселее.

так что покупайте-покупайте…

всем здрасти:)

особенный кураж начнется, если ецб понизит ставку о чем твердят большевистские американские банки. что быдет? легко. сначала все поймут, что соотношение риск-доходность сместилась в пользу доллара. на всякий случай это уже отыгрывают. если решение будет — интенсивность возрастет. дальше будет заход в трежерис через валюту (что на руку и америке и фрс). это все сопровождается падением евро к доллару и мандражом форекс-плечевиков, которые голосовали за евро. те, кто покрупнее будут рихтовать убыточные позы в евро за счет продажи других активов. дальше сми подхватывают, глядя на курс доллара к евро, ложную мысль о том, что деньги уходят от рисков и спасайся в тихой гавани. потом ралли, кристмас, новый год и разборки с бюджетом — с хаев по стокам и трежерис падать будет приятнее и веселее.

так что покупайте-покупайте…

всем здрасти:)

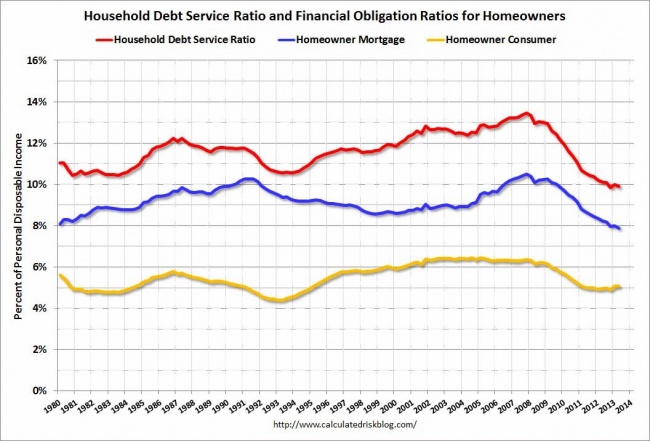

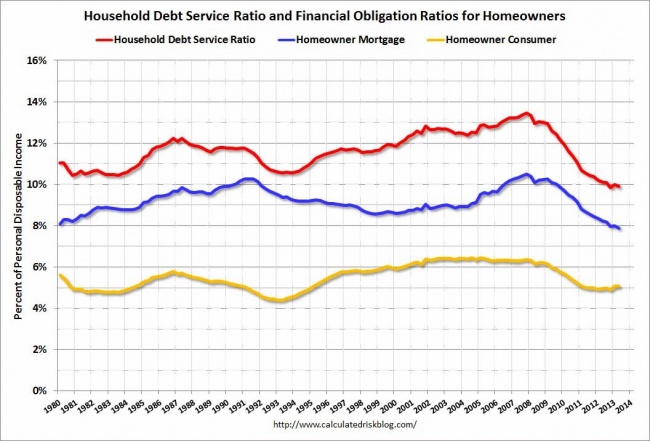

Жизнь-то налаживается.

В Америке.

Согласно статистике ФРС, долги домохозяйств снижаются и снижаются.

На картинке показана долговая нагрузка в процентах к личным доходам.

Красная линия — это для арендаторов и домовладельцев, синяя — обязательства по ипотечным кредитам, желтая — задолженность по потребительским кредитам.

Как видно, низкие процентные ставки играют свою роль. И, видимо, идет процесс как списания кредитов с одной стороны, так и замещение их более дешевыми с другой.

отсюда

Кстати, долговая нагрузка игроков в казино так же уменьшилась, а посещаемость вернулась на докризисный уровень!

Вообще интересная статья про то, как казино кредитуют игроков, сколько списывают на безнадежные кредитыи как выбивают долги.

Согласно статистике ФРС, долги домохозяйств снижаются и снижаются.

На картинке показана долговая нагрузка в процентах к личным доходам.

Красная линия — это для арендаторов и домовладельцев, синяя — обязательства по ипотечным кредитам, желтая — задолженность по потребительским кредитам.

Как видно, низкие процентные ставки играют свою роль. И, видимо, идет процесс как списания кредитов с одной стороны, так и замещение их более дешевыми с другой.

отсюда

Кстати, долговая нагрузка игроков в казино так же уменьшилась, а посещаемость вернулась на докризисный уровень!

Вообще интересная статья про то, как казино кредитуют игроков, сколько списывают на безнадежные кредиты

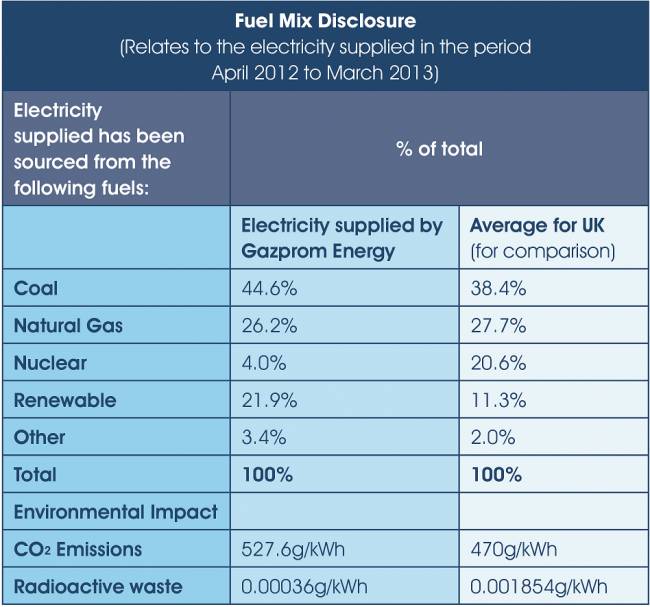

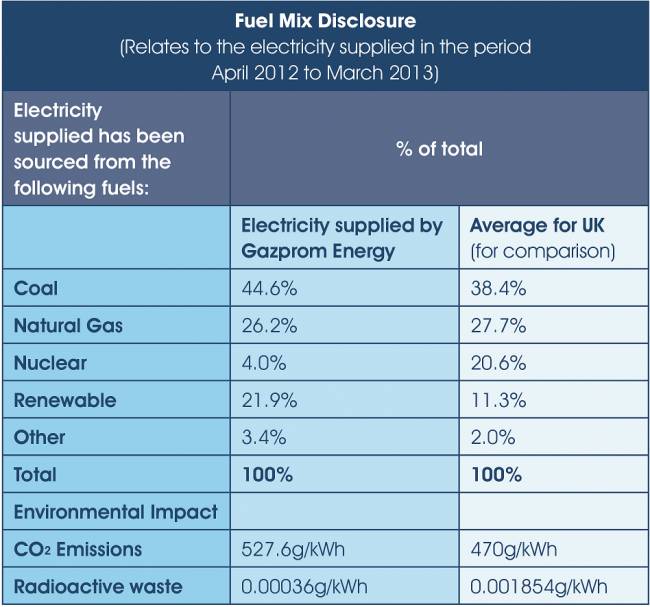

Газпром переходит на уголь?

Дочка ГП — Газпром-Энерджи поставляет электроэнергию в Великобритании. При этом, как оказалось, 44,6% этой энергии вырабатывается за счет сжигания угля, и только 22,6% за счет газа. Не удивительно, что и нормы выбросов углекислого газа дочкой ГП выше, чем в среднем по стране.

это что значит, газа нет? или просто углем рентабельнее? или на угле сидят другие выгодоприобретатели?

это что значит, газа нет? или просто углем рентабельнее? или на угле сидят другие выгодоприобретатели?

Телега впереди лошади

Биржевые аналитики почти всегда ошибаются с прогнозами – это факт, всем известный. Но почему неглупые высокообразованные люди, имеющие часто за плечами огромный опыт анализа экономической информации, в итоге почти всегда тычут пальцем в небо?

Конечно, можно просто обратиться к принципу меньшинства победителей и все им объяснить. Действительно, все биржевые аналитики сами по себе образуют большую массу людей, в которой только меньшинство является более-менее продвинутым – мудрыми и прозорливыми талантами, а остальное большинство – обычная серость, «троечники» так сказать.

Но, по-моему, не только в этом дело.

Обратимся к самому объекту исследований – биржевому рынку и реальной экономике.

Читать дальше →

Конечно, можно просто обратиться к принципу меньшинства победителей и все им объяснить. Действительно, все биржевые аналитики сами по себе образуют большую массу людей, в которой только меньшинство является более-менее продвинутым – мудрыми и прозорливыми талантами, а остальное большинство – обычная серость, «троечники» так сказать.

Но, по-моему, не только в этом дело.

Обратимся к самому объекту исследований – биржевому рынку и реальной экономике.

Читать дальше →

Экзотические способы борьбы с дефицитом бюджета

Экзотические способы борьбы с дефицитом бюджета

Когда-то давно я фантазировал на тему того, как страны Юга Европы могли бы своими силами уменьшить дефицит бюджета. Тогда речь шла о Греции (естественно), Испании и Италии.

Среди таких способов я придумал

и создание Территориальный Фонд «TerraZero», задачей которого будет продажа «спасательных» опционов,

и регистрацию в Испании государственного агентства недвижимости с броским названием «САМСДАМ», для управления изъяой собственностью,

и введение новых требования к малым судам (в т.ч. яхтам), зарегистрированным в Греции,

и взимание Италией плату за использование слова «Пицца».

Фантазия бурлила.

Но Лукашенко переплюнул. Взять в заложники приглашенного бизнесмена и озвучить цену вопроса — 100 млн. долларов, это даже у меня фантазии не хватило.

А тут не только придумали, но и сделали.

А, может, ему тупо Гуцериев откатил?

Что дальше? Как еще можно дефицит бюджета компенсировать нетрадиционными методами?

Когда-то давно я фантазировал на тему того, как страны Юга Европы могли бы своими силами уменьшить дефицит бюджета. Тогда речь шла о Греции (естественно), Испании и Италии.

Среди таких способов я придумал

и создание Территориальный Фонд «TerraZero», задачей которого будет продажа «спасательных» опционов,

и регистрацию в Испании государственного агентства недвижимости с броским названием «САМСДАМ», для управления изъяой собственностью,

и введение новых требования к малым судам (в т.ч. яхтам), зарегистрированным в Греции,

и взимание Италией плату за использование слова «Пицца».

Фантазия бурлила.

Но Лукашенко переплюнул. Взять в заложники приглашенного бизнесмена и озвучить цену вопроса — 100 млн. долларов, это даже у меня фантазии не хватило.

А тут не только придумали, но и сделали.

А, может, ему тупо Гуцериев откатил?

Что дальше? Как еще можно дефицит бюджета компенсировать нетрадиционными методами?

НА-Джест (утренний обзор для биржевых игроков) от 21.10.13

Доброго утра, фанаты хаотической торговли.

Сегодня Азия потянулась за Америкой. Потянемся ли мы? Опять сомневаюсь.

Тем не менее набирает силу идея, что двухнедельный бардак в США не даст ФРС сворачивать выкуп до 18 марта, причем всего до 70 млрд. А, значит, расти и расти.

Правда, Нобелевский лауреат Шиллер говорит, что акции неприлично (и непривычно) дороги по соотношению прибыль-цена — на максимуме с ноября 2008 года.

Но, кого это нынче волнует, кроме российских трейдеров, которые на стреме по жизни.

На фоне размышлений о судьбе КУЕв опять опасаются за доллар и запасаются золотом. Осталоь еще опять начать скупать трежерис и Америка опять в шоколаде — слабая валюта, низкие ставки и уверенность в завтрашнем дне.

Опять под давлением Американские банки. теперь 6 млрд. по ипотечным делам пытаются стрясти с БоА. ЖПМ уже выставили на 4 млрд. Это вообще как-то походит на дополнительный налог на мошенничество. Т.е. обчистил инвесторов — откати обратно 50%.

У нас высокая нефть против сильнеющего рубля. Причин для падения нет, для роста — полно. Значит, будем сначала расти, а потом уже падать. Но лучше оглядеться и до адров шашкой не махать. П то, глядишь, идея «покупай американское» опять победит.

Приятных торгов. И да пребудет с вами профит.)

Сегодня Азия потянулась за Америкой. Потянемся ли мы? Опять сомневаюсь.

Тем не менее набирает силу идея, что двухнедельный бардак в США не даст ФРС сворачивать выкуп до 18 марта, причем всего до 70 млрд. А, значит, расти и расти.

Правда, Нобелевский лауреат Шиллер говорит, что акции неприлично (и непривычно) дороги по соотношению прибыль-цена — на максимуме с ноября 2008 года.

Но, кого это нынче волнует, кроме российских трейдеров, которые на стреме по жизни.

На фоне размышлений о судьбе КУЕв опять опасаются за доллар и запасаются золотом. Осталоь еще опять начать скупать трежерис и Америка опять в шоколаде — слабая валюта, низкие ставки и уверенность в завтрашнем дне.

Опять под давлением Американские банки. теперь 6 млрд. по ипотечным делам пытаются стрясти с БоА. ЖПМ уже выставили на 4 млрд. Это вообще как-то походит на дополнительный налог на мошенничество. Т.е. обчистил инвесторов — откати обратно 50%.

У нас высокая нефть против сильнеющего рубля. Причин для падения нет, для роста — полно. Значит, будем сначала расти, а потом уже падать. Но лучше оглядеться и до адров шашкой не махать. П то, глядишь, идея «покупай американское» опять победит.

Приятных торгов. И да пребудет с вами профит.)

Предсказывают судный день для рынков? игнорьте балбесов.

Попытка подстроиться под рыночные качели — дурацкая идея. Инвесторы, которые ничего не предпринимают частенько бывают вознаграждены.

Конечно, в последние дни всех охватило беспокойство.Для него есть разные причины — это и shutdown и опасения в перекупленности рынка.

Эту неопределенность используют «околорыночные» СМИ — они всегда начеку, чтобы вовремя выдать очередную «полезную» статью типа «куда пойдет рынок». На самом деле, на вопрос «обвалится ли рынок» существует только три ответа:

1.да

2.нет

3.не знаю

Многие брокеры и аналитики дают разные вариации ответов 1 и 2, но единственный правильный ответ — это 3.

Очень привлекательно попытаться перераспределить свои активы на последних новостях. Но последние исследования показывают, что в среднем «профессиональные» инвесторы не синхронизированы с рынком и часто действуют невпопад. The Vanguard Group прекрасно обобщил данные показывающие, что Market-timing стратегии (попытки предсказать движение цен, на основе ТА или ФА — прим. переводчика)далеки от идеального решения.

Согласно The Vanguard Group средний «профессиональный» инвестор показал неспособность вовремя определять движения рынка. Было проведено два исследования. Одно — паевых инвестиционных фондов. из 57 фондов своевременно принимались решения только в одном. А исследование взаимных фондов показало, что достаточные навыки синхронизации с рынком есть у 3 из 116.

Следует отметить, что The Vanguard Group — крупнейший взаимный фонд в мире, управляющий активами на сумму $2 трлн.

Проблем, связанных с попытками предсказать рынок очень много. Краткосрочные движения являются случайными и непредсказуемыми. Цены быстро меняются, что затрудняет их предсказание с какой-либо степенью уверенности. пропуск некоторых из лучших торговых дней как говорится «сидя на обочине» может иметь серьезное негативное влияние на ваши доходы.

Но все же, если вы устали дрожать по ночам и хотите спокойно спать, то vanguard рекомендует перераспределить свои активы: сократить позиции в акциях и увеличить позиции в высококачественных краткосрочных облигациях с фиксированным доходом, таких, как казначейские векселя(Treasury bills). Это сократит ваши доходы, но также сократит волатильность портфеля. и в конечном итоге позволит спать спокойно.

В отличие от «активистов», инвесторы, которые ничего не делают бывают часто вознаграждены за свое терпение.

Вот хороший совет от Джонатана Клементс, уважаемого бывшего финансового журналиста The Wall Street Journal: «Что делать, когда рынок идет вниз? Прочитать мнения инвестиционных гуру, которые высказаны в WSJ. а прочитав, посмеяться.. Мы все знаем, что эксперты не могут предсказать краткосрочные движения рынка. Тем не менее, они, отчаянно пытаются казаться интеллектуалами, когда у них реально нет ответа.»

оригинал тут

Конечно, в последние дни всех охватило беспокойство.Для него есть разные причины — это и shutdown и опасения в перекупленности рынка.

Эту неопределенность используют «околорыночные» СМИ — они всегда начеку, чтобы вовремя выдать очередную «полезную» статью типа «куда пойдет рынок». На самом деле, на вопрос «обвалится ли рынок» существует только три ответа:

1.да

2.нет

3.не знаю

Многие брокеры и аналитики дают разные вариации ответов 1 и 2, но единственный правильный ответ — это 3.

Очень привлекательно попытаться перераспределить свои активы на последних новостях. Но последние исследования показывают, что в среднем «профессиональные» инвесторы не синхронизированы с рынком и часто действуют невпопад. The Vanguard Group прекрасно обобщил данные показывающие, что Market-timing стратегии (попытки предсказать движение цен, на основе ТА или ФА — прим. переводчика)далеки от идеального решения.

Согласно The Vanguard Group средний «профессиональный» инвестор показал неспособность вовремя определять движения рынка. Было проведено два исследования. Одно — паевых инвестиционных фондов. из 57 фондов своевременно принимались решения только в одном. А исследование взаимных фондов показало, что достаточные навыки синхронизации с рынком есть у 3 из 116.

Следует отметить, что The Vanguard Group — крупнейший взаимный фонд в мире, управляющий активами на сумму $2 трлн.

Проблем, связанных с попытками предсказать рынок очень много. Краткосрочные движения являются случайными и непредсказуемыми. Цены быстро меняются, что затрудняет их предсказание с какой-либо степенью уверенности. пропуск некоторых из лучших торговых дней как говорится «сидя на обочине» может иметь серьезное негативное влияние на ваши доходы.

Но все же, если вы устали дрожать по ночам и хотите спокойно спать, то vanguard рекомендует перераспределить свои активы: сократить позиции в акциях и увеличить позиции в высококачественных краткосрочных облигациях с фиксированным доходом, таких, как казначейские векселя(Treasury bills). Это сократит ваши доходы, но также сократит волатильность портфеля. и в конечном итоге позволит спать спокойно.

В отличие от «активистов», инвесторы, которые ничего не делают бывают часто вознаграждены за свое терпение.

Вот хороший совет от Джонатана Клементс, уважаемого бывшего финансового журналиста The Wall Street Journal: «Что делать, когда рынок идет вниз? Прочитать мнения инвестиционных гуру, которые высказаны в WSJ. а прочитав, посмеяться.. Мы все знаем, что эксперты не могут предсказать краткосрочные движения рынка. Тем не менее, они, отчаянно пытаются казаться интеллектуалами, когда у них реально нет ответа.»

оригинал тут