А так ли страшен БЫК в январе?

Зимой быки содержатся в стойлах и кормят их сеном. Никакого раздолья им и свежей зеленой травы! К чему это я...))) Так обрадовавшее всех инвесторов «решение» вопроса по фискальному обрыву на самом деле ничто иное как пучок соломы, причем затхлой. Мы то понимаем, что это решение оттягивает вопрос всего на 2 месяца и к нему придется вернуться вновь. Кроме того, повышение налогов без роста доходов и сокращение социальных программ ну никак не может спровоцировать рост потребления. Впереди маячит потолок госдолга и возможность снижения рейтинга США. Вот так! Я думаю уже скоро новогодний гэп вверх будет закрыт. Я конечно ушла на НГ в основном в шортах, за исключением лонга по сберу, который я благополучно и закрою 8 января, ну а дальше буду ждать снижения фондовых индексов! Ну а медведи… ну а что медведи, белые они зимой прекрасно себя чуствуют — вот с ними я и в бой пойду!)))

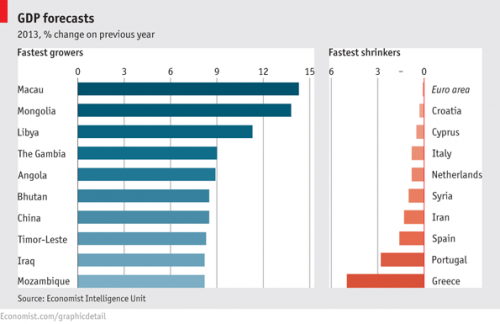

Развитие и сокращение экономики

2 фото

Согласно последним оценкам компании Economist Intelligence Unit (EIU), Макао будет самая быстрорастущая экономика в этом году. Ожидается, что рост экономики вернется к более быстрыми темпам, чему способствует развитие игорного бизнеса и китайские посетители (с ростом заработной платы) поднимают доход игорных домов.

Монголия, на втором месте, также может поблагодарить Китай за увеличение темпов роста своей экономики. Спрос Китая на полезные ископаемые привел инвестиций в горнодобывающий сектор Монголии. В этом году Oyu Tolgoi, одно из крупнейших месторождений меди и золота в мире начнется коммерческое производство. Экономика Китая увеличится более, чем на 8% в этом году и, возможно, больше. Между тем, экономика в Европе все еще будет нездоровой, во главе с падающей экономикой Греции. Канцлер Германии недавно утверждал, что кризис евро-зоны еще «далек от завершения».

www.economist.com/blogs/graphicdetail/2013/01/daily-chart-1

А кто первым отгадает, «Что (кто)?» на втором рисунке, получит конфету «Мишка косолапый». В зачет идет полный ответ.

Монголия, на втором месте, также может поблагодарить Китай за увеличение темпов роста своей экономики. Спрос Китая на полезные ископаемые привел инвестиций в горнодобывающий сектор Монголии. В этом году Oyu Tolgoi, одно из крупнейших месторождений меди и золота в мире начнется коммерческое производство. Экономика Китая увеличится более, чем на 8% в этом году и, возможно, больше. Между тем, экономика в Европе все еще будет нездоровой, во главе с падающей экономикой Греции. Канцлер Германии недавно утверждал, что кризис евро-зоны еще «далек от завершения».

www.economist.com/blogs/graphicdetail/2013/01/daily-chart-1

А кто первым отгадает, «Что (кто)?» на втором рисунке, получит конфету «Мишка косолапый». В зачет идет полный ответ.

Оглянемся назад на 2012 год

Вот небольшое, по-кадровое видео некоторых основных сравнительных моделей, которые были введены и использованы на рынке в 2012 году. Здесь, как правило, тенденция стремится к сравнению важных качеств активов — из-за широкого кинетического воздействия они могут оказывать влияние и экстраполировать общую структуру рынка.

Здесь рассмотрен подход к анализу графиков, больше через призму визуальных впечатлений от цены и импульса, чем использование классического анализа. И хотя надо отдать должное пользе от классических методов, но здесь, кажется, найдено более интуитивное понимание данной школы.

ВИДЕО

www.marketanthropology.com/2013/01/a-look-back-at-2012.html

В топике «Первичное Публичное Предложение» на фото изображен Роберт Р. Претчер, который подробно описал теорию волн Элиота и сделал ее доступной понимаю многих трейдеров современного рынка. Его считают одним из самых умных и перспективных создателей рыночной аналитики и популярных обзоров. Первые дни его работы на бирже связаны с Уолл-Стрит. Именно здесь Пречтер сумел достичь долгожданных сдвигов в области биржевых навыков. Он вел информационный бюллетень, который назывался «Эллиотт вэйв теорист».

Здесь рассмотрен подход к анализу графиков, больше через призму визуальных впечатлений от цены и импульса, чем использование классического анализа. И хотя надо отдать должное пользе от классических методов, но здесь, кажется, найдено более интуитивное понимание данной школы.

ВИДЕО

www.marketanthropology.com/2013/01/a-look-back-at-2012.html

В топике «Первичное Публичное Предложение» на фото изображен Роберт Р. Претчер, который подробно описал теорию волн Элиота и сделал ее доступной понимаю многих трейдеров современного рынка. Его считают одним из самых умных и перспективных создателей рыночной аналитики и популярных обзоров. Первые дни его работы на бирже связаны с Уолл-Стрит. Именно здесь Пречтер сумел достичь долгожданных сдвигов в области биржевых навыков. Он вел информационный бюллетень, который назывался «Эллиотт вэйв теорист».

Душевное чтиво про форекс (боян-капипост, но душевно)

Make Money With Forex: A Fool's Game?

труды журналюги одного регионального со Сев-Западного дистрикта. Прелназначалось для внутреннего пользования среди знакомы. ИМХО прикольно. Текст не весь, пришлосль кусок вырезать, где явно говорилось о действующих ИК Российских (они за рекламу меня поить не будут… а жаль), а остальное без изменений. Любителям приколов и чтива посвящается:

Отхлебнув кофе из чашки и утерев накатившую слезу (проблемы, описанные во втором абзаце данного повествования, продолжают существовать для меня независимо от времени суток, благосостояния и прочих факторов, и теребить, брать за живое чувства и мысли обычной русской девушки из обычной полу-еврейской семьи), решила перенести свое эмоциональное состояние на пока ещё свежую газету «Твоя реклама».

«Может сменить работу, устроиться куда-нибудь, где имеется куча мужиков с различным уровнем интеллекта и физическими данными? Разумеется, они меня заметят, полюбят и на белом Мерседесе увезут на Тенерифе!», — поймала себя на том, что вот наконец-то и улыбнулась первый раз за вечер, — «А может коньячку 100 грамм прямо сейчас? Нет, завтра на работу, собирать материал, ломать голову над очередной патриотической высокохудожественной статьей типа «Правительство области не собирается повышать транспортный налог в этом году (ни при каких обстоятельствах!)» или «Ветераны Великой отечественной получат собственное жилье к 65-летию Победы (все до одного – качественно и в срок!)». Неожиданно на глаза попалось рекламное объявление: «Требуется помощник брокера (иностранная компания). М\ж, от 27 лет, во, желателен опыт работы в руководящих должностях. Корпоративная подготовка. З\п от 40000 руб. Т.555-555, с 12-00 до 18-00».

«А что, может позвонить?», — идея мне понравилась. Кто такой брокер, а точнее, в данном случае – что такое брокер – я уже знала, ведь 300 процентов на акциях за 4 месяца – это Вам не хухры-мухры, извиняюсь за выражение. Я даже горжусь этим! Иногда вслух – перед родными и близкими (ну, не настолько близкими, как Вы сейчас подумали). Все эти месяцы я кропотливо и скрупулезно изучала рынок ценных бумаг, а также товарный и валютный рынки и основные понятия, определения и неофразеологизмы знала на зубок.

Всё-таки хлебнув грамм 30 коньячку, со спокойной душой и надеждой на безоблачное будущее, я легла спать.

Снился остров Тенерифе и белый Мерседес, почему-то без принца за рулем…На следующий день прямо из офиса, как я называю свое рабочее место, отгороженное старым стеллажом с папками, позвонила по телефону, указанному в газетном объявлении:

— Добрый день! Компания «Елетрэнд», менеджер Оксана, слушаю Вас.

— Здравствуйте, я звоню Вам по объявлению, насчет работы. Мне бы хотелось узнать, чем занимается Ваша компания и могу ли я устроиться к Вам на работу?..

— Наша компания занимается оказанием консалтинговых услуг на валютном рынке. У Вас есть опыт работы на валютном рынке?

— Нет, только на рынке ценных бумаг, — я, конечно, понимала, что назвать «опытом» две совершенные сделки с бумагами Сберперфа сложно, но зато я не продала их после того, как они подорожали на пару рублей, значит, опыт всё-таки есть.

Девушка на том конце провода поинтересовалась возрастом (пришлось колоться, что до «бабы-ягодки» мне осталось ровно 50%), наличием высшего образованием, компьютера и руководящей должности по моему основному месту работы. Всё, кроме руководящей должности, у меня присутствовало, поэтому уже на завтра мне было назначено собеседование в офисе компании, расположенной на улице Тотошкина, д.19.

Среда, 12-00. Офис компании «Елетрэнд».

Приятная на вид девушка в шикарной блузке от «какого-то модного бренда» выдала мне анкету. Стандартные вопросы о возрасте (достали уже), месте работы, окончании ВУЗа и тому подобное. Правда были и не стандартные: Ваше хобби, какие рынки Вы знаете, какую зарплату хотите у нас получать. Ответ на последний вопрос я писать не стала, так как в газетном объявлении я четко видела цифры 40000 руб. После того, как я заполнила анкету, девушка пригласила меня на «мини-собеседование». Объяснила, что должности для меня у них есть разные: можно писать аналитические статьи (ведь Вы же журналист, значит перо – Ваш друг и соратник), можно работать трейдером на деньги, любезно предоставленные компанией, можно искать людей, которые очень сильно хотят работать на рынке «Форекс» (после слова Форекс, я наконец-то сообразила, чем занимается данная компания).

Вообще-то, в мои дальнейшие жизненные планы слово «Форекс» с его сотым плечом никоим образом не входило, но девушка-собеседник (ведь тот, кто проводит собеседование – собеседник?), выяснив, что о валютном рынке я практически ничего не знаю, а изъявляю желание работать на «иностранную компанию, оказывающую консалтинговые услуги на валютном рынке» предложила:

— Чтобы работать у нас, Вам необходимо пройти обучение: теорию – 5 лекций и практику – 2 недели. Вы ведь хотите у нас работать? Моя мысль: «Нет, спасибо, уже что-то не хочется».

— Да, хочу, конечно, — ответилось как-то само собой (все-таки умеют пронырливые молодые люди заинтриговать и убедить таких старушек, как я).

— Тогда с понедельника в 18-00 каждый день приходите сюда же и слушайте лекции, договорились?

— Хорошо, до свидания!

— До свидания!

Оставшиеся несколько дней до часа Х – начала обучения, я провела в долгих и муторных раздумьях по поводу дальнейшей своей карьеры – остаться ли мне журналистом с гарантированной зарплатой 25000 руб. или стать сотрудником иностранной брокерской компании с зарплатой 40000 руб. + проценты, премии, рестораны, шикарные мужики и Тенерифе (тьфу ты, достали меня эти Тенерифе, слово просто больно запоминающееся и завораживающее слух).

Опять понедельник, 18-00. Офис компании «Елетрэнд».

«Ну вот я и пришла к Вам учиться», — мелькнуло в голове.

В небольшом кабинете стояло штук 20 стульев, на которых сидело почти столько же человек.

«Что, родные, тоже пришли сюда получать по 40000 руб.?».

Коллектив собрался совершенно разношерстный – от статных мужчин в дешевых пиджаках до зеленых, «еще не оперившихся» юнцов (в объявлении, кстати, возраст был четко лимитирован – от 27 лет), две девушки неопределенного возраста, кроме меня, конечно, также имели место быть.

5 дней по 1 часу лектор вдалбливал нам одно и тоже: «Если бы сегодня утром Вы купили евро\бакс по столько-то, а вечером продали по столько-то, то заработали бы 132 пункта, а пункт на одном контракте равен чему? Правильно, 10 баксам, то есть, 1320 баксов у Вас в кармане! Причем заработать эти деньги Вы могли бы, открыв у нас счет всего-то на 2000 баксов. Делов-то, Господи-Исусе!

5 дней обучения промчались незаметно, так как кроме него, я не прекращала заниматься журналисткой деятельностью. Хоть и говорят, что счастливые часов не наблюдают, а, соответственно, несчастные, как я, — наблюдают эти самые часы, но что-то подсказывало мне, что возможно категорию несчастных я скоро покину – раз и навсегда!

В последний день (вечер) обучения всем оставшимся, а это около половины от первоначального состава, предложили пройти практику на демо-счете в компьютерной программе, разработанной специалистами компании «Елетрэнд», «Метатрейдер 4».

Ну, как движутся тренды, образуются свечки и прочие технические недоразумения я, конечно, уже успела посмотреть в Транзаке, но пройти практику торговли валютными парами всё-таки согласилась, тем более, стоимость двухнедельного обучения составляла всего-то 1500 руб.

2 недели практических занятий пролетели незаметно, так как я по-прежнему продолжала заниматься журналисткой деятельностью, устраивая журналистские расследования и гоняясь за знаменитостями, сбившимися с пути и заехавшими в наш провинциальный городок, чтобы спросить дорогу на Москву.Очередной понедельник. Сижу, скучаю на работе. Звонит мобильник, отвечаю на звонок, в трубке всё тот же приятный женский голос: «Здравствуйте, Елена! Компания «Елетреэнд» приглашает Вас на работу! Завтра в 10-00 у Вас собеседование с директором нашей компании! Время Вас устраивает?». «Да, конечно, спасибо…». «Ждём!».Находясь немного в шоке и до сих пор не веря своим ушам, начинаю мыслить логически: «Так, почему я? Наверное, я показала умопомрачительные результаты торговли на демо-счете… Возможно! Значит теперь мечта о безбедном существовании, богатом муже и остров… Стоп, забыли про остров! Короче, путь к финансовым вершинам мира для меня открыт! Я – сотрудница крупной финансовой компании! Ура! Где коньячок? Коньячок дома, а я на работе. На бывшей, ненавистной работе! Вот оно – счастье!

Вторник, 10-00. Офис компании «Елетрэнд».

Собеседование с директором.

— Добрый день, Елена! Поздравляю, Вы практически приняты на работу в нашу компанию!

— Спасибо!

— Елена, насколько я знаю, на реальном счете Форекса Вы еще не работали, только проходили практику у нас на демо-счете. Дело в том, что мы ищем перспективных трейдеров для управления активами наших клиентов. Я хочу предложить Вам управлять активами одного крупного инвестора, который желает зайти к нам с суммой 30000$ (!!!) и ему нужен персональный трейдер, который работал бы этими деньгами на рынке Форекс, естественно получая прибыль для нашего уважаемого инвестора! Если у Вас есть желание (а, нет, тут директор перешел на Ты, а такая откровенная фамильярность мне совсем не нравится) управлять его активами, то я же должен тебя проверить, посмотреть доходность… Но демо-счет — это демо-счет, на реальном все немного по-другому — ответственность за деньги дает о себе знать. Вобщем, у нас сейчас проходит акция «Мегафон», специально для новичков, желающих попробовать себя в роли персональных трейдеров, необходимо внести на счет всего 300-1000 долларов, Вам (неожиданно директор перешел обратно на Вы) будет предоставлена возможность покупать не целые контракты, а по 0,1, тем самым уменьшая риски потери финансовых средств – мы же заботимся о новичках! У Вас паспорт с собой? Давайте прямо сейчас зарегистрируем Вам счет, внесете деньги и можете приступать к работе. Примерно месяц я буду наблюдать за Вашей работой — хотя бы 20-30 прибыльных сделок — и я доверю Вам управление активами. Заключим договор и начнем примерно с 10000$, но потом, думаю и 50000$ (!!!) в управление Вам — не проблема.

Я медленно начала осознавать происходящее, понимать, какая же я дура и как грамотно меня развели, выудив 1500 на практические занятия и пытаясь забрать 300-1000 моих кровных долларов прямо сейчас. То, что я солью счет с сотым плечом, сомнений не было. Настроение резко ухудшилось, но всё же, в голове мелькнула ясная и гордая мысль: «Уважаемый директор (примерно так), я не та, которая, услышав цифры 10000$-50000$, подпишет любые документы и будет готова идти с Вами в огонь и воду!».

Произнесла, уже зная, что больше сюда не вернусь: «Хорошо, я подумаю немного, мне надо с мужем посоветоваться». (С каким к черту мужем, мужа не будет, потому что ты – жалкая журналистка, без каких-либо перспектив в жизни, мечты которой одномоментно рухнули, а чтобы поверить во что-то новое, прекрасное, потребуется время). — Но поторопитесь, решите на этой неделе, а то на следующей я уезжаю в Москву, — где-то далеко эхом звучал голос директора, — До свидания!

«Прощайте…», — может быть, это было произнесено мной и вслух.

Когда я выходила, за дверью уже стояла очередь из «перспективных трейдеров», ожидающих собеседования с директором

труды журналюги одного регионального со Сев-Западного дистрикта. Прелназначалось для внутреннего пользования среди знакомы. ИМХО прикольно. Текст не весь, пришлосль кусок вырезать, где явно говорилось о действующих ИК Российских (они за рекламу меня поить не будут… а жаль), а остальное без изменений. Любителям приколов и чтива посвящается:

Отхлебнув кофе из чашки и утерев накатившую слезу (проблемы, описанные во втором абзаце данного повествования, продолжают существовать для меня независимо от времени суток, благосостояния и прочих факторов, и теребить, брать за живое чувства и мысли обычной русской девушки из обычной полу-еврейской семьи), решила перенести свое эмоциональное состояние на пока ещё свежую газету «Твоя реклама».

«Может сменить работу, устроиться куда-нибудь, где имеется куча мужиков с различным уровнем интеллекта и физическими данными? Разумеется, они меня заметят, полюбят и на белом Мерседесе увезут на Тенерифе!», — поймала себя на том, что вот наконец-то и улыбнулась первый раз за вечер, — «А может коньячку 100 грамм прямо сейчас? Нет, завтра на работу, собирать материал, ломать голову над очередной патриотической высокохудожественной статьей типа «Правительство области не собирается повышать транспортный налог в этом году (ни при каких обстоятельствах!)» или «Ветераны Великой отечественной получат собственное жилье к 65-летию Победы (все до одного – качественно и в срок!)». Неожиданно на глаза попалось рекламное объявление: «Требуется помощник брокера (иностранная компания). М\ж, от 27 лет, во, желателен опыт работы в руководящих должностях. Корпоративная подготовка. З\п от 40000 руб. Т.555-555, с 12-00 до 18-00».

«А что, может позвонить?», — идея мне понравилась. Кто такой брокер, а точнее, в данном случае – что такое брокер – я уже знала, ведь 300 процентов на акциях за 4 месяца – это Вам не хухры-мухры, извиняюсь за выражение. Я даже горжусь этим! Иногда вслух – перед родными и близкими (ну, не настолько близкими, как Вы сейчас подумали). Все эти месяцы я кропотливо и скрупулезно изучала рынок ценных бумаг, а также товарный и валютный рынки и основные понятия, определения и неофразеологизмы знала на зубок.

Всё-таки хлебнув грамм 30 коньячку, со спокойной душой и надеждой на безоблачное будущее, я легла спать.

Снился остров Тенерифе и белый Мерседес, почему-то без принца за рулем…На следующий день прямо из офиса, как я называю свое рабочее место, отгороженное старым стеллажом с папками, позвонила по телефону, указанному в газетном объявлении:

— Добрый день! Компания «Елетрэнд», менеджер Оксана, слушаю Вас.

— Здравствуйте, я звоню Вам по объявлению, насчет работы. Мне бы хотелось узнать, чем занимается Ваша компания и могу ли я устроиться к Вам на работу?..

— Наша компания занимается оказанием консалтинговых услуг на валютном рынке. У Вас есть опыт работы на валютном рынке?

— Нет, только на рынке ценных бумаг, — я, конечно, понимала, что назвать «опытом» две совершенные сделки с бумагами Сберперфа сложно, но зато я не продала их после того, как они подорожали на пару рублей, значит, опыт всё-таки есть.

Девушка на том конце провода поинтересовалась возрастом (пришлось колоться, что до «бабы-ягодки» мне осталось ровно 50%), наличием высшего образованием, компьютера и руководящей должности по моему основному месту работы. Всё, кроме руководящей должности, у меня присутствовало, поэтому уже на завтра мне было назначено собеседование в офисе компании, расположенной на улице Тотошкина, д.19.

Среда, 12-00. Офис компании «Елетрэнд».

Приятная на вид девушка в шикарной блузке от «какого-то модного бренда» выдала мне анкету. Стандартные вопросы о возрасте (достали уже), месте работы, окончании ВУЗа и тому подобное. Правда были и не стандартные: Ваше хобби, какие рынки Вы знаете, какую зарплату хотите у нас получать. Ответ на последний вопрос я писать не стала, так как в газетном объявлении я четко видела цифры 40000 руб. После того, как я заполнила анкету, девушка пригласила меня на «мини-собеседование». Объяснила, что должности для меня у них есть разные: можно писать аналитические статьи (ведь Вы же журналист, значит перо – Ваш друг и соратник), можно работать трейдером на деньги, любезно предоставленные компанией, можно искать людей, которые очень сильно хотят работать на рынке «Форекс» (после слова Форекс, я наконец-то сообразила, чем занимается данная компания).

Вообще-то, в мои дальнейшие жизненные планы слово «Форекс» с его сотым плечом никоим образом не входило, но девушка-собеседник (ведь тот, кто проводит собеседование – собеседник?), выяснив, что о валютном рынке я практически ничего не знаю, а изъявляю желание работать на «иностранную компанию, оказывающую консалтинговые услуги на валютном рынке» предложила:

— Чтобы работать у нас, Вам необходимо пройти обучение: теорию – 5 лекций и практику – 2 недели. Вы ведь хотите у нас работать? Моя мысль: «Нет, спасибо, уже что-то не хочется».

— Да, хочу, конечно, — ответилось как-то само собой (все-таки умеют пронырливые молодые люди заинтриговать и убедить таких старушек, как я).

— Тогда с понедельника в 18-00 каждый день приходите сюда же и слушайте лекции, договорились?

— Хорошо, до свидания!

— До свидания!

Оставшиеся несколько дней до часа Х – начала обучения, я провела в долгих и муторных раздумьях по поводу дальнейшей своей карьеры – остаться ли мне журналистом с гарантированной зарплатой 25000 руб. или стать сотрудником иностранной брокерской компании с зарплатой 40000 руб. + проценты, премии, рестораны, шикарные мужики и Тенерифе (тьфу ты, достали меня эти Тенерифе, слово просто больно запоминающееся и завораживающее слух).

Опять понедельник, 18-00. Офис компании «Елетрэнд».

«Ну вот я и пришла к Вам учиться», — мелькнуло в голове.

В небольшом кабинете стояло штук 20 стульев, на которых сидело почти столько же человек.

«Что, родные, тоже пришли сюда получать по 40000 руб.?».

Коллектив собрался совершенно разношерстный – от статных мужчин в дешевых пиджаках до зеленых, «еще не оперившихся» юнцов (в объявлении, кстати, возраст был четко лимитирован – от 27 лет), две девушки неопределенного возраста, кроме меня, конечно, также имели место быть.

5 дней по 1 часу лектор вдалбливал нам одно и тоже: «Если бы сегодня утром Вы купили евро\бакс по столько-то, а вечером продали по столько-то, то заработали бы 132 пункта, а пункт на одном контракте равен чему? Правильно, 10 баксам, то есть, 1320 баксов у Вас в кармане! Причем заработать эти деньги Вы могли бы, открыв у нас счет всего-то на 2000 баксов. Делов-то, Господи-Исусе!

5 дней обучения промчались незаметно, так как кроме него, я не прекращала заниматься журналисткой деятельностью. Хоть и говорят, что счастливые часов не наблюдают, а, соответственно, несчастные, как я, — наблюдают эти самые часы, но что-то подсказывало мне, что возможно категорию несчастных я скоро покину – раз и навсегда!

В последний день (вечер) обучения всем оставшимся, а это около половины от первоначального состава, предложили пройти практику на демо-счете в компьютерной программе, разработанной специалистами компании «Елетрэнд», «Метатрейдер 4».

Ну, как движутся тренды, образуются свечки и прочие технические недоразумения я, конечно, уже успела посмотреть в Транзаке, но пройти практику торговли валютными парами всё-таки согласилась, тем более, стоимость двухнедельного обучения составляла всего-то 1500 руб.

2 недели практических занятий пролетели незаметно, так как я по-прежнему продолжала заниматься журналисткой деятельностью, устраивая журналистские расследования и гоняясь за знаменитостями, сбившимися с пути и заехавшими в наш провинциальный городок, чтобы спросить дорогу на Москву.Очередной понедельник. Сижу, скучаю на работе. Звонит мобильник, отвечаю на звонок, в трубке всё тот же приятный женский голос: «Здравствуйте, Елена! Компания «Елетреэнд» приглашает Вас на работу! Завтра в 10-00 у Вас собеседование с директором нашей компании! Время Вас устраивает?». «Да, конечно, спасибо…». «Ждём!».Находясь немного в шоке и до сих пор не веря своим ушам, начинаю мыслить логически: «Так, почему я? Наверное, я показала умопомрачительные результаты торговли на демо-счете… Возможно! Значит теперь мечта о безбедном существовании, богатом муже и остров… Стоп, забыли про остров! Короче, путь к финансовым вершинам мира для меня открыт! Я – сотрудница крупной финансовой компании! Ура! Где коньячок? Коньячок дома, а я на работе. На бывшей, ненавистной работе! Вот оно – счастье!

Вторник, 10-00. Офис компании «Елетрэнд».

Собеседование с директором.

— Добрый день, Елена! Поздравляю, Вы практически приняты на работу в нашу компанию!

— Спасибо!

— Елена, насколько я знаю, на реальном счете Форекса Вы еще не работали, только проходили практику у нас на демо-счете. Дело в том, что мы ищем перспективных трейдеров для управления активами наших клиентов. Я хочу предложить Вам управлять активами одного крупного инвестора, который желает зайти к нам с суммой 30000$ (!!!) и ему нужен персональный трейдер, который работал бы этими деньгами на рынке Форекс, естественно получая прибыль для нашего уважаемого инвестора! Если у Вас есть желание (а, нет, тут директор перешел на Ты, а такая откровенная фамильярность мне совсем не нравится) управлять его активами, то я же должен тебя проверить, посмотреть доходность… Но демо-счет — это демо-счет, на реальном все немного по-другому — ответственность за деньги дает о себе знать. Вобщем, у нас сейчас проходит акция «Мегафон», специально для новичков, желающих попробовать себя в роли персональных трейдеров, необходимо внести на счет всего 300-1000 долларов, Вам (неожиданно директор перешел обратно на Вы) будет предоставлена возможность покупать не целые контракты, а по 0,1, тем самым уменьшая риски потери финансовых средств – мы же заботимся о новичках! У Вас паспорт с собой? Давайте прямо сейчас зарегистрируем Вам счет, внесете деньги и можете приступать к работе. Примерно месяц я буду наблюдать за Вашей работой — хотя бы 20-30 прибыльных сделок — и я доверю Вам управление активами. Заключим договор и начнем примерно с 10000$, но потом, думаю и 50000$ (!!!) в управление Вам — не проблема.

Я медленно начала осознавать происходящее, понимать, какая же я дура и как грамотно меня развели, выудив 1500 на практические занятия и пытаясь забрать 300-1000 моих кровных долларов прямо сейчас. То, что я солью счет с сотым плечом, сомнений не было. Настроение резко ухудшилось, но всё же, в голове мелькнула ясная и гордая мысль: «Уважаемый директор (примерно так), я не та, которая, услышав цифры 10000$-50000$, подпишет любые документы и будет готова идти с Вами в огонь и воду!».

Произнесла, уже зная, что больше сюда не вернусь: «Хорошо, я подумаю немного, мне надо с мужем посоветоваться». (С каким к черту мужем, мужа не будет, потому что ты – жалкая журналистка, без каких-либо перспектив в жизни, мечты которой одномоментно рухнули, а чтобы поверить во что-то новое, прекрасное, потребуется время). — Но поторопитесь, решите на этой неделе, а то на следующей я уезжаю в Москву, — где-то далеко эхом звучал голос директора, — До свидания!

«Прощайте…», — может быть, это было произнесено мной и вслух.

Когда я выходила, за дверью уже стояла очередь из «перспективных трейдеров», ожидающих собеседования с директором

а вот, кстати, тема: Владимир Путин подписал указ о приёме в гражданство Российской Федерации Жерара Депардье.

Полный текст Указа «О приёме в гражданство Российской Федерации»:

В соответствии с пунктом «а» статьи 89 Конституции Российской Федерации удовлетворить заявление о приёме в гражданство Российской Федерации Депардье Жерара Ксавие, родившегося в 1948 году во Франции.

В соответствии с пунктом «а» статьи 89 Конституции Российской Федерации удовлетворить заявление о приёме в гражданство Российской Федерации Депардье Жерара Ксавие, родившегося в 1948 году во Франции.

Доброе утро, страна!

С продолжающимися!

очень забавно наблюдать, как происходит посещение.

Человек доползает до компа, но долго сидеть смысла нет — т.к. с вероятностью… очень большой он один Поэтому идет просмотр всего и вся комментарии и через сутки (плюс-минус) все повторяется.

Микола среди прочих поднял тему 13 событий года, а там в свою очередь мелькнуло роснано.

Если интересно, могу попросить своего одноклассника написать, как происходит НТР Казахстана. А там и вправду круто. Он этим всем рулит, точнее всем, что связано с организацией научно-технической деятельности и прикладными процессами, т.е. внедрением. Назарбаев собрал тучу бывших советских ученых из лучших заведений мира и создал условия.Плюс политика поощрения развития национального мозгового запаса…

Короче, если интересно — дайте знать как-нибудь.

А я поехал забирать ключи от дома. Внутри все готово… кроме газа и воды)))

очень забавно наблюдать, как происходит посещение.

Человек доползает до компа, но долго сидеть смысла нет — т.к. с вероятностью… очень большой он один Поэтому идет просмотр всего и вся комментарии и через сутки (плюс-минус) все повторяется.

Микола среди прочих поднял тему 13 событий года, а там в свою очередь мелькнуло роснано.

Если интересно, могу попросить своего одноклассника написать, как происходит НТР Казахстана. А там и вправду круто. Он этим всем рулит, точнее всем, что связано с организацией научно-технической деятельности и прикладными процессами, т.е. внедрением. Назарбаев собрал тучу бывших советских ученых из лучших заведений мира и создал условия.Плюс политика поощрения развития национального мозгового запаса…

Короче, если интересно — дайте знать как-нибудь.

А я поехал забирать ключи от дома. Внутри все готово… кроме газа и воды)))

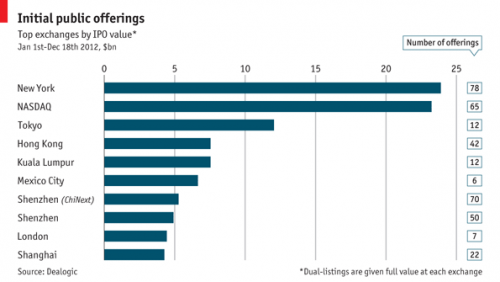

Первичное Публичное Предложение

2 фото

По данным Dealogic, стоимость первичного публичного размещения акций (IPO) в прошлом году, составляла чуть менее $ 123 млрд. что оказалось самым низким показателем за последние три года и снизились более, чем на четверть по сравнению с 2011 годом. Майский IPO Facebook объемом $16 млрд, стал крупнейшим в 2011 году и рекордным для технологического сектора. Многие компании в этом году отложили размещения из-за высокой волатильности на фондовых рынках. Следующее по величине IPO было у Японской авиакомпании Airlines, которое составило $ 8,5 млрд. Большую долю в 2011 году составили американские размещения, на которую приходится почти две пятые мирового объема IPO, в то время как число китайских предложений (включая Гонконг) снизилось с 40% в 2011 году до всего лишь 18% в прошлом году. В Мексике и Малайзии наблюдалось увеличение IPO в несколько раз по сравнению с 2011 годом.

www.economist.com/blogs/graphicdetail/2013/01/focus

А кто первым отгадает, «Что (кто)?» на втором рисунке, получит конфету «Мишка косолапый». В зачет идет полный ответ.

www.economist.com/blogs/graphicdetail/2013/01/focus

А кто первым отгадает, «Что (кто)?» на втором рисунке, получит конфету «Мишка косолапый». В зачет идет полный ответ.

13 тем рынка 2013. Побредим?

В общем, сегодня, вместо бредогенератора предлагаю другую бредовую тему. Тем более, что все еще под разного рода изменителями сознания (за неимением сока пейота, естественно). А в таком состоянии открывается, как говорят, доступ к мировому информационному полю… :)))

Предлагаю сгенерировать 13 тем, которые наиболее сильно повлияют на рынок в 2013 году и позволят нам заработать, а кому-то потерять… :)))

Начну. Со своей стороны вижу две темы.

1. Значительные изменения, связанные с госсектором. С одной стороны это политика выплаты 25 % прибыли госкомпаниями в виде дивидендов, которая превращает Газпром, Сбер и еще некоторые бумаги на текущих уровнях цен практически в облигации. С другой — новая концепция управления госсобственностью, которая предполагает вывод значительного коичества новых компаний с госучастием на биржу. Представляете себе, например, акции ОАО «головной центр по воспроизводству сельскохозяйственных животных» на бирже? А что контора вполне на уровне ИСКЧ и, можно сказать, похожим делом занимается! :)))

2. Хаотическая торговля занимает законное и достойное место на фондовом рынке. Количество дартстрейдеров к концу года становится весьма заметным по отношению к общему количеству открытых счетов, а ЛЧИ 2013 в номинациях «максимальная доходность» и «максимальный доход» выигрывают, ну, вы понимаете… двое из нас! :)))

Ну вот, затравку я кинул. Давайте нагенерим еще 11 тем.

Предлагаю сгенерировать 13 тем, которые наиболее сильно повлияют на рынок в 2013 году и позволят нам заработать, а кому-то потерять… :)))

Начну. Со своей стороны вижу две темы.

1. Значительные изменения, связанные с госсектором. С одной стороны это политика выплаты 25 % прибыли госкомпаниями в виде дивидендов, которая превращает Газпром, Сбер и еще некоторые бумаги на текущих уровнях цен практически в облигации. С другой — новая концепция управления госсобственностью, которая предполагает вывод значительного коичества новых компаний с госучастием на биржу. Представляете себе, например, акции ОАО «головной центр по воспроизводству сельскохозяйственных животных» на бирже? А что контора вполне на уровне ИСКЧ и, можно сказать, похожим делом занимается! :)))

2. Хаотическая торговля занимает законное и достойное место на фондовом рынке. Количество дартстрейдеров к концу года становится весьма заметным по отношению к общему количеству открытых счетов, а ЛЧИ 2013 в номинациях «максимальная доходность» и «максимальный доход» выигрывают, ну, вы понимаете… двое из нас! :)))

Ну вот, затравку я кинул. Давайте нагенерим еще 11 тем.

С НОВЫМ ГОДОМ! УРА!

Дартс. НОВОГОДНИЙ!

Ну что, дарстреры и дартстерши!

Сегодня рынки закрыты, но для дартса это не проблема. В последние минуты уходящего года (по Москве) разыгрываем фирменную футболку.

А именно: среди последних 10 сообщений, которые будут опубликованы на ресурсе в период с 23.50 по 0.00 дарстерным образом (т.е. нашим любимым случайным генератором) будет разыграна футболка, рисунок которой победитель выберет самостоятельно!

Сегодня рынки закрыты, но для дартса это не проблема. В последние минуты уходящего года (по Москве) разыгрываем фирменную футболку.

А именно: среди последних 10 сообщений, которые будут опубликованы на ресурсе в период с 23.50 по 0.00 дарстерным образом (т.е. нашим любимым случайным генератором) будет разыграна футболка, рисунок которой победитель выберет самостоятельно!

С НОВЫМ ГОДОМ!

Друзья, коллеги, товарищи, дамы и просто господа!

Поздравляю всех с Наступающим Новым годом.

Хочу пожелать, что бы вы для любой жизненной ситуации вы смогли найти свою тарелку и не повторяли ошибок прошлого.

Помните: Лучший день — сегодня!

Будьте веселы и жизнерадостны, влюблены и любимы, счастливы и… и еще раз счастливы!

Пусть руки ваши будут чисты, голова холодна, а сердце горячо… кажется, где-то я это уже слышал, ну, да ладно!

С НОВЫМ ГОДОМ!

ну, нет лучше!)

Поздравляю всех с Наступающим Новым годом.

Хочу пожелать, что бы вы для любой жизненной ситуации вы смогли найти свою тарелку и не повторяли ошибок прошлого.

Помните: Лучший день — сегодня!

Будьте веселы и жизнерадостны, влюблены и любимы, счастливы и… и еще раз счастливы!

Пусть руки ваши будут чисты, голова холодна, а сердце горячо… кажется, где-то я это уже слышал, ну, да ладно!

С НОВЫМ ГОДОМ!

ну, нет лучше!)

Новогоднему бредогенератору

Все не то, и не так, дураки и дороги,

На галерах грести нам придется опять,

Мы вернемся сюда, как всегда, с полдороги,

Чтобы в дружбу погрузиться, в дартс ее бросать…

А уставши Комон, несмотря на измену,

Все манит и тревожит смятением своим,

И когда сдуем мы набежавшую пену,

Может, правда, мы вернемся, и покажем им?

Как надо писать, как надо страдать,

И не верить той опытной молве,

Что был тот ресурс вопросами густ,

И творили на нем все, кому не лень!

И были близки, разгоном тоски

Владели мы все, и писали там,

Что нам нипочем админов тиски,

Верны были мы, пусть демодрузьям!!!

Мы вернемся опять, нам ничто не мешает,

Как сбежавшие школьники, мы прощены,

И опять будем мы провожать первоклашек

К новым знаньям, и ученью, дартс его бери!

Придет Новый Год, и ворох забот

Забытых невзгод вдруг не перебьет!

Счастлив будет тот, кто средь всех забот

Запах счастья тот на год сбережет!

И снова Комон, как в ванну Ньютон,

Погрузится вновь в пену кутерьмы,

Ведь там были мы веселым гуртом

Спасибо ему мы сказать должны!

На галерах грести нам придется опять,

Мы вернемся сюда, как всегда, с полдороги,

Чтобы в дружбу погрузиться, в дартс ее бросать…

А уставши Комон, несмотря на измену,

Все манит и тревожит смятением своим,

И когда сдуем мы набежавшую пену,

Может, правда, мы вернемся, и покажем им?

Как надо писать, как надо страдать,

И не верить той опытной молве,

Что был тот ресурс вопросами густ,

И творили на нем все, кому не лень!

И были близки, разгоном тоски

Владели мы все, и писали там,

Что нам нипочем админов тиски,

Верны были мы, пусть демодрузьям!!!

Мы вернемся опять, нам ничто не мешает,

Как сбежавшие школьники, мы прощены,

И опять будем мы провожать первоклашек

К новым знаньям, и ученью, дартс его бери!

Придет Новый Год, и ворох забот

Забытых невзгод вдруг не перебьет!

Счастлив будет тот, кто средь всех забот

Запах счастья тот на год сбережет!

И снова Комон, как в ванну Ньютон,

Погрузится вновь в пену кутерьмы,

Ведь там были мы веселым гуртом

Спасибо ему мы сказать должны!

Бредогенератор предновогоднгий 30.12.12

Настроение у него сегодня презабавнейшее. Ибо:

Дорога, дураки, дартс, галеры, грести!

Я не знаю как такое набор можно случайно получить.

И, кстати, набо ды слов новых в список!

Дорога, дураки, дартс, галеры, грести!

Я не знаю как такое набор можно случайно получить.

И, кстати, набо ды слов новых в список!

Веселые картинки для трейдеров

8 фото

а теперь актуальщины немного для поднятия тонуса и повода выпить…

все с зерохеджа

да, еще есть картинки про роботобой на СиБ — их много и по-хорошему надо бы перевести хоть чуть-чуть, т.к. интересно.

все с зерохеджа

да, еще есть картинки про роботобой на СиБ — их много и по-хорошему надо бы перевести хоть чуть-чуть, т.к. интересно.

Играй, гармонь!

Э-гей! Веселись народ!

Самая бестолковая подборка картинок ГОДА Дракона!!!

давайте любимые баяны года в комменты))

Самая бестолковая подборка картинок ГОДА Дракона!!!

давайте любимые баяны года в комменты))

Не верьте в кризисы! Встречаем Новый год вмесие с РБК-ТВ! (видео). Поздравления, прогнозы.

А почему мы живем в таком гоVне... потому что это наша родина сынок!

Два червячка вылазят из кучи Г… а один другому

-Мама а что это такое синенькое

-Это небо сынок

-Мама а что это такое теплое и светлое

-Это солнышко сынок

-Мама а что это такое зеленое

-Это деревья сынок

-Мама а почему тогда мы живем в Г… е

-Это наша родина сынок

Все для ЛЮДЕЙ — магазин Publix Orlando Fl

ну и комментарий к видео наших добрых сограждан:

-Мама а что это такое синенькое

-Это небо сынок

-Мама а что это такое теплое и светлое

-Это солнышко сынок

-Мама а что это такое зеленое

-Это деревья сынок

-Мама а почему тогда мы живем в Г… е

-Это наша родина сынок

Все для ЛЮДЕЙ — магазин Publix Orlando Fl

ну и комментарий к видео наших добрых сограждан:

Прошлое, настоящее, будущее

4 фото

Прошлое: На рынке золота и серебра отмечалось резкое падение, в ближайшей перспективе указывающее на слабость фондового рынка.

Настоящее: В то время, как соотношение золота и серебра было волновым на этой неделе, большие расхождения на фондовых рынках сократились.

И будущее: Учитывая, что в настоящее время предполагается, что нисходящая тенденция серебра завершена примерно на половину, значительные риски ухудшения ситуации остаются — как для акций, так и для товарно-сырьевых рынков.

www.marketanthropology.com/2012/12/the-past-present-future.html

Настоящее: В то время, как соотношение золота и серебра было волновым на этой неделе, большие расхождения на фондовых рынках сократились.

И будущее: Учитывая, что в настоящее время предполагается, что нисходящая тенденция серебра завершена примерно на половину, значительные риски ухудшения ситуации остаются — как для акций, так и для товарно-сырьевых рынков.

www.marketanthropology.com/2012/12/the-past-present-future.html

Елку нарядил!